Warum jetzt die Highflyer abstürzen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der gestrige Kurssturz an der Wall Street und in Europa hat viele Anleger auf dem falschen Fuß erwischt. Noch stärker als am Gesamtmarkt ging es dabei mit vielen Lieblingsaktien der Anleger nach unten. Gerade die Aktien, die in den vergangenen Monaten und Jahren durch eine besonders starke Performance glänzten, haben teils dramatische Kursverluste verzeichnet.

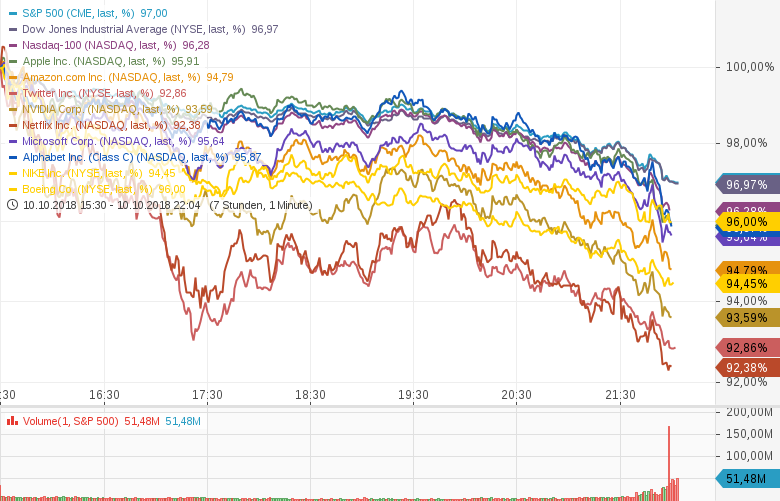

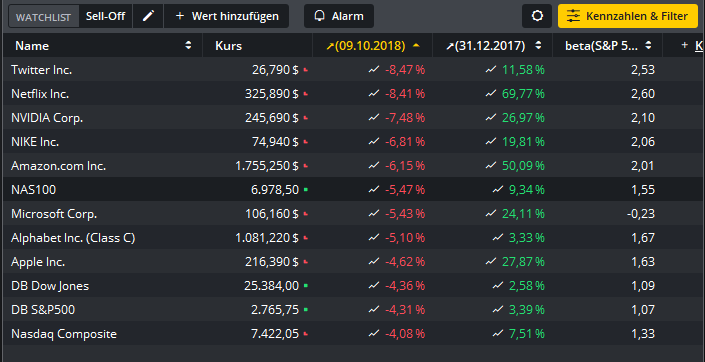

In der folgenden Watchlist ist in der zweiten Spalte die Performance seit Dienstag und in der dritten Spalte die Performance seit dem Jahreswechsel zu sehen. Die vierte Spalte zeigt die Kennzahl Beta der vergangenen 50 Handelstage.

Wie der Chart und die Watchlist zeigen, waren ausgerechnet die Highflyer der vergangenen Monate und Jahre deutlich stärker vom Sell-Off betroffen als der Gesamtmarkt. Doch woran liegt das? Einen ersten Hinweis liefert die Kennzahl Beta. Der sogenannte Beta-Faktor gibt an, wie stark eine Aktie im Verhältnis zum Gesamtmarkt steigt oder fällt. Beträgt Beta genau eins, dann schwankt die jeweilige Aktie genau so stark wie der Gesamtmarkt. Beträgt Beta hingegen zwei, dann steigt oder fällt die Aktie tendenziell um 2 %, während der Gesamtmarkt um 1 % steigt oder fällt.

Es fällt auf: Viele der Aktien mit besonders starken Kursverlusten zeichnen sich auch durch ein hohes Beta aus. Doch dieser Befund ist eher eine Beschreibung als eine Erklärung. Denn ein hohes Beta bedeutet ja gerade, dass sich eine Aktie im Vergleich zum Gesamtmarkt sehr volatil verhält. Woher diese erhöhte Volatilität allerdings kommt, verrät die Kennzahl nicht.

Gräbt man etwas tiefer, so finden sich vor allem die folgenden Erklärungsansätze, warum jetzt die Lieblingsaktien vieler Anleger besonders von den Kursverlusten betroffen sind:

- Mathematisch-statistische Erklärung: Aktien, die besonders gut gelaufen sind, haben oft auch eine hohe Marktkapitalisierung erreicht und befinden sich deshalb in den Depots sehr vieler Anleger. Klar wird das zum Beispiel, wenn man Apple, Microsoft und Amazon betrachtet, die drei Aktien mit der höchsten Marktkapitalisierung an der Wall Street, die sehr viele Anleger in ihren Depots haben. Da die meisten Anleger nur Long-Positionen eingehen können, können sie in Krisenzeiten auch nur das verkaufen, was sich in ihren Depots befindet. Das bringt auch der alte Wall-Street-Spruch zum Ausdruck: "In Krisenzeiten verkaufen Anleger das, was sie besitzen - und wenn es die Halskette ihrer Großmutter ist."

- Psychologische Erklärung: Highflyer wie Amazon und Netflix zeichnen sich durch eine extrem starke Performance in den vergangenen Monaten und Jahren aus. Die Netflix-Aktien konnten seit Jahresbeginn um 69,8 % zulegen, die Aktien von Amazon um 50,1 %. Viele Anleger sitzen bei diesen Aktien auf riesigen Kursgewinnen. Zeichnen sich am Horizont dunkle Wolken ab, wollen Anleger vor allem diese teilweise riesigen Buchgewinne realisieren. Deshalb wollen viele Anleger vor allem die Aktien loswerden, die in der Vergangenheit stark gelaufen sind.

- Fundamentale Erklärung: Viele der Highflyer haben inzwischen extrem hohe Bewertungen erreicht, die sich fundamental nur dann rechtfertigen lassen, wenn die teilweise sehr optimistischen Erwartungen für die Zukunft auch Realität werden. Man könnte auch sagen: Viele der Highflyer zeichnen sich durch viel Fantasie und wenig Substanz aus. Hinzu kommt, dass klassische Wachstumsunternehmen in der Regel auch stärker verschuldet sind. Um ihre starke Expansion finanzieren zu können, sind die meisten Wachstumsunternehmen auf die Aufnahme von viel Fremdkapital, also Schulden, angewiesen. Hohe Bewertungen und eine hohe Verschuldung aber sind exzellente Voraussetzungen, um von einem Kurssturz, der den Gesamtmarkt betrifft, überdurchschnittlich stark betroffen zu sein.

Egal, welcher der Gründe überwiegt: Viele Anleger machen jetzt die Erfahrung, dass ausgerechnet ihre Lieblingsaktien von den starken Kursverlusten betroffen sind. Für viele Anleger, die noch nicht ausgestiegen sind, stellt sich deshalb die Frage, ob sie nun auch noch verkaufen sollten. Doch eine Antwort auf diese Frage fällt schwer.

Sollte der gestrige Sell-Off der Beginn eines neuen Bärenmarktes gewesen sein, so ist es durchaus wahrscheinlich, dass davon Aktien wie Amazon oder Netflix besonders stark betroffen sein werden. Das hat vor allem mit den fundamental hohen Bewertungen und der hohen Verschuldung zu tun. Es könnte zu einer Rotation kommen, bei der Anleger vor allem auf defensive und „langweilige“ Qualitätstitel mit einem stabilen Geschäftsverlauf wie Energieversorger oder Telekomunternehmen wie AT&T setzen. Andererseits dürften aber gerade die Highflyer die besten Rebound-Chancen bieten, wenn sich der Markt wieder erholt.

Für aktive Trader, die oftmals von einer hohen Volatilität an den Märkten profitieren, dürften die ehemaligen Highflyer deshalb auch sehr gute Tradingchancen bieten – und zwar sowohl auf der Long- als auch auf der Short-Seite.

Fazit: Die ehemaligen Highflyer dürften kurzfristig die besten Rebound-Chancen bieten, sollte es zu einer Erholungsreaktion kommen. Gleichzeitig dürfte allerdings ein Ende des Bullenmarktes diese Aktien stärker betreffen als den Gesamtmarkt. So oder so bieten die ehemaligen Highflyer für aktive Anleger voraussichtlich die besten Tradingchancen. Trader sollten sie deshalb unbedingt im Auge behalten.

Lesen Sie auch:

- Dramatische Kursverluste: Trump gibt US-Notenbank die Schuld

- Na sowas: Jetzt doch noch ein Oktober-Crash?

- DAX: Achtung, es geht weiter abwärts!

- Die Spinne bringt den Tod und ernährt sich von steigenden US-Renditen!

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

50€ Startguthaben für Neukunden!

Eröffne jetzt Dein kostenloses Depot bei ZERO & erhalte 50€ Startguthaben!

Wichtig: Gib den Promo-Code „ZERO50“ bei der Registrierung ein!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

wie siehts eigentlich bei den beliebtesten ETFs aus? Ich bin sehr gespannt wie die ETFs einen richtigen weltweiten bärenmarkt aushalten wenns dann so weit ist.

ich hab nix anderes gemacht , LOB noe die GM Leute mobben mir ;-))))

Ist ja eigentlich nur logisch dass die Papiere wo die höchsten Gewinne sind auch am meisten verkauft werden...an Gewinnmitnahme ist noch keiner verarmt😎

"In Krisenzeiten verkaufen Anleger das, was sie besitzen - und wenn es die Halskette ihrer Großmutter ist."

Fantastisch, hat mir glatt ein Grinsen ins Gesicht gezaubert. Vielen Dank für einen Fakten-orientierten und informativen Kurzartikel.👍

Ich versuche mal als EX Bänker zu erklären

Alle die Ihre Aktien 2-3 % unter HK gekauft haben ( meist schwache Hände ) setzen TS oder SL auf -5 % . Wird gerissen , und nun kommen die Zocker die zum HK gekauft haben, ALLES Raus !!

Jetzt kommen die , die schon lange drin sind und die Gewinne > 20 % sichern wollen , deren TS bzw. LS werden nun auch gerissern . ERGO die TOPS sinds erstmal OUT

haben doch nur schwache Hände gekauft und sie verkaufen auch am schnellsten.