Warum Highflyer jetzt verkauft werden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Tesla Inc. - WKN: A1CX3T - ISIN: US88160R1014 - Kurs: 714,500 $ (NASDAQ)

Alles, was am Aktienmarkt in den vergangen Jahren galt, scheint auf einmal aufgehoben zu sein: Gefragt sind nicht mehr die Aktien schnell wachsender Technologieunternehmen, die jahrelang die Outperformer am Markt waren, sondern die Anteilsscheine "langweiliger" Unternehmen aus der Old Economy.

Während der Nasdaq-100 am Montag um 2,6 Prozent einbrach, konnte sich der Dow Jones Industrial Average moderat im Plus halten. Die Tesla-Aktien stürzten um mehr als acht Prozent ab, während die Anteilsscheine von Apple und Microsoft fast drei Prozent verloren. Schwächster Wert im Nasdaq-100 mit einem Tagesverlust von mehr als 10 Prozent waren die Aktien des rasant wachsenden Fitnessgeräte- und Medienunternehmens Peloton, während die Papiere der von der Corona-Pandemie hart getroffenen Hotelkette Marriott um viereinhalb Prozent zulegten.

In Deutschland zeigt sich ein ganz ähnliches Bild: Die Aktien des schnell wachsenden Online-Shopping-Anbieters home 24 verloren am Dienstagmorgen mehr als 10 Prozent und die Aktien der Online-Apotheke Shop Apotheke Europe mehr als acht Prozent, während die Aktien des Stahlunternehmens Salzgitter um mehr als sechs Prozent und die Anteilsscheine der Corona-Verlierer Fraport und Lufthansa um mehr als fünf Prozent zulegen konnten.

Gleich zwei Effekte führen zu Portfolioumschichtungen bei vielen großen Anlegern: Einerseits wird ein absehbares Ende der Pandemie eingepreist, was dazu führt, dass die Corona-Verlierer wie Airlines oder Touristikunternehmen wieder stärker gefragt sind, während die Aktien von Corona-Gewinnern viel Popularität einbüßen. Daneben wird der Markt auch von den schnell steigenden langfristigen Zinsen aufgeschreckt.

Die Zeit vor dem Corona-Crash war von der sogenannten "Goldilocks Economy" geprägt. Darunter versteht man u.a. eine Phase niedriger Zinsen und niedriger Inflation, in der die Wirtschaft konstant wachsen kann, ohne in Gefahr einer Überhitzung zu geraten. Aufgeschreckt von den stark gestiegenen Inflationserwartungen und Zinsen in den USA gehen viele Marktbeobachter nun davon aus, dass die Nach-Corona-Periode allerdings ein völlig anderes wirtschaftliches Umfeld bereithalten könnte, und zwar eines aus höherer Inflation und höheren Zinsen.

Höhere längerfristige Zinsen und eine höhere Inflation treten zwar meist auf, wenn die Wirtschaft insgesamt stärker wächst, gleichzeitig werden dadurch aber längerfristige Investitionen, die sich erst in der ferneren Zukunft auszahlen, unrentabler. Das liegt einerseits daran, dass Schulden, die aufgenommen werden müssen, um längerfristige Investitionen zu finanzieren, teurer werden und andererseits daran, dass künftige Gewinne oder Cashflows stärker abgezinst werden müssen, wenn man ihren Gegenwartswert berechnet. Das trifft besonders die Aktien von schnell wachsenden Technologieunternehmen, die derzeit noch keine großen Gewinne erzielen oder die in Relation zu den aktuell hohen Gewinnen bereits sehr hoch bewertet sind.

Als Faustformel kann man sagen: Je schneller ein Unternehmen wächst, je höher es verschuldet ist und je höher die Bewertung in Relation zu aktuellen Umsätzen, Gewinnen oder Cashflows ist, desto stärker wirken sich steigende langfristige Zinsen negativ aus.

Umgekehrt gilt: Klassische Value-Unternehmen, die in Relation zu aktuellen Umsätzen, Gewinnen oder Cashflows günstig bewertet sind, dafür aber eher verhaltene Wachstumsperspektiven bieten, können gerade in einer Phase mit höheren Zinsen zu den Outperformern gehören.

Eine Branche profitiert dabei ganz besonders von einem Szenario, in dem die langfristigen Zinsen steigen, die kurzfristigen Zinsen aber vorerst niedrig bleiben. Die Rede ist von den Banken. Weitet sich der Spread zwischen langfristigen und kurzfristigen Zinsen aus, dann bedeutet das für die Banken höhere Gewinne, weil ein Teil des Geschäftsmodells der Banken darauf basiert, sich kurzfristig Geld zu leihen und dieses längerfristig zu verleihen. Dies wird auch als Fristentransformation bezeichnet. Die Fristentransformation ist dabei um so lukrativer, je höher der Zinsunterschied zwischen dem langfristigen und dem kurzfristigen Zinsniveau ist, denn genau an dieser Differenz wird im Rahmen der Fristentransformation Geld verdient.

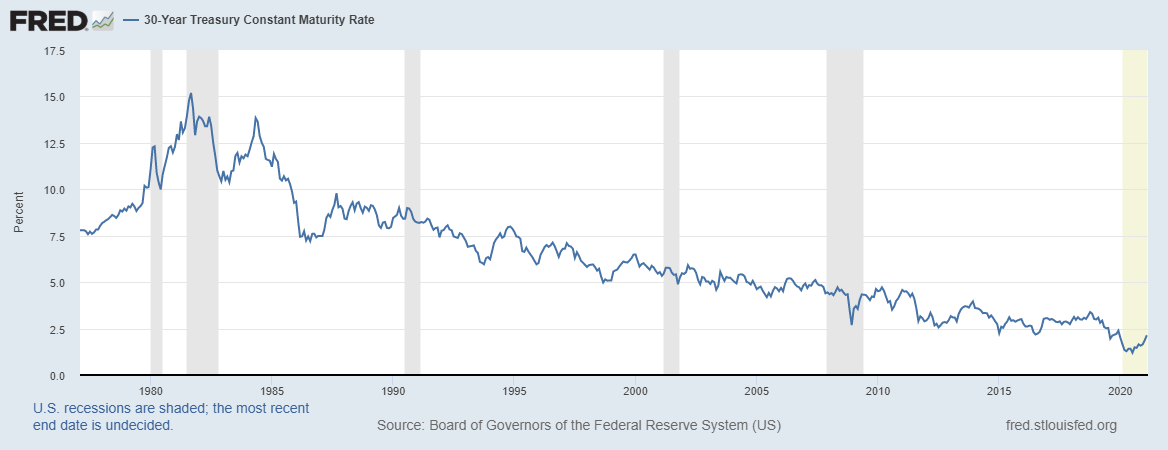

Ob die in den vergangenen Tagen zu beobachtenden Bewegungen am Markt tatsächlich eine Trendwende einleiten oder ob es sich um ein eher temporäres Phänomen handelt, in dem die Bewegungen der Vergangenheit ein Stück weit korrigiert werden, muss sich aber erst noch zeigen. Viel wird davon abhängen, wie realistisch das Szenario einer höheren Inflation ist und wie viel "Zinsfantasie" die Notenbanken zulassen werden. Bei sehr langfristiger Betrachtung ist außerdem noch nicht viel passiert. Nach Jahren eines sinkenden Zinsniveaus sind die 30-jährigen Anleiherenditen in den USA weiterhin auf einem sehr niedrigen Niveau, obwohl sich jetzt möglicherweise eine Trendwende abzeichnet.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.