US-Notenbank beschleunigt geldpolitische Wende

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,12286 $ (FOREX)

Hinweis: Updates von der Pressekonferenz finden Sie am Ende des Artikels.

Angesichts der deutlich erhöhten Inflation hat die US-Notenbank Fed im Rahmen ihres Zinsentscheids am Mittwoch wie erwartet eine Beschleunigung ihres Ausstiegs aus der ultralockeren Geldpolitik angekündigt.

Die Käufe von Staatsanleihen und Hypothekenpapieren sollen ab Januar um 30 Milliarden Dollar pro Monat reduziert werden. Im November und Dezember war das Volumen der Käufe jeweils um 15 Milliarden Dollar pro Monat gesenkt worden. Mit dem höheren Tempo des "Taperings" dürften die Anleihenkäufe Ende des ersten Quartals 2022 ganz auslaufen. Beim bisherigen Tempo wären die Käufe erst Mitte 2022 beendet worden.

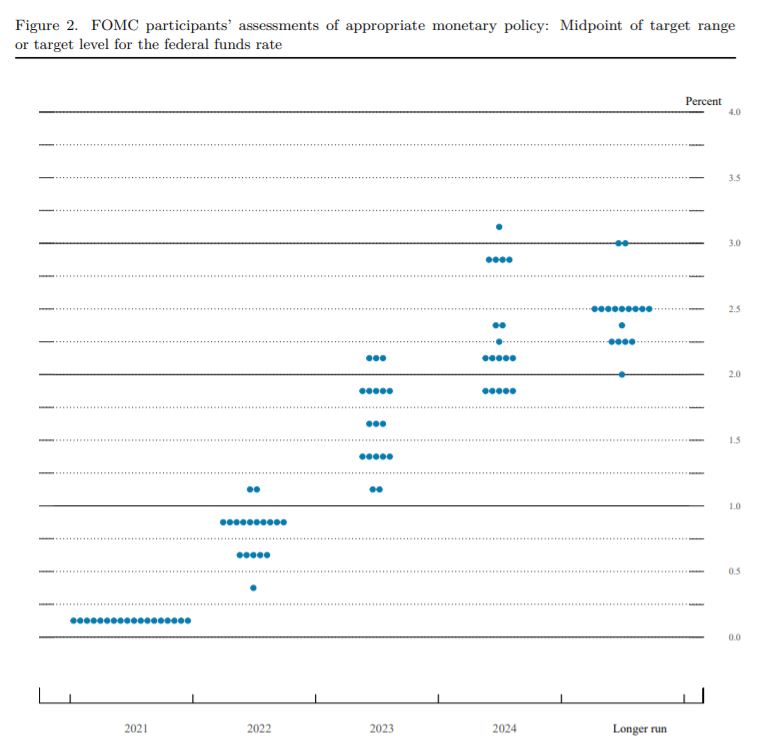

Der Leitzins, der vorerst in der Spanne von 0,0 bis 0,25 Prozent verbleibt, dürfte dann ab dem kommenden Jahr wieder angehoben werden. Dabei zeigen die Erwartungen der Mitglieder des Offenmarktausschusses (FOMC), dass der Leitzins sowohl 2022 als auch 2023 jeweils drei Mal um 0,25 Prozentpunkte erhöht werden könnte.

Das sogenannte Dot-Plot, das die individuellen Erwartungen der (stimmberechtigen und nicht stimmberechtigten) FOMC-Mitglieder abbildet, zeigt dass die Fed-Entscheidungsträger den Leitzins Ende 2022 im Median bei 0,9 Prozent und Ende 2023 bei 1,6 Prozent sehen. Dies dürfte rund drei Zinserhöhungen sowohl 2022 als auch 2023 um jeweils 0,25 Prozentpunkte entsprechen. Ende 2024 soll der Leitzins den Prognosen zufolge bei 2,2 Prozent und mittelfristig bei 2,5 Prozent stehen.

Ihre Inflationsprognosen erhöhten die Mitglieder des Offenmarktausschusses deutlich. Die sogenannte PCE-Inflationsrate wird für 2021 im Median nun bei 5,3 Prozent (zuvor: 4,2 Prozent) gesehen. Im Jahr 2022 dürfte die PCE-Inflationsrate den Erwartungen zufolge aber wieder auf 2,6 Prozent (zuvor: 2,2 Prozent) sinken.

Im Statement zum Zinsentscheid wurde die Charakterisierung der Inflation als "vorübergehend" ("transitory") weggelassen. Zuvor hatte Fed-Chef Jerome Powell bereits erklärt, dass diese Bezeichnung nicht mehr angemessen sei. Laut Statement tragen Ungleichgewichte zwischen Angebot und Nachfrage zur erhöhten Inflation bei. Den Arbeitsplatzaufbau bezeichnet die Fed als solide. Die Arbeitslosigkeit sei substanziell gesunken.

Angesichts der höchsten Inflationsrate seit 39 Jahren ist der Druck auf die US-Notenbank zuletzt immer größer geworden, ihre geldpolitische Wende zu beschleunigen. Nach Einschätzung vieler Beobachter ist die Fed schon seit längerer Zeit "behind the curve", reagiert also zu langsam auf die wirtschaftliche Entwicklung. Im November hatte die Inflationsrate (Veränderung der Verbraucherpreise gegenüber dem Vorjahresmonat) bei 6,8 Prozent gelegen, womit der höchste Wert seit Juni 1982 erreicht worden war.

Update: Auf der Pressekonferenz begründete Notenbankchef Powell das beschleunigte Tapering mit der höheren Inflation und der schnelleren Erholung auf dem Arbeitsmarkt. Das Tapering solle Mitte März beendet sein. Die Wirtschaft sei nicht mehr auf die Wertpapierkäufe der Fed angewiesen. Man erwarte anschließend eine graduelle Straffung der Geldpolitik.

Zinserhöhungen vor dem Ende des Taperings schloss Powell aus. Sollte es notwendig werden, die Zinsen früher zu erhöhen, könne man das Tapering weiter beschleunigen, sagte Powell. Er rechne aber nicht damit, dass dies notwendig werde. Es gebe noch keine Entscheidung zum Zeitpunkt der ersten Zinserhöhung. Der Zeitraum zwischen dem Ende der Anleihenkäufe und der ersten Zinserhöhung werde aber nicht sehr lang sein. Die Zinsen könnten laut Powell erhöht werden, bevor die Vollbeschäftigung erreicht sei. Über ein Abschmelzen der Fed-Bilanzsumme solle in den kommenden Meetings entschieden werden, so Powell.

Der Arbeitsmarkt mache rapide Fortschritte in Richtung Vollbeschäftigung und dürfte sich weiter positiv entwickeln. Arbeitgeber hätten inzwischen Probleme, freie Stellen zu besetzen. Die FOMC-Mitglieder rechneten weiteren mit einem hohen Wachstum, auch wenn der jüngste Anstieg der Covid-Fälle und die Omikron-Variante ein Risiko darstellten.

Die wirtschaftlichen Folgen der Ausbreitung der Omikron-Variante seien noch unklar. Die Menschen würden zunehmend lernen, mit Corona umzugehen, so dass neue Wellen weniger schwerwiegende Auswirkungen haben dürften. Die Wirtschaft werde nicht zum Zustand vor der Pandemie zurückkehren, so Powell.

Die Lieferengpässe hätten sich als hartnäckiger erwiesen als erwartet, sagte Powell. Die Inflationsrate werde bis weit ins kommende Jahr über dem Fed-Ziel von zwei Prozent stehen, dürfte sich bis Jahresende 2022 dem Ziel aber annähern. Es gebe ein echtes Risiko, dass die Inflation länger erhöht bleibe und dies sei ein Grund für die heutige Entscheidung. Das Risiko, dass sich die Inflation verfestige, sei zwar nicht sehr hoch, habe aber zugenommen.

Die Pressekonferenz kann live bei Youtube verfolgt werden.

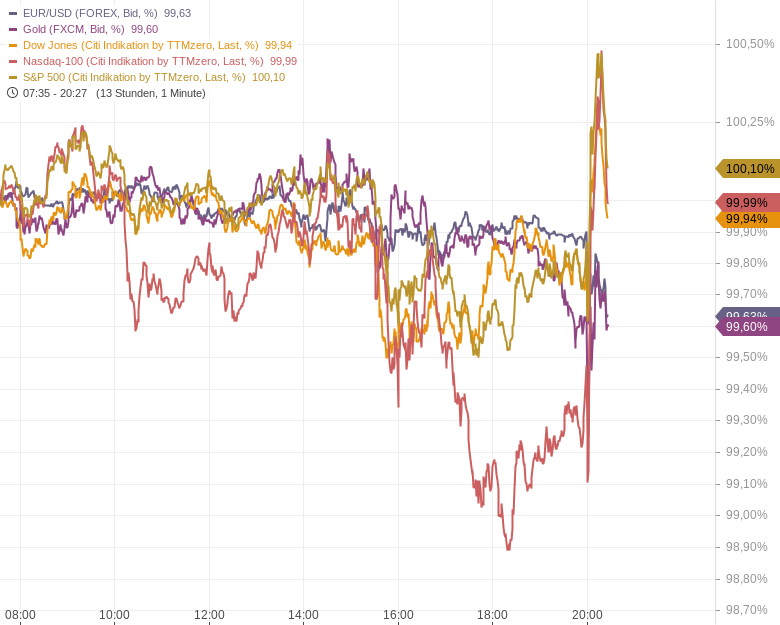

Marktreaktionen: Die Aktienmärkte reagierten mit Kursgewinnen auf die Veröffentlichung des Zinsentscheids um 20.00 Uhr MEZ. Die Zinsen legten zu.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

... und die Märkte brechen nicht ein. Somit kann die Jahresendrally nun endlich durchstarten.

wer es glaubt wird seelig !