US-Dollar: Letzte Chance zu glänzen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Dollar ist im Vergleich zu vielen anderen Währungen vergleichsweise stabil. Das galt insbesondere in den letzten Jahren. Seit sechs Jahren bewegt sich der Dollar Index in einer Range von ±7 %. Da fällt die ausgeprägte Dollarschwäche der letzten Wochen auf.

Die Stärke einer Währung hängt von mehreren Faktoren ab. Das Zinsniveau spielt eine entscheidende Rolle. Lange Zeit waren die Zinsen in den USA deutlich höher als etwa in Europa oder Japan. Diese Differenz ist kleiner geworden. Das spricht gegen den Dollar.

Auch die US-Staatsfinanzen stehen auf wackligem Fundament. Langfristig kann das zum Problem werden. Kurzfristig sorgt die hohe Neuverschuldung für einen Effekt, der zunächst wenig intuitiv ist. Obwohl die Notenbank viele Anleihen gekauft hat, hat der Staat mehr neue Schulden aufgenommen.

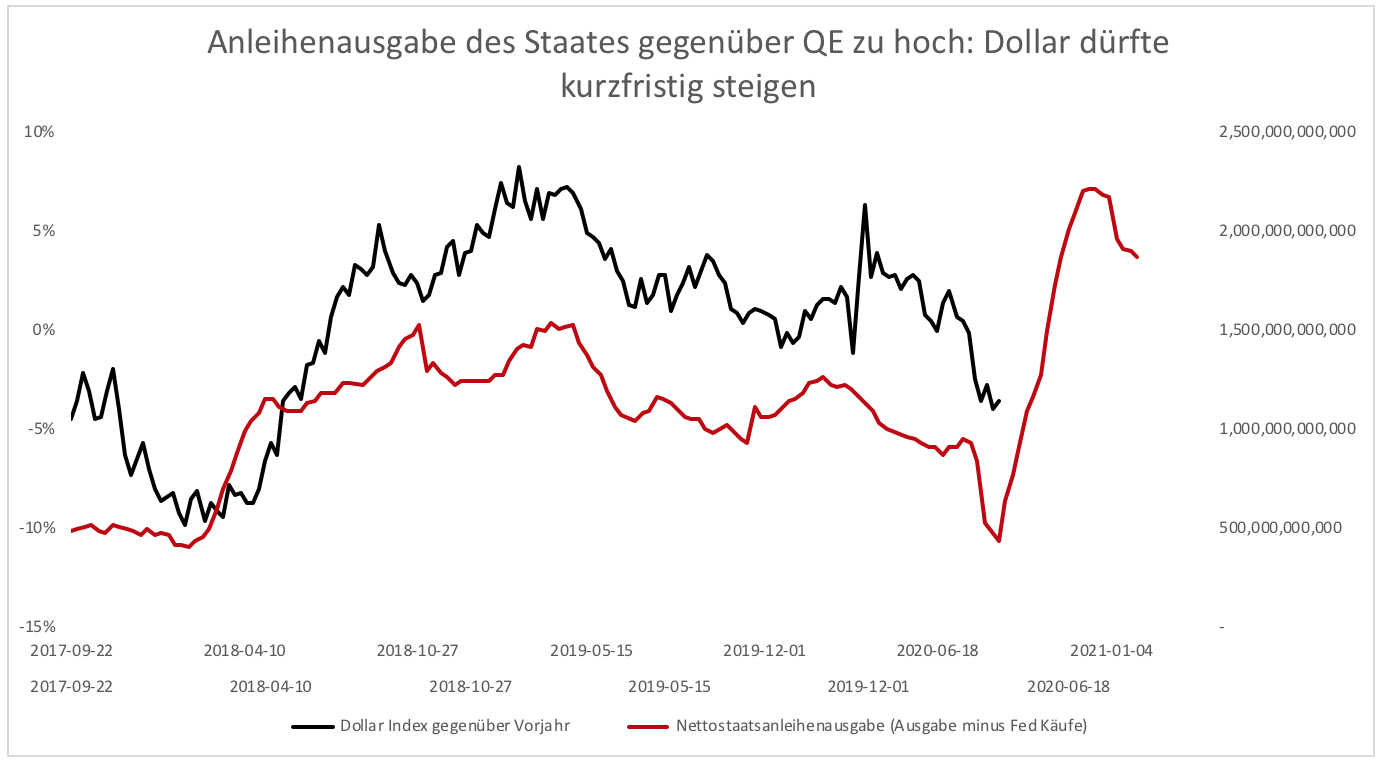

Die Notenbank kam der Schuldenausgabe nicht mehr hinterher. Das führte dazu, dass die Nettoschulden (Schulden exkl. der Anleihen, die von der Notenbank gehalten werden) rasant anstiegen. Gegenüber dem Vorjahr lag dieser Anstieg bei fast 2 Billionen Dollar. Ohne QE hätte der Anstieg über 4 Billionen betragen. Dank QE waren es „nur“ 2 Billionen (Grafik 1).

So schnell stiegen die Nettoschulden bisher noch nie an. Der bisherige Rekord lag bei 1,7 Billion im Jahr 2009. Werden neue Schulden ausgegeben und werden diese nicht von der Notenbank gekauft, müssen Privatinvestoren einspringen. Sie stecken ihr Geld in Anleihen. Das verknappt de facto das Angebot an Dollar.

Es ist daher kein Zufall, dass der Dollarindex gewinnt, wenn QE geringer ausfällt als die Neuausgabe von Schulden. Genau das ist derzeit der Fall. QE fiel seit Bestehen immer kleiner aus als die Schuldenausgabe, allerdings verändert sich das Ausmaß. Aktuell ist das Ausmaß so groß wie nie.

Schluss mit den vielen Browser-Tabs: Die All-in-One-Lösung für Trader und Investoren ist da. Jetzt kostenlos Guidants nutzen!

Der Effekt der Nettoschuldenausgabe läuft der Entwicklung des Dollar Index voraus (Grafik 2). Demnach sollte der Dollar mehr oder minder ab jetzt wieder etwas an Wert gewinnen können. Es wäre allerdings nur ein temporärer Rebound. Langfristig sprechen die Fundamentaldaten weiterhin gegen den Dollar.

Zinsen und Staatsschulden sind zwei Faktoren, die Wachstumsaussichten ein anderer. Die Regierung ist immer noch etwas planlos. Ohne Plan und Unterstützung ist ein rascher Rebound des Wachstums schwieriger. Ganz von alleine wird der Schock in der ersten Jahreshälfte wohl kaum verdaut.

Da es auf dem Währungsmarkt um Relationen geht, kann Europa glänzen. Das Wachstum ist derzeit ebenfalls miserabel. Mittelfristig dürfte es jedoch im Vergleich zu den letzten Jahren im Verhältnis zum US-Wachstum gut dastehen. Kurzfristig könnte der Dollar also wieder zulegen, mittelfristig sollte er weiter fallen.

Clemens Schmale

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.