Tech Unternehmen: bei Gründung schon wieder so gut wie bankrott

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Wenn an der Börse über Tech Unternehmen gesprochen wird, dann hat man gleich Google und Apple im Kopf. Diese Unternehmen sind die absolute Ausnahme. Von den 25%, die überhaupt langfristig überleben (länger als 5 Jahre), ist wieder nur ein Bruchteil wirklich erfolgreich. Wie hoch der Prozentsatz von extrem erfolgreichen Unternehmen wirklich ist, ist schwer zu sagen. Er dürfte allerdings irgendwo im Bereich unter 0,05% liegen.

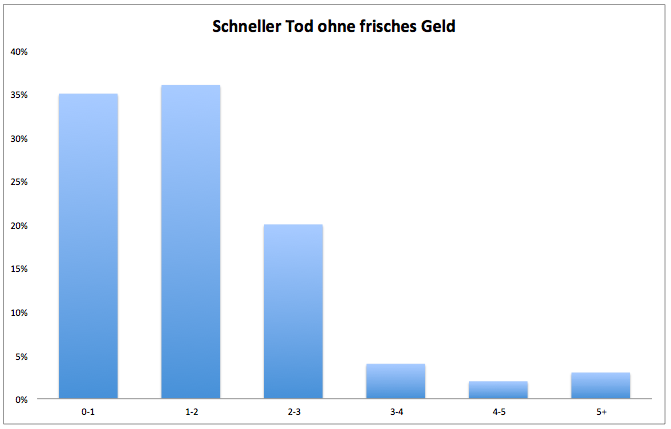

Immerhin, ein Unternehmen, welches die ersten 5 Jahre überlebt, hat gute Chancen weiterhin zu überleben. Letztlich ist es eine Frage der Finanzierung. Können Gründer kein frisches Geld einsammeln, dann gehen 35% der Unternehmen innerhalb der folgenden 12 Monate bankrott. Nach 5 Jahren gibt es fast keine Überlebenden mehr.

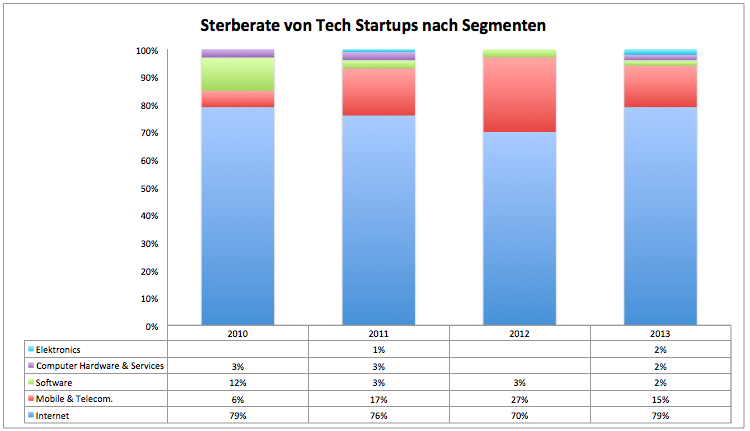

Kann ein junges Unternehmen regelmäßig frisches Geld einsammeln, dann stehen die Chancen schon einmal deutlich besser, dass es zumindest noch einige Zeit lang existieren wird. Die Gefahr eines Bankrotts ist sicherlich damit noch nicht gebannt. Als Anleger kann die Wahrscheinlichkeit immerhin etwas reduzieren, dass das Unternehmen tatsächlich verschwindet. Besonders gefährdet sind Unternehmen, die sich grob als Internetunternehmen klassifizieren lassen. Dazu gehört alles mögliche, vor allem soziale Netzwerke, Handelsplätze, Werbung und Medien. Dieses Segment macht fast 80% aller bankrotten Unternehmen aus.

Das zeigt einerseits wie schwer es ist sich zu behaupten. Anderseits muss man auch sagen, dass in diesem Segment besonders viele Unternehmen gegründet werden. Es sterben in diesem Segment zwar die meisten, es werden aber auch die meisten Unternehmen gegründet. Dennoch bleibt die Insolvenzquote vergleichsweise hoch.

Oben habe ich geschrieben, dass die Wahrscheinlichkeit für ein Überleben mit regelmäßiger, neuer Finanzierung steigt. Das stimmt, ist allerdings auch keine Garantie. Die wenigsten Unternehmen schaffen es überhaupt später einmal an die Börse und selbst dann überleben nur wenige wirklich langfristig. Als Anleger kann man davon ausgehen, dass nur 20% der Tech Unternehmen nach IPO wirklich auch langfristig Gewinne bringen. Andere überleben zwar, der Kurs geht jedoch tendenziell zurück. Nicht umsonst ist das Segment der Pennystocks in der Anzahl an Aktien sehr groß.

Das Segment junger Tech Unternehmen ist und bleibt sehr schwieriges Investmentterritorium. Als Anleger muss man ein sehr gutes Händchen haben, um hier Gewinne zu erzielen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Haben Sie auch eine Statistik über alle Neugründungen? Mein Eindruck ist, daß sich nicht nur Technologieunternehmen schwer damit tiun zu überleben, sondern alle Firmen. Egal ob es ein Technologie oder Wurst produziert.

Eine andere interessante Zahl wäre, wieviel der Firmen und in welchem Alter verkauft werden. Technologieunternehmen sind wie "outgesourced development". Funktioniert alles, werden sie von den Großfirmen übernommen und vermarktet.