Swingtrading für Berufstätige, Theorieteil

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Mit diesem und einem folgenden Artikel möchte ich Ihnen eine meiner gemütlichen und zeitsparenden Handelsmethoden näherbringen. Im Kern geht es dabei um kurzfristige Aktienstrategien (Haltedauer höchstens fünf Tage) im Tageschart für den Börsenhandel außerhalb der Handelszeiten. D.h. wir suchen im Fall europäischer Aktien erst nach 17:30 nach attraktiven Signalen für den nächsten Tag und legen dafür passende Orders in den Markt. Ideal also für Berufstätige, Börsenneulinge, und/oder Trader die eine Beimischung suchen.

Manche Varianten und Ideen können zwar auch das Setzen von Aktionen Intraday erforderlich machen. Aber vom hektischen Alltag eines Daytraders sind wir auch dann immer noch meilenweit entfernt. Wer mich kennt, weiß, dass meine Liebe immer den praktischen Aspekten des Tradings gehört. Die eine oder andere Theorie mag zwar erklärt werden müssen zum besseren Verständnis. Im Mittelpunkt steht aber klar die Arbeit an und mit den Charts und den sich daraus ergebenden Erkenntnissen bzw. Signalen.

Mantra

Meine Vorgehensweise bei der Signalerkennung kann man mit nur zwei essentiellen Fragen zusammenfassen.

- Ist ein neuer Swing wahrscheinlich? Und

- komme ich in diesen günstig rein?

Ein solches aktuelles Signal für den 17. Juni sehen Sie im Chart der Aktie von Heidelbergcement.

Die jüngsten Swings sind farblich getrennt eingezeichnet zur Orientierung wie ich diese sehe, zusammen mit den konkreten geplanten Entry- und Exitlevels. Wie man zu diesen Kursmarken genau kommt sehen wir uns im folgenden Praxisteil noch im Detail an. Bei Heidelbergcement dominieren jedenfalls aktuell die Bären das Geschehen. D.h. wir warten einfach eine Korrektur ab, und suchen in dieser einen möglichst günstigen Shorteinstieg. Die Freitagskerze könnte nun genau so ein gesuchter Startschuss für einen neuen Swing nach Süden sein.

Klingt doch wunderbar simpel, nicht wahr? Allerdings lauern auch hier zahlreiche Fallstricke und Hürden, welche das sind werden wir Schritt für Schritt durchgehen müssen. Etwas Theorie muss also sein, konkret sehen wir uns die Vor- und Nachteile von Feierabendtrading an, die Wahl der richtigen Aktien, das Trademanagement, die benötigten Werkzeuge und die Trendeinschätzung. Danach stelle ich meine Basisstrategie vor und wie sich diese täglich mit wenigen Minuten Aufwand in die Praxis umsetzen lässt.

Nachteile von Feierabendtrading

1. Ungewissheit über Ausführungskurs

Das wohl größte Manko dieser Art des Tradings ist, dass ich meinen Einstiegskurs nicht kenne im Vorhinein. Anders bei Daytradern: die stehen zwar enorm unter Stress, da sich die Kurse laufend ändern. Dafür kann ich aber in Echtzeit entscheiden, ob mir der aktuelle Kurs gefällt oder nicht. Feierabendtrader wie wir hingegen müssen auf Stopp- oder Limit Orders zurückgreifen. Und wissen damit vorher nicht, zu welchem Kurs wir am nächsten Tag ausgeführt werden. Wir können nur gewisse Parameter festlegen:

Arbeitet man mit Stop-Buy und Stop-Sell Orders, wird man zwar in der Regel zum

gewünschten Kurs ausgeführt. Dafür aber auch niemals besser, schlechter dagegen schon. Und zwar im Fall von Gaps oder hohen Spreads meistens in den ersten Minuten des Tages. Dafür verpasst man mit Stop-Orders aber auch einige Verlusttrades. Nämlich solche, die sich von der Eröffnung weg nur gegen uns entwickelt hätten.

Limitordersauf der anderen Seite gelangen regelmäßig gar nicht zur Ausführung, und man muss dann diesen Aktien hinterher sehen die sofort mit einem Gap eröffnen und in Richtung Kursziel laufen ohne uns. Denn eine Limit-Buy Order kann ich nur zum Schlusskurs oder darunter aufgeben. Dafür führen Limit-Orders manchmal zu einer besseren Ausführung als geplant, etwa wenn ich einen Long plane und die Eröffnung am nächsten Tag sehr tief startet.

Bei bullischen Stop-Orders kaufe ich Longpositionen also AB einem bestimmten Kurs der höher sein muss als der Schlusskurs. Bei Limitorders kaufe ich BIS zu einem bestimmten Kurs der unter dem Schlusskurs liegen muss. Für Shorts gilt das Ganze natürlich umgekehrt.

Im Endeffekt verzeichnet man bei Verwendung von Limit-Orders wesentlich häufigere Ausführungen. Ich habe selbst lange mit dieser Orderart gearbeitet, mittlerweile weiß ich es aber besser.

In Bild 2 sehen Sie eine Kombination aus Backtest und tatsächlich durchgeführten Trades aus dem Jahr 2011. Links sehen Sie die Performance bei Verwendung von Stop-Orders, rechts von Limit-Orders.

Grob gesagt schnitten Stop-Orders um den Faktor 3 besser ab.

Man weiß zwar mit Stop-Orders nie welchen Kurs man am nächsten Tag bekommt. Aber man verpasst zumindest keine Gewinner, und lässt einige Verlierer links liegen.

Neben Stop- und Limitorders gibt es dann theoretisch noch eine dritte Möglichkeit, die einfachen Market-Orders.

Diese sind aber ohnehin keine Option für mich. Denn erstens kann man diese außerhalb der Börsenöffnungszeiten nicht aufgeben. Und zweitens liefert man sich damit den ersten Ticks des Tages gnadenlos aus. Und damit den zu dieser Tageszeit oft grausamen Spreads. Womit wir beim 2. großen Nachteil sind:

2. Willkürlichem Spread ausgeliefert

Eine Aktie kann im Grunde noch so liquide sein, vor allem in den turbulenten Eröffnungsminuten muss man leider oft mit einer Ausweitung des Spreads rechnen. Das ist bei Blue Chips nicht ganz so schlimm, meist vernachlässigbar. Bei Nebenwerten ist das aber ein großes Problem. Nicht wenige Aktien, die in der Theorie hervorragende Signale abliefern, sind in der Praxis nämlich unzumutbar. Dazu sehen wir uns in Kürze ein Beispiel an.

3. Intraday Hände gebunden

Für Trader, die ohnehin den ganzen Tag vor den Kursen sitzen, kann es eine psychische Belastung sein, Intraday die Füße still halten zu müssen. Da meinen viele nach Bad News unbedingt ihre Longpositionen glattstellen zu müssen, nur um sich dann abends über wieder höhere Kurse zu ärgern. Disziplin ist nun mal das A und O wenn man ein erfolgreicher Trader werden möchte.

4. Träge Lernkurve

Feierabendtrader müssen allerdings definitiv mehr Geduld aufbringen, was das Feedback durch den Markt angeht. So pi mal Daumen benötige ich mindestens 50 Signale, um Rückschlüsse daraus ziehen zu können durch Optimierungen. Diese 50 oder besser noch 100 sind im Daytrading locker innerhalb eines Monats möglich. Für Swingtrader können da aber gleich mal ein paar Monate vergehen. Ohne sorgfältiges Backtesting würde ich dabei jedenfalls graue Haare bekommen, simulierte Portfolios helfen hierbei enorm.

Natürlich ist es wichtig, sich dieser Nachteile bewusst zu sein. Und sich entsprechend darauf einzustellen. Aber die Vorteile überwiegen zum Glück.

Vorteile von Feierabendtrading

1. Sorgfältige Entscheidungsbasis

Es ist einfach verdammt angenehm, im Gegensatz zum Daytrading keine stressigen Entscheidungen in Sekundenbruchteilen treffen zu müssen. Unter Stress macht jeder Mensch Fehler. Ohne Hektik und Zeitdruck sich in Ruhe die attraktivsten Signale zu suchen, sich für die optimale Stückzahl zu entscheiden, und bequem die Ordermasken auszufüllen, das ist Tradingluxus pur. Wir haben auch im Forum oft Diskussionen wie „so viele schöne Shortsignale heute, für welche entscheidet ihr euch denn“? Als Daytrader sieht man oft gar nicht, dass sich in anderen Werten schönere Setups ergeben, und handelt oft fragwürdige Signale. Wir hingegen entscheiden uns einfach für die 1-2 sympathischsten Signale und ignorieren die Mittelklasse.

2. Zeitaufwand

Und das Ganze bei wesentlich geringerem Zeitaufwand. Wo Daytrader zehn Stunden und mehr vor oft mehreren Monitoren verbringen, braucht der Swingtrader mit Tagescharts nur einige Minuten am Tag. Eine ungemein effiziente Angelegenheit, sicher mit dem höchsten Aufwand-/Nutzenverhältnis. Man kann so entweder praktisch nebenbei traden, oder Swingtrading als Beimischung betreiben. Ich persönlich etwa bin untertags manchmal im FDax unterwegs, nach Börsenschluss suche ich mir dann die attraktivsten Aktienkandidaten raus.

3. Nebenberufliches Trading

Und Swingtrading außerhalb der Handelszeiten schließt eben auch all jene Interessierten nicht aus, die untertags einer anderen Beschäftigung nachgehen müssen. Oder schlicht und einfach keine Lust auf Daytrading haben, oder sich gerade erst einarbeiten in das Thema Trading.

Die Vorteile überwiegen hoffentlich nicht nur in meinen Augen. Wenn man denn nicht auf die Aktien mit hohen Spreads hereinfällt, denn gerade in der turbulenten Eröffnungsphase werden die meisten Orders ausgeführt. Und damit kommen wir zum zweiten theoretischen Abschnitt, der Wahl der richtigen Underlyings.

Die Wahl der Underlyings

Wie Sie schon gemerkt haben, liegt mein Fokus für Swingtrading auf den Aktien. Das hat mehrere Gründe, wie da wären:

- große Auswahl, d.h. man findet eigentlich jeden Tag mindestens 1 attraktives Signal

- ruhigerer Kursverlauf als Devisen oder bspw. der Dax im Tageschart

Bestimmte Basiswerte wie Gold oder der S&P500 eigenen sich zwar ebenfalls hervorragend für Swingtrading auf Sicht von 3-5 Tagen. Aber alleine aufgrund der Vielzahl von Signalen ist der Aktienmarkt unser Zielgebiet.

Liquidität

Hier kann ich ein Lied davon singen, dass man die Finger von illiquiden Nebenwerten lassen sollte, wenn man denn nicht wirklich langfristig und mit großzügigen Stopps arbeitet. Wer mit Blue Chips handelt, für den ist genügend Volumen nie ein Thema, für alle anderen sehr wohl. Warum man trotzdem Nebenwerte nicht außen vor lassen sollte, ist deren höhere Volatilität. Welche uns ja umso schneller zu unseren geplanten Kurszielen bringt. Das bringt aber nichts wenn die Aktie illiquide ist und keine guten Ausführungen garantiert werden können.

Das täglich gehandelte Volumen ist dafür schon ein guter Indikator, besser ist aber ein simpler Blick auf den Intradaychart der Aktien.

Hat eine Aktie etwa einen durchgehenden 5min-Chart mit einer Vielzahl schön ausgeprägter Kerzen, ist ständig genug Action vorhanden, um saubere Ausführungen erwarten zu können.

Als ich darauf noch zu wenig geachtet habe, wurden auch Aktien wie die österreichische Zumtobel gehandelt. Weil diese im Tageschart äußerst attraktive Kursbewegungen aufweist, trendig und doch nicht zu unberechenbar.

Zoomt man aber in den 5min-Chart, wird das Problem offensichtlich: es ist schlichtweg nicht genügend Interesse an der Aktie vorhanden, um faire Ausführungen zu erhalten. Da hat man oft Stunden mit nur wenigen Ticks, da darf man sich nicht wundern wenn ein Gewinn auf dem Papier in der Praxis zu einem Verlust führt. In Bild 3 zum Vergleich Zumtobel vs. Commerzbank im 5min-Zeitfenster.

Spread

Hand in Hand damit einher geht unser größter Feind, hoher oder ausgeweiteter Spread. Die zu einer schlechten oder gar unnötigen Ausführung führen. Am bequemsten recherchieren diesbezüglich lassen sich Aktien wenn der Broker sowohl bid- als auch ask-Charts im Angebot hat. Oder mit Software wie TradeSignal, wo man sich als Indikator einfach den bid-ask Verlauf über den Chart legen kann.

Swingverhalten

Erfüllt eine Aktie die beiden Kriterien Liquidität und Spread, kommt sie überhaupt erst mal für uns in Frage. Angenommen wir bekommen nun ein Signal, dann zählt jetzt noch das Swingverhalten. Der Name Swingtrading verrät ja schon, dass wir volatile Titel suchen, nicht solche die in einer Seitwärtsphase verhungern.

Erhalten wir also ein Signal einer Aktie die Anzeichen einer Seitwärtsphase erkennen lässt, ist dieses allen anderen immer unter zu ordnen.

Diversifikation

Haben wir nach Berücksichtigung der Auswahlkriterien Swingverhalten, Liquidität und Signalqualität immer noch mehr Kandidaten als wir brauchen für einen Tag, dann sollte man immer noch an Diversifikation denken. Also sein Augenmerk auf die Wahl verschiedener Herkunftsländer sowie verschiedener Sektoren legen. Statt zwei französische Finanztitel zu kaufen wählt man halt nur einen davon, und dazu z.B. eine deutsche Industrieaktie und ein Versorgungsunternehmen.

Nun wollen wir kurz durchgehen welche technischen Voraussetzungen erfüllt sein müssen für Swingtrading.

Werkzeuge

Bei der Wahl seiner Arbeitsinstrumente wird es dem Feierabendtrader nicht schwer gemacht. Es bedarf weder teurer Hardware noch Software.

Natürlich schadet es nicht, Geld für Programme wie TradeSignal oder Teletrader auszugeben. Einfach weil man damit ungeheuer viel bewerkstelligen kann im Zuge von Backtestings und der Beobachtung vieler Werte gleichzeitig. Wenn man keine Intradaycharts braucht gibt es sogar einige kostenlose Versionen.

Als tägliches Tradingvehikel bevorzuge ich CFDs, da dies äußerst transparente und kostengünstige Instrumente sind, zudem shorten unkompliziert möglich ist.

Hier kommt allerdings nur ein Broker mit börsenechten Kursen in Frage. Sprich solchen, die ihre Kurse 1:1 zur Quotierung der Originalbörse stellen.

Alle Broker mit eigenen Kursstellungen sind zumindest auf Aktien bezogen in der Regel zu vergessen. Hier erlebt man oft sein blaues Wunder mit Fantasiekursen.

An dieser Stelle tauchen in den Webinaren üblicherweise einige Fragen zum optimalen Broker auf. Ich baue an dieser Stelle also einen kurzen Ausflug ein, und zwar zu der neuen innovativen Brokervergleichsseite www.brokerdeal.de.

Diese neue Plattform, um die ich mich persönlich kümmere, erlaubt ihnen die Zusammenstellung ihrer ganz persönlichen Kriterien, also was Ihr idealer Broker können muss. Und schon erhalten Sie eine Eingrenzung auf die für Sie in Frage kommenden Broker. Bei den interessantesten Anbietern können Sie dann sogar noch Ihre Ausgaben für Trading weiter senken, indem Sie für jede Order eine Gutschrift erhalten. Mitglieder können auch weitere tradingaffeine Vorteile genießen. Wie Rabatte auf Trading-Services von Godmode-Trader, der Chartsoftware von Teletrader oder ein TRADERS´-Abo. Und zusätzlich engagieren wir uns für wohltätige Zwecke. Echte Kundenbewertungen und in Kürze eingeführte anonyme Echtgeldtests zeigen zusätzlich auf, welche Broker wirklich was taugen.

Trademanagement

Soviel zum idealen Broker, weiter geht’s mit Swingtrading. Die groben Fahrwasser und Klippen haben wir nun durch, jetzt möchten wir aber langsam echte Orders absetzen. Bevor ich aber überhaupt einen Trade eröffne, muss ich schon einen Plan haben wie der Trade verlaufen soll.

Wer nach Orderausführung erst überlegen muss, wo er den Stopp setzen soll, und noch nicht weiß wie er Gewinne realisieren wird, gehört langfristig zu den Verlierern.

Ich riskiere pro Trade immer den gleichen Prozentsatz vom Kapital, das simple und effektive „Fixed Risk“-Modell. Und um die dafür erlaubte Stückzahl berechnen zu können, muss schon vor Ausführung klar sein, wo mein Stopp liegen wird. Ich bevorzuge enge Stopps, die hohe Stückzahlen zur Folge haben. Denn die Gewinntrades bewegen sich ohnehin meist von Beginn an in die gewünschte Richtung.

Meine Stopp- und Zielkurse basieren immer auf der aktuellen Volatilität der letzten 10 Tageskerzen, das sind genau zwei Handelswochen. Der dazu passende Indikator wird fast überall als „Average True Range“ bezeichnet und sollte in allen Plattformen verfügbar sein (manchmal auch als Volatility geführt).

Die ATR sagt mir einfach aus, wie schwankungsfreudig eine Aktie momentan ist. Habe ich eine ATR von 2, dann schwankt eine Aktie im Tagesverlauf vom Tief zum Hoch im Schnitt um diesen Betrag.

Aktuell verwende ich die 0,6-fache Vola (ATR) als Anfangsstopp.

Interessant ist, dass selbst eine Verdopplung des Stoppabstandes kaum bessere Trefferquoten bringt. Diese vielleicht 5% werden mehr als egalisiert von den dadurch viel schlechteren Chance-Risiko-Verhältnissen.

Im Idealfall finden die Trades am Kursziel ihr Ende, aber nur wenn nicht vorher ein Zeitstopp in Aktion treten muss. Konkret verwende ich ein Kursziel basierend auf der 1,8-fachen Vola. Und nach vier Tagen ist meine Geduld zu Ende, hier greift dann der Zeitstopp. Der wird entweder in den letzten Handelsminuten des Tages umgesetzt. Oder man zieht einfach den Stopp eng unter den Schlusskurs nach.

Diese Fire & Forget-Methodik ohne nachgezogene Stopps trägt auch wieder sehr zum Komfort bei. Denn alles was man tun muss, ist sich seine heutigen Kandidaten zu suchen, und dann mittels If-Done Orders die Aufträge abzuschicken. Jeden Abend kontrolliert man dann das Geschehen, und sieht nach ob eine Aktie schon fällig wird für den Zeitstopp.

Klingt einfach, ist es auch. In der Theorie. In der Praxis muss man jetzt aber noch den Einstieg richtig timen.

Frei Schnauze

Meinen Handelsstil bezeichne ich schlicht und einfach als „Frei Schnauze“. Das ist aber keinesfalls allzu wörtlich zu nehmen, denn das Trademanagement ist in absolut feste Regeln gegossen. Nur beim Einstieg sind Fingerspitzengefühl, Instinkt und Routine gefragt. Die Trendeinschätzung erfolgt rein visuell, ebenso die Auswahl des attraktivsten Kandidaten.

Lange Zeit war auch die Trendeinschätzung unter Zuhilfenahme der Fibonacci Retracements ein in Beton gegossenes Regelwerk. Das ist natürlich für Einsteiger sehr hilfreich, mir persönlich aber zu langweilig und es müssen zu viele brauchbare Signale ignoriert werden. Natürlich haben wir bei Frei Schnauze mit dem Problem zu kämpfen, dass nie 100%ig die gleichen Signale identifiziert werden in unserer kleinen Trading-Community. Aber 90% Übereinstimmung ist schon ein guter Wert, und wir wollen schließlich kein starres Black-Box-System, sondern uns und unser charttechnisches Auge schulen. Oder sollte ich sagen unser markttechnisches Auge, denn wir verzichten schließlich auf sämtliche Indikatoren und sonst oft übliche Hilfsmittel. Im Prinzip ist es die reinste Form des Trading, nur der Chart und wir. Für Einsteiger mag das auf den ersten Blick sehr komplex und schwierig zu erlernen klingen, im Grunde läuft aber alles auf unser Mantra hinaus:

1. Ist ein neuer Swing wahrscheinlich? Und

2. Komme ich in diesen günstig rein?

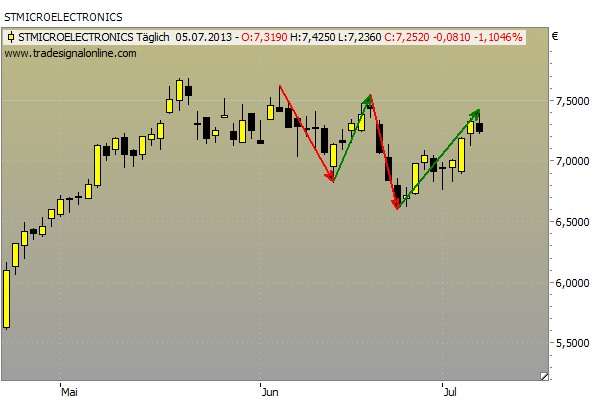

Dazu sehen wir uns als Beispiel den Tageschart vom 5. Juli von ST Microelectronics aus dem französischen Hauptindex CAC40 an. Ich habe im Chart die letzten Swings farblich mit Pfeilen markiert. So ist schön zu erkennen, dass ein neuer Swing nach unten wahrscheinlich geworden ist. Und ein günstiger Einstiegskurs ergibt sich durch die schöne Korrektur seit dem letzten Tief, sowie der kleinen bearischen Tageskerze von Freitag. Die uns mit einer schönen Stop-Sell Order am Tagestief versorgt.

Überhaupt verkaufen wir nur bearische Tageskerzen, und kaufen nur bullische. Aus dem ganz einfachen Grund, dass ein neuer Upswing in der Regel auch mit einer bullischen Kerze startet. Indem wir uns auf diese logischen Setups konzentrieren, schränken wir die tägliche Auswahl weiter stark ein und können uns auf das Wesentliche konzentrieren, das Trademanagement.

Für manchen mag ST Microelectronics zu träge in einer ausgedehnten Seitwärtsphase festhängen. Das war in der Tat bis Anfang Juni der Fall. Aber wie die drei eingezeichneten Swings zeigen sollen, ist die nötige Volatilität zurückgekehrt, und hat der Aktie schon tiefere Tiefs und Hochs beschert. Ich würde auch verkaufen wenn sich zumindest ein Doppeltopp abzeichnet. Oder sogar in einer breiten Seitwärtsphase an der oberen Begrenzung, wenn bis zur anderen Seite das Kursziel locker Platz hat. Aber bevorzugt werden klar Trendfortsetzungen. Dann erst folgen aggressive Trades bei Doppeltopps/Doppelböden, und nur wenn sich in diesen Kategorien immer noch kein Signal für den nächsten Tag finden lässt, kommen Rangetrades in Frage.

Jetzt wollen wir aber ins Detail gehen:

Tradingplan

- Trendeinschätzung: wir agieren nie gegen einen klaren Trend. Es muss zumindest ein Doppelboden für Longsignale bzw. ein Doppeltopp für Shortsignale sichtbar sein. Am einfachsten sind natürlich klassische Fortsetzungssignale, aber die sind halt nicht so häufig wie man das gerne möchte.

- Wir laufen keinen Trends hinterher. Sprich, wir lauern auf Korrekturen, und versuchen dort den Start des nächsten Swingpunktes zu erwischen.

- Dafür suchen wir uns kleine bullische Tageskerzen für Longeinstiege, und kleine bearische Tageskerzen für Shorteinstiege. Diese markieren einfach überdurchschnittlich oft den Start eines neuen Swings.

- Wir wollen möglichst günstig einsteigen, deshalb müssen es kleine Kerzen in der Nähe der Extrempunkte sein. Und deshalb laufen wir auch keinen neuen Tageshochs bei geplanten Longeinstiegen hinterher (d.h. das Tageshoch bei einem potentiellen Longsignal muss <= das Hoch des Vortages sein). Weiters darf das Tageshoch nicht zu weit vom Schlusskurs entfernt sein, damit die Aktie nicht zu viel Pulver verschießen muss bevor die Order überhaupt ausgeführt wird.

- Haben wir unseren Kandidaten gefunden, platzieren wir die Stop-Entry-Order minimal über dem Tageshoch für Longorders bzw. unter dem Tagestief bei Shortorders. Ich wähle in der Regel 1-2 cent, bei teureren Aktien über 50€ auch schon mal 5 cent, das ist nicht so genau. Es kommt nur darauf an, nie exakt die Extrempunkte des Tages zu wählen, da hier Intraday oft Stopps abgefischt werden.

- Als nächstes legen wir den Stop-Loss die 0,6-fache Volatilität (Average True Range oder ATR) der letzten 10 Tage entfernt an.

- Bei einem Kursziel der 1,8-fachen ATR

- Und als zusätzliche Schutzmaßnahme greift am 5. Tag des Trades kurz vor Handelsschluss ein Zeitstopp. Sollten bis dahin weder Stopp noch Target ausgelöst worden sein.

- Und wir riskieren bei jedem Trade 1% unseres Kapitals

Und das wäre auch schon der Tradingplan für eine einfache diskretionäre Strategie für berufstätige Swingtrader. Sollten Sie dazu Fragen haben, schreiben Sie mir einfach an hinterleitner@brokerdeal.de. Dann beantworte ich diese direkt oder baue die Antworten in kommende Artikel ein. In einigen Tagen finden Sie in Teil 2 aber ohnehin praktische Beispiele inklusive Charts dazu, dort sollte dann eigentlich alles ausreichend und vor allem verständlich erklärt sein.

Eines noch, weil diese Frage in den Webinaren eigentlich immer auftaucht: die ATR oder Volatilität ist kein Indikator, sondern eine rein markttechnische Messung. Diese besagt in unserem Beispiel einfach wie schwankungsfreudig eine Aktie in den letzten 10 Handelstagen war. Ist diese sehr volatil gewesen, sind Stopp und Kursziel automatisch etwas weiter weg als bei einer Aktie der die Füße einschlafen. Dort werden dann die Exits automatisch enger anliegen, um vor allem dem Kursziel auch die Chance zu geben ausgelöst zu werden. Die Vola oder ATR sollten Sie in jeder sogar kostenlosen Chartsoftware finden. Wir brauchen dazu keine besonderen Voraussetzungen, Swingtrading für Berufstätige bleibt also weiterhin sehr simpel umzusetzen.

Und wie das eben in der Praxis aussieht, sehen wir uns im kommenden Teil an, ich freue mich schon darauf!

Sie haben Fragen? Sie erreichen uns unter der Telefonnummer +49 (0) 89-44455506 oder unter info@brokerdeal.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.