Aus für CFDs/FX und Klagewelle gegen Knock-Out Zertifikate?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es rumort gewaltig in der Branche. Die ESMA, zuständig für die EU-weite Regulierung der Finanzmärkte, hat weitreichende neue Regeln unter anderem für den CFD- und Forex-Handel vorgeschlagen. Jene Forderung, die maximal erlaubten Hebeln drastisch nach unten zu schrauben, sorgt zwar für den lautesten Aufschrei. Dabei liegt das größte Problem in einem anderen Vorschlag versteckt. Der hoffentlich nicht übersehen wird in der nun laufenden Einspruchphase, sonst gute Nacht viele Broker und Trader.

WENN die geplanten Änderungen tatsächlich so umgesetzt werden, wird das wohl nicht nur eine Konsolidierung in der Brokerlandschaft nach sich ziehen. Auch sehr viele Trader werden ihren Handelsansatz so nicht mehr durchführen können. Dabei wollen die Beamten doch nur den Kunden schützen, oder? Werfen wir dazu einen Blick auf die Kernforderungen der ESMA.

Verbot Binärer Optionen

JAAAAA, grandios, das wird aber auch endlich Zeit. Hinfort mit dem abzockerischen Unsinn. Darauf haben wir nicht bloß einmal hingewiesen, eine gute Zusammenfassung findet ihr etwa in diesem Artikel. Wunderbar, das fängt doch gut an, was haben sich die Beamten denn außerdem noch für Gedanken gemacht?

Abschaffung der Nachschusspflicht

Ist ja für deutsche Trader nichts Neues, diesen für Trader grundsätzlich erfreulichen Aspekt haben wir bereits vor längerer Zeit in diesem Artikel ausführlich beleuchtet. Die spürbarste Folge davon war, dass die meisten Broker mit dem Hebel standardmäßig runtergegangen sind auf 1:50 bis 1:100. Und vor wichtigen News bzw. Wochenenden gerne situativ die Margin erhöht haben. Alles noch kein Problem bislang. Aber jetzt kommt der erste Aufreger.

Hebelbeschränkung auf 1:5 bis 1:30

Die CFD/FX-Branche hat sich mental schon länger auf eine Obergrenze von 1:50 eingestellt. Und das ist auch begrüßenswert im Kampf gegen unnötige Lockangebote unseriöser Broker, die mit Hebeln von 1:500 oder gar 1:1000 werben. Was große Probleme mit sich bringt bei extrem volatilen Ereignissen, wenn so ein Broker dann auf dem falschen Fuß erwischt wird war es das für ihn, der meldet lieber Insolvenz an als Millionen auftreiben zu müssen für den Ausgleich negativer Konten. Was dann natürlich wiederum nicht nur den betroffenen Tradern, sondern auch allen seriösen Brokern schadet.

Aber eine Obergrenze von bis zu 1:5 für volatile und nicht sehr liquide Basiswerte wird natürlich nicht ohne Folgen bleiben. Selbst die strengen US-Regulierungsbehörden haben sich mit 1:50 zufrieden gegeben. Beispielhafte konkrete Auswirkungen wären etwa:

- statt 100 EUR Margin (100:1) für ein Mini-Lot EUR/USD würden dann 333 EUR (30:1) benötigt

- statt 130 EUR Margin (100:1) für 1 CFD des DAX30-Index würden dann 650 EUR (20:1) benötigt

- für 1.000 Aktien-CFDs der Commerzbank braucht man dann Intraday nicht mehr bloß 685 EUR (20:1), sondern 2.740 EUR (5:1) Margin

Gerade für Einsteiger sind CFDs ein wunderbar transparentes und bisher kostengünstiges Produkt. Die 5 EUR Flat Fee eines beliebten Online-Brokers für jede Zertifikate- und Optionsscheinorder etwa sind doch für ein kleines 1.000 EUR-Konto gar nicht finanzierbar. Diese Kleinanleger werden sich nun vermehrt von "Freetrade"-Aktionen locken lassen. Die entweder immer zeitlich begrenzt sind, oder nur für wenige Emittenten gelten. Langfristig kommt man dann um die schmerzhaften Provisionen nicht herum.

Während der CFD-Handel sehr viel günstiger ist. Künftig aber dickere Kapitalpolster benötigt, siehe Beispiel am Ende des Artikels. Ein Gesprächspartner, der anonym bleiben möchte, ließ sich sogar zu der Aussage hinreißen

"Ein so massiver Hebel-Cut wird den Brokern mehrere hundert Millionen Euro Einbußen bescheren."

Das mag eine etwas hochgegriffene Zahl sein, aber leichter wird das Business sicher nicht. Und was schlecht für die Broker ist, ist nicht automatisch gut für uns Trader, oft ganz im Gegenteil.

Darüber, dass Knock Outs-Zertifikate im Hebel nach oben hin gar nicht begrenzt sind, will ich erstmal noch gar nicht sprechen, denn jetzt kommt erst noch jene Spaßbremse, die viele noch gar nicht realisiert haben.

Neue Stop-Out Regeln

Bisher hatte jeder Broker eigene Regeln, wie und wann Positionen im Verlust automatisch vom Broker geschlossen werden. Um den Kunden zu schützen, aber natürlich auch um den Broker selbst zu schützen. Schließlich drohen manche überinvestierten Konten ohne vernünftige Stopps in volatilen Phasen ins Minus zu geraten. Und seit Wegfall der Nachschusspflicht müsste das der Broker ja aus eigener Tasche berappen. Die einen gingen nach dem First In, First Out-Prinzip vor, andere haben die größte Verlustposition geschlossen etc.

Die Vorgehensweise zu standardisieren klingt daher erst einmal vernünftig. Die ESMA schlägt nun aber ernsthaft vor, diese Margin Close-Out Regeln nicht mehr auf den Kontostand zu beziehen. Sondern auf jede einzelne Position. Und formuliert dies konkret so aus, dass der Broker eine Position zu schließen hat, wenn der Verlust der Position die Hälfte der Margin beträgt. Jede Position würde also künftig einen automatischen Stop-Loss eingebaut haben.

Konkretes Beispiel:

Für 1 CFD auf den Dax30-Index benötige ich aktuell 130 EUR = 1 % Margin. Künftig werden es 650 EUR sein. Sobald diese Position jetzt 326 EUR (= Punkte) im Verlust notiert, wird die Position zum nächsten verfügbaren Kurs geschlossen werden müssen vom Broker. Egal wie viel Cash ihr noch auf dem Konto habt oder wie fett die Buchgewinne anderer Positionen sind!

Ein automatischer Stop Loss klingt nicht übel denkt jetzt der ein oder andere. Das Ganze wirft aber massive Problem auf:

- kein langfristiges Hedging mehr möglich künftig. Viele Trader, vor allem jene mit automatischen Handelssystemen, sind manchmal oder sogar permanent im gleichen Wert sowohl Long als auch Short positioniert. Das wird künftig nur mehr kurzfristig klappen, solange starke Bewegung in den Wert kommt, fliegt ja eine der beiden Positionen raus. Bitte verwechselt das nicht mit einem garantierten Stopp: bei Gaps wird es immer der nächste verfügbare Kurs sein.

- MetaQuotes ist laut einer Quelle nicht in der Lage, das technisch umzusetzen. MetaQuotes, für alle die es nicht wissen sollten, ist der Anbieter der populärsten Handelsplattformen überhaupt, MetaTrader 4 und 5. Wenn die Forderung der ESMA kommt, und das tatsächlich eine technische Hürde sein wird, dann ist das der Supergau für viele Broker. Eine zweite Quelle meint wiederum, das sollte sich über Plugins lösen lassen. Fügt dem Ganzen jedenfalls eine gehörige Prise unerwünschte Spannung und Unsicherheit hinzu.

Reaktion der Broker

Die meisten Broker haben sich nur off the record geäußert, die wenigen offiziellen Stellungnahmen findet ihr gleich im Anschluss.

Zusammengefasst lässt sich sagen: während für manche Broker feststeht, dass spekulativ veranlagte Kleinanleger sowie Anwender automatischer Handelssysteme (die sehr kapitalintensiv sind) zu Offshore-Brokern abwandern werden, wo diese erst recht wieder keinen Schutz genießen, verbreiten primär die Marktführer ruhige und sogar wohlgesonnene Stellungnahmen. Ein leicht panischer Unterton lässt sich in Summe aber nicht abstreiten. Was natürlich ganz davon abhängt welche Zielgruppe aktuell schon betreut wird. Eher fortgeschrittene, risikobewusste und gut kapitalisierte Trader jucken die Pläne der ESMA nicht sehr. Broker die von Kleinkonten und den dort üblichen hohen Hebeln leben, werden sich um ein anderes Geschäftsmodell Gedanken machen müssen. Oder im absoluten Worst Case auch jeder MetaTrader-Broker.

Zwei sehr prominente Broker sind mittlerweile sogar dazu übergegangen, da die Vorschläge der ESMA nur Retailkunden und damit Privattrader betreffen, Kunden vermehrt den Status als professioneller Anleger anzubieten. Damit würde man zwar individuell höhere Hebel ausverhandeln können. Auf der anderen Seite fällt man natürlich um den Verzicht auf die Nachschusspflicht um. Ohnehin ist die Zielgruppe für diese Maßnahme begrenzt, muss man doch diverse Kriterien erfüllen um überhaupt in Frage zu kommen für diesen Status (viele Trades im Jahr, Ausbildung bzw. Fachkenntnis nachweisen, 500.000 EUR Eigenkapital...)

Um es mit zwei Sätzen zusammen zu fassen, darf leider nur anonym zitieren:

"Die BaFIN hat es ja noch relativ gut hinbekommen, Verzicht auf die Nachschusspflicht, aber jeder Broker kann sich selbst darum kümmern wie er damit umgeht. Jetzt aber auch noch zusätzlich den Hebel dermaßen zu beschränken und die Stop-Out-Regeln so umzugestalten, da fühlt man sich doch glatt weltfremd verarscht. Nicht nur als Broker, sondern auch als mündiger Verbraucher."

Statement von Admiral Markets

Admiral Markets begrüßt generell eine sinnvolle und auch starke Regulierung zum Schutz der Privatanleger. Dies ist seit langem über die strenge, britische Financial Conduct Authority FCA bei uns auch gegeben. Die Risikoaufklärung ist ein maßgeblicher Faktor in jeder unserer Kommunikation mit dem Kunden. Unsere Zielgruppe ist nicht jedermann, sondern das spezielle Segment der eigenverantwortlich handelnden Trader, die die Chancen vs. den Risiken einzuschätzen wissen und dies auch aktiv so wünschen.

Anders als bei vielen Wettbewerbern lässt Admiral Markets dem Kunden die Wahl über den Hebel. Jeder Kunde kann den Hebel auswählen: ob 10er Hebel, 50er oder maximal 500 - der Kunde wählt aus. Diese Auswahlmöglichkeit sollte nach unserer Meinung bei jedem Forex & CFD Broker gegeben sein, so ein Schritt wäre eine sinnvolle Regulierung. Warum Wettbewerber dies meist nicht anbieten, verstehen wir nicht.

Desweiteren ist eine Angemessenheitsprüfung bei Kontoeröffnung sinnvoll! So wie es in Deutschland bei Optionsschein-Trading mit der Finanztermingeschäftsfähigkeit seit Jahren Standard ist, so wie es Admiral Markets UK bereits tätigt.

“Der Hebel multipliziert die Gewinne, aber auch die Verluste. Das eine geht nicht ohne dem anderen”, sagt Jens Chrzanowski vom Hause Admiral Markets. “Wir glauben weiterhin an die Freiheit und wünschen uns, dass die persönliche Freiheit auch bei einer neuen Regulierung nicht zu kurz kommt. Ausschlaggebend ist aus unserer Sicht, dass der Kunde über die Risiken informiert ist und eine Hebel-Auswahl hat. Die deutsche BaFin hat im Jahr 2017 die Regulierung erneuert und hat keine Beschränkung der verfügbaren Hebelwirkung beschlossen. Beschlossen wurde ein hundertprozentiger Schutz vor Nachschusspflichten. Admiral Markets ist hier auf einer Linie mit der BaFin. Dies ist eine sinnvolle Regulierung, die richtige Balance zwischen Freiheit vs. Sicherheit. Dies könnte und sollte ein Beispiel für eine europaweite Regulierung für CFDs sein.”

Statement von JFD Brokers

JFD Brokers geht mit einer Reduzierung des Hebels einher, da dieser bekanntermaßen ein elementarer Schlüssel zum Money- und Risikomanagement ist. Leider wurde und wird dieser Hebel jedoch von einer Vielzahl der Trader völlig falsch verwendet. Insofern ist eine Reduzierung durchaus nachvollziehbar. Hebel unter 1:50 diskriminieren allerdings gerade auch Kleinanleger, da insbesondere die Fortführung von irrsinnig höheren Hebeln seitens diverser Derivate wie Knock-Outs oder Optionsscheine offenbar unberücksichtigt bleibt. Hierbei sollte eine Gleichung für ALLE Marktteilnehmer gefunden werden.

Das generelle Verbot von binären Optionen ist überdies eine mehr als notwendige Maßnahme! Die Branche selbst wird konsolidieren, unseriöse Anbieter verschwinden und das generelle Handelsvolumen leicht abnehmen. Wir als JFD Brokers würden uns allerdings als einen Gewinner dieser Veränderungen ansehen.

Statement von XTB

Die Maßnahmen, die darauf abzielen, Privatanleger zu schützen und dem Forex- und CFD-Markt mehr Transparenz zu bieten, werden von uns durchaus begrüßt. Wir sind jedoch der Ansicht, dass ein verpflichtender Margin-Call (Stop Out) bei 50 % für jede Position sowie eine solche restriktive Begrenzung der Hebelwirkung, die von der ESMA vorgeschlagen wird, nicht zum Schutz der Anleger beitragen wird.

- Die von der ESMA vorgeschlagene Beschränkung der Hebelwirkung erhöht die Kosten für den Abschluss von Transaktionen mit CFD-Finanzinstrumenten für Privatkunden drastisch, da der Kunde verpflichtet ist, eine wesentlich höhere Einlage zu tätigen und zu halten;

- Der vorgeschlagene Stop-Out-Mechanismus für jede Position bedeutet, dass die Position des Kunden bei einem sehr kleinen Verlust sehr schnell glattgestellt werden muss. Dies könnte bedeuten, dass CFDs nicht länger den Anforderungen von Privatkunden entsprechen und somit der Handel mit diesen Finanzinstrumenten in der EU enden wird;

- Aufgrund der obigen Ausführungen besteht die Gefahr, dass der Vorschlag der ESMA die Nachfrage von Privatanlegern nicht befriedigt und europäische Investoren dazu ermutigt, ihre Investitionen auf ausländische und Grauzonenunternehmen zu verlagern, die auf dem EU-Markt äußerst aktiv sind, was zu einer tatsächlichen Verschlechterung des gesamten Niveaus zum Schutze von Kleinanlegern in der EU führen würde;

- Durch den Vorschlag wird die Wettbewerbsposition von Unternehmen mit Sitz in Europa, die der Aufsicht diverser Aufsichtsbehörden der EU unterliegen, erheblich beeinträchtigt, im Vergleich zu ausländischen und Grauzonenunternehmen, die europäischen Kunden illegal eine breite Palette von Finanzinstrumenten anbieten;

- In anderen wichtigen Ländern der Europäischen Union, die vor kurzem ihre eigenen Richtlinien, Interventionen und Vorschriften für den CFD- und Devisenmärkten eingeführt haben - wie Großbritannien, Deutschland, Frankreich, Spanien - gibt es auch keine vergleichbaren restriktiven Einschränkungen. In den großen Volkswirtschaften der Welt gibt es keine vergleichbaren Maßnahmen.

Statement von ACTIVTRADES

ActivTrades has been putting the clients and their safety at its center since its very first day. We therefore always welcome any directive from the regulator going in the same direction. However, we consider the former proposal by the FCA, about a leverage reduction to 1:50 similar that in place in the USA, as more suitable for the common goal of client safety instances than the 1:30 requested by ESMA. Our latest research has revealed that the majority of our clients are well aware of their actions. Therefore some of them are starting to consider these decisions as an intrusion or even a limitation to their freedom of investing in financial markets.

LOWER LEVERAGE DOES NOT NECESSARILY MEAN HIGHER PROTECTION

Paradoxically, a leverage of less than 1:50 could determine an opposite result than the one expected by the regulator, because many traders could decide to move to non-European brokers which allow a much higher leverage than the 1:30 proposed by the ESMA. Unfortunately, the majority of those brokers do not offer the same standards of protection which are typical of the European ones. There could result in a massive exodus of traders from the Old Continent to brokers based in less regulated countries who are often unable to offer adequate services or meet the traders’ expectations.

RISKS FROM NON-REGULATED COMPANIES

Within the general regulatory framework, a further question arises as mandatory: hitherto the regulator has become stricter and stricter with continuous attacks on the industry. Once the new regulation is effective, how does the regulator plan to protect the European brokers currently under its protection? The protection of European brokers is vital in order to restrain the outflow of traders towards non-regulated companies, which provide very low guarantees, in Europe as elsewhere.

ONLINE ADVERTISING, THE GIMMICKS TO BYPASS THE BAN

We believe that the new regulations on advertising and promotion of trading to non-European brokers is simply insufficient. In fact, those companies may advertise their products through several different media platforms, such as sport sponsorships, primarily Formula 1 or football. Forums and blogs also may represent a further form of manipulation, bypassing the ban imposed by the European regulator. In addition to imposing new rules, it is necessary to ask questions (and find solutions) on how to truly protect European clients – with guidelines, tools and adequate checks - such as the measures American authorities have been enforcing for a while, for example forbidding foreign brokers from opening accounts for residents in the US.

Noch kann reagiert werden

Bisher sprechen wir lediglich über Vorschläge der ESMA. Bis zum 5. Februar kann jeder Trader der Behörde seine Sicht der Dinge schildern. Das könnt ihr entweder direkt über die Seite der ESMA machen, die allerdings regelmäßig Aussetzer hat. Oder ihr nutzt diese sehr sinnvolle Seite die IG ins Leben gerufen hat, um euer Feedback zu sammeln und an eurer statt der ESMA zu übermitteln.

Unser Fazit

Dass der Endverbraucher vor noch mehr Unbill geschützt werden würde steht außer Frage. Aber zu einem sehr hohen Preis. Manche Zielgruppen werden ihr Trading so wie bisher gar nicht mehr ausführen oder überhaupt mit CFDs beginnen können. Dabei sind CFDs so ein großartiges, kostengünstiges Produkt, auch und gerade für noch nicht so fortgeschrittene Trader.

Manche werden nun zu Futures-Brokern abwandern, diverse Anbieter erlauben die Kontoeröffnung bereits mit 500 USD. Natürlich ist man mit diesem Instrument wieder voll in der Nachschusspflicht...

Und dann ist da noch die behördliche Bevormundung. Bzw. eigentlich genauer gesagt die Ungleichbehandlung verschiedener Instrumente. Vergleichen wir doch so einen künftigen DAX-CFD mit einem Trade mit den allseits beliebten Knock-Out-Zertifikaten.

DAX-Kurs = 13.340 Punkte

1 DAX-CFD wird künftig 666 EUR Margin benötigen, und bewegt 1 EUR pro Daxpunkt.

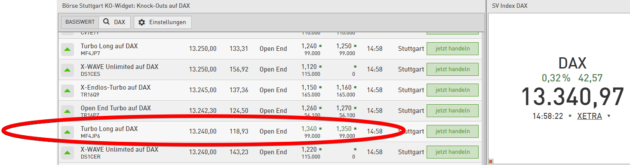

Das entspricht dem Kauf von 100 Knock Outs. Die Scheine kosten nun wenige Cent bis hin zu mehreren Euro. Je nachdem wie weit der Knock Out noch entfernt ist. Hebel von 200-300 sind dabei keine Ausnahme. Nehmen wir für unser Beispiel einen Schein der ca. 100 Punkte vom Knock Out entfernt liegt. Das wäre aktuell etwa der im Screenshot gezeigte Turbo Long von Morgan Stanley. Kostet 1,35 EUR und man braucht dafür also bloß 135 EUR auf dem Konto zu haben.

Das ist schon mal sexy, d.h. Kleinanleger werden schon dadurch verstärkt zu Zertifikaten und Optionsscheinen hingezogen werden. Die nicht nur hoch gehebelt sind. Sondern, und wem ist es aufgefallen, die auch noch teuer und intransparent sind? Der Knock Out liegt 100 Punkte entfernt, aber der Schein kostet 135 Cent. D.h. zum inneren Wert von 100 Cent kommen noch 35 Cent Aufgeld. Die sich der Emittent freudestrahlend in die Tasche steckt bei jedem KO. Na Prost Mahlzeit, aber hier schimpft niemand groß von Konsumentenschutz und Kostentransparenz. Die Standardantwort der Emittenten auf solche Einwürfe lautet natürlich "Ja aber Moment mal, der maximale Verlust ist hier ja begrenzt, der Kunde kann nie mehr verlieren als der Schein kostet!".

Ja, das ist korrekt. Aber bei 35 % Aufgeld ist das Augenwischerei, und hat mit professionellem, echtem Trading nichts zu tun. Und jetzt kommt´s: der CFD-Handel, wird ja immer argumentiert von der gegnerischen Lobby und den Behörden, ist ein außerbörslicher Marktplatz und gehört reguliert. Ja und was bitteschön ist dann denn der Direkthandel von Zertifikaten und Optionsscheinen mit den Emittenten? Das ist genauso OTC-Handel (Over the counter).

Und da reiben sich einige Anwälte mit Spezialisierung Bank- und Kapitalmarktrecht bereits die Hände, denn so eine Ungleichbehandlung wird nicht ohne juristische Folgen bleiben. Dazu braucht es keine Kristallkugel.

Vom reißerischen Titel dieses Artikels wird trotz aller Sorgen und Bedenken maximal die zweite Aussage eintreffen. Aber für viele Broker wird es mit Sicherheit schwierig, im harten Konkurrenzkampf weiterhin zu bestehen, auch wenn die Branche schon so oft ihre Flexibilität und Wandlungsfähigkeit unter Beweis gestellt hat.

Dass gerade die besonders schutzbedürftigen Anfänger und Kleinanleger wieder vermehrt zu den unbrauchbaren Derivaten statt zu CFDs greifen werden, zeigt unterm Strich die ganze Unausgereiftheit der Vorschläge.

Viel Erfolg beim Trading

Michael Hinterleitner

www.brokerdeal.de

Auf die vielen Rückmeldungen hin zu diesem auch auf anderen Seiten verbreiteten Artikel bin ich nochmal kurz per Video auf die wichtigsten Implikationen eingegangen.

Wer hätte das gedacht: ich habe auf Nachfrage von CMC die Auskunft erhalten, dass auch dort als professionell eingestufte Trader nicht in die Nachschusspflicht kommen können. Und das bei Hebeln von wie bisher gewohnt bis zu 1:200. Das wäre natürlich ein Modell, was wohl viele zu kopieren versuchen werden wenn es so dick kommt wie es die ESMA aktuell plant.

Ich bin etwas verwundert, wenn ich das alles lese. Meiner Meinung nach ist der Hebel relativ unbedeutend, denn ob ein Drawdown zum KO führt mithin zum zwangsweisen Schließen der Positionen, das hängt ja immer von der absoluten Bewegung des Basiswertes ab. Die ist für alle Hebel gleich. Der optische Eindruck für den Spieler ist ein anderer, aber darüber sollte er bei solcher Freizeitbeschäftigung sowieso erhaben sein.

Danke sehr für das wichtige Thema. Gibt es Gründe, den Status als professioneller Händler durch den Broker abzulehnen? Ich hatte bislang noch keine Gelegenheit mich einzulesen. Andererseits habe ich mich bislang nicht als Pro gefühlt.

Ich sehe das Thema recht differenziert, denn aus meiner persönlichen Erfahrung kann ich folgendes Berichten:

1. Ich handle CFDs seit 2006 (CMC Markets, Hebel bis 100), dabei alles quer durch den Gemüsegarten, Aktien, Indizes, Rohstoffe, Währungen.

2. ich habe dabei mein Depot unzählige Male "genullt", meist das leidige Thema schlechtes Kapitalmanagement, fehlende Verlustbegrenzung, Nachkaufen/Verbilligen etc.

3. Derzeit Handle ich ebenfalls CFDs, (Comdirect, maximaler Hebel = 5) dabei meist Aktien CFDs. und ich muss sagen, dass die Performance massiv besser ist, mann kann einfach keine exorbitanten Positionen eingehen.

Ich würde aufgrund der besseren Konditionen gern wieder zu CMC oder IG gehen, jedoch kann dort nicht der maximale Hebel definiert werden und ich würde wieder in den alten Verlustkreislauf zurückfallen.

Erfahrene und disziplinierte Trader nutzen auch heute nicht den möglichen Hebel von 100 oder 50 sondern eher 10- max.20.

Ich trade zwar auch noch mit CFD aber ich glaube nicht, dass ich große Probleme damit hätte, wenn dieses "Glücksspiel" an OTC inkl. des Handels mit Hebelpapieren und des HFTs ganz verboten werden würde.Es würde die Welt nicht ärmer machen und den Sinn der Börse wieder stärken. Nämlich Leute mit Ideen und Leute mit Geld zusammen zu führen.

Sehr interessante Zusammenfassung...Danke dafür.