S&P 500: „Endlich“ Ausbruch nach unten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.123,34 Pkt (S&P)

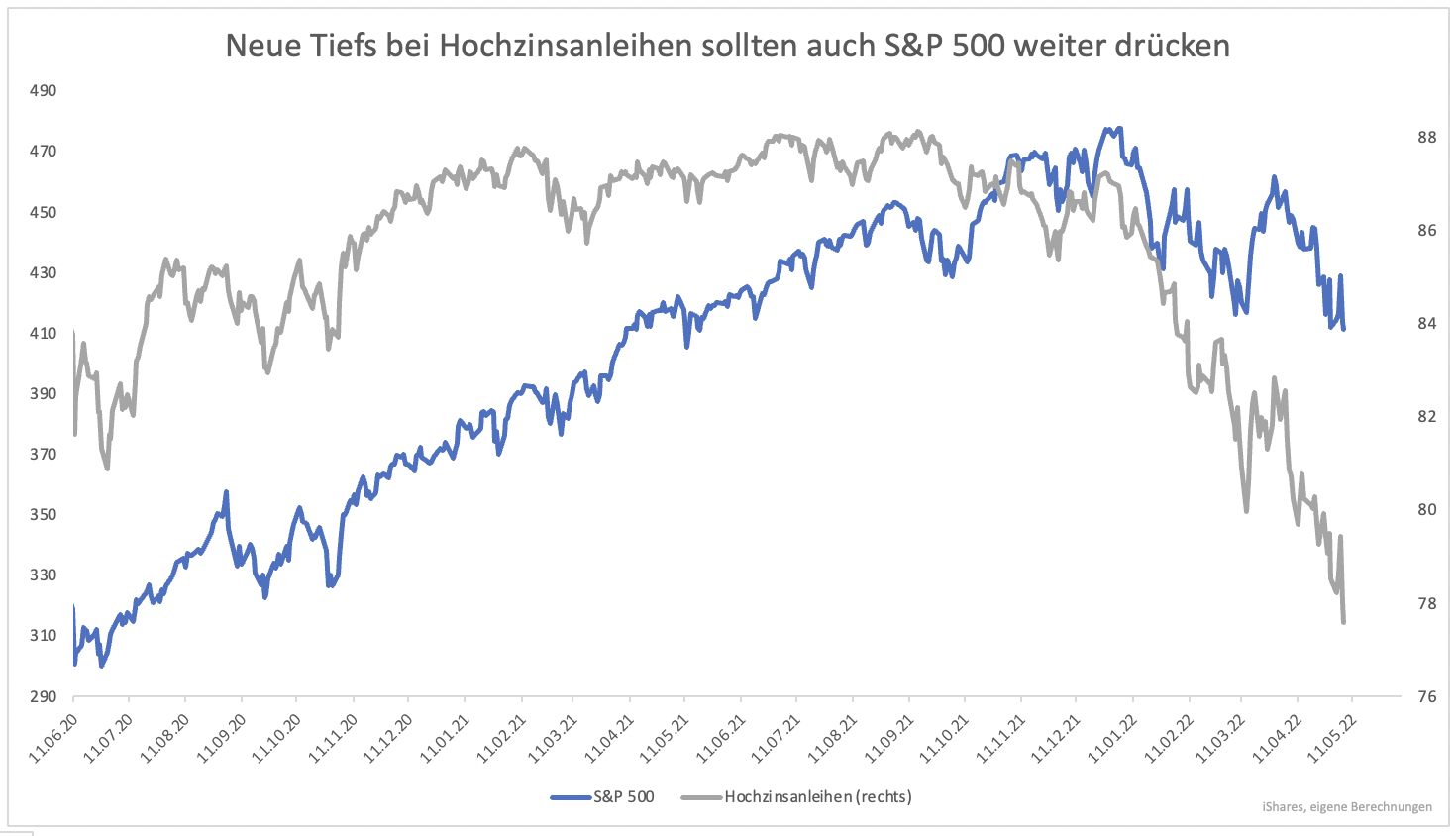

Bereits vor drei Monaten hatte ich über den Indikator geschrieben. Es handelt sich dabei um Hochzinsanleihen. Die Aussage war damals, dass der S&P 500 ungefähr 18 % von seinem Allzeithoch verlieren sollte. Bisher waren es in der Spitze 16 %. Wenn man ein Auge zudrückt, ist damit die Anforderung erfüllt. Seit Februar stehen Hochzinsanleihen aber nicht still. Nach einer kurzfristigen Stabilisierung fallen die Kurse seit einigen Wochen weiter. Hochzinsanleihen haben neue Korrekturtiefs erreicht, der S&P 500 noch nicht. In den meisten Fällen folgen Aktien dem Signal von Anleihen.

Ein Durchbruch nach unten kann sehr problematisch werden. Charttechnischer wäre der Weg fast frei bis zum Hoch, welches vor Pandemiebeginn erreicht wurde. Dieses liegt bei 3.400 Punkten, also nochmals über 15 % unter dem aktuellen Kursstand.

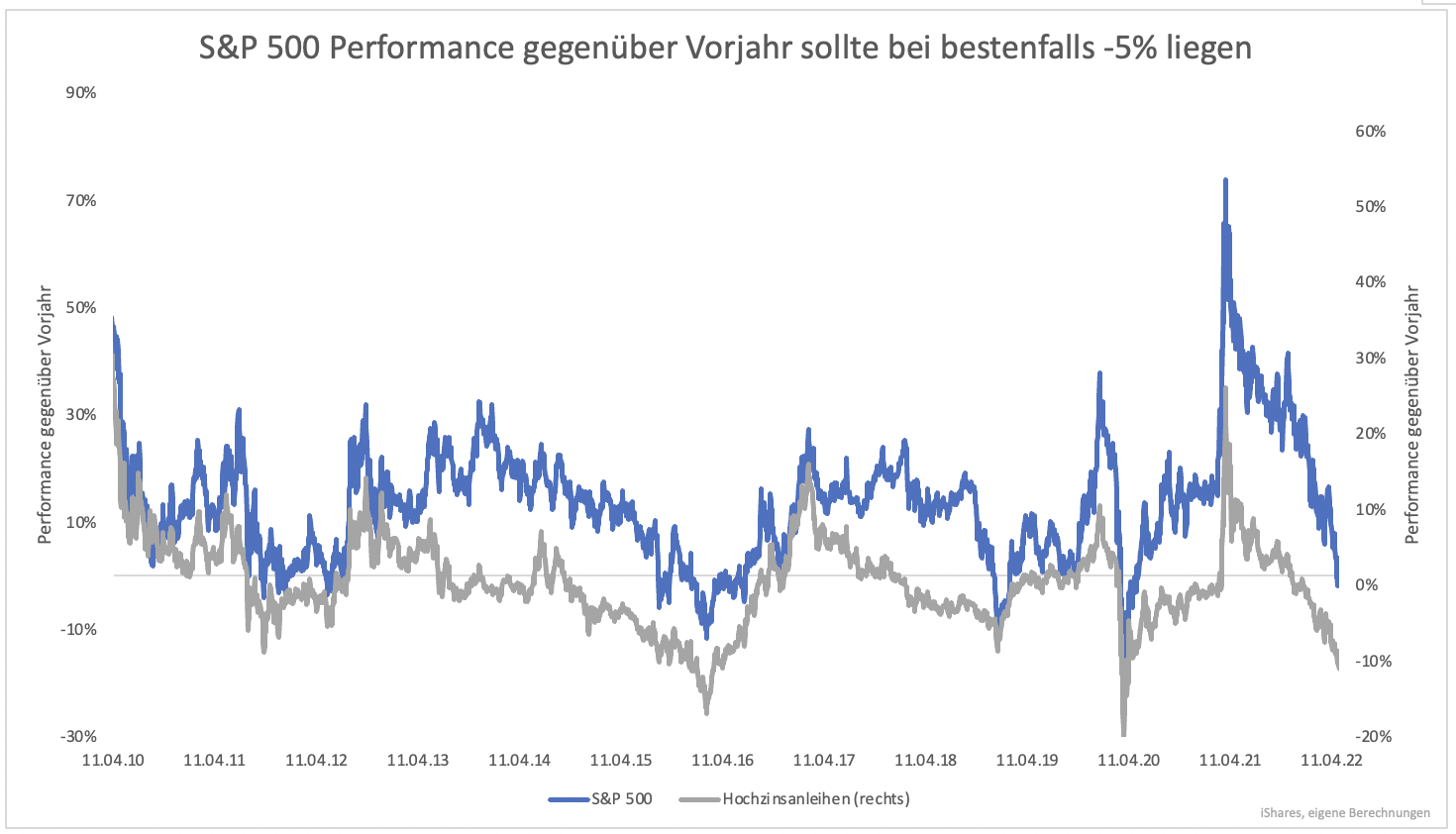

Der schlimmste Fall muss nicht eintreten und Hochzinsanleihen prognostizieren diesen Fall auch nicht. Im besten Fall sollte der S&P 500 auf Jahressicht 5 % tiefer stehen. Aktuell sind es 2 %. Im Basisszenario ist ein weiterer Rückgang um 8 % denkbar (Grafik 2). Der S&P sollte in diesem Fall auf 3.750 fallen.

Bisher implizieren Hochzinsanleihen nicht, dass die Kurse noch tiefer fallen sollten. Je nach Entwicklung bei Hochzinsanleihen kann sich das freilich ändern. Alle Szenarien haben jedoch eines gemeinsam: Ein Boden wird nicht vorhergesagt. Ist das Schicksal damit besiegelt?

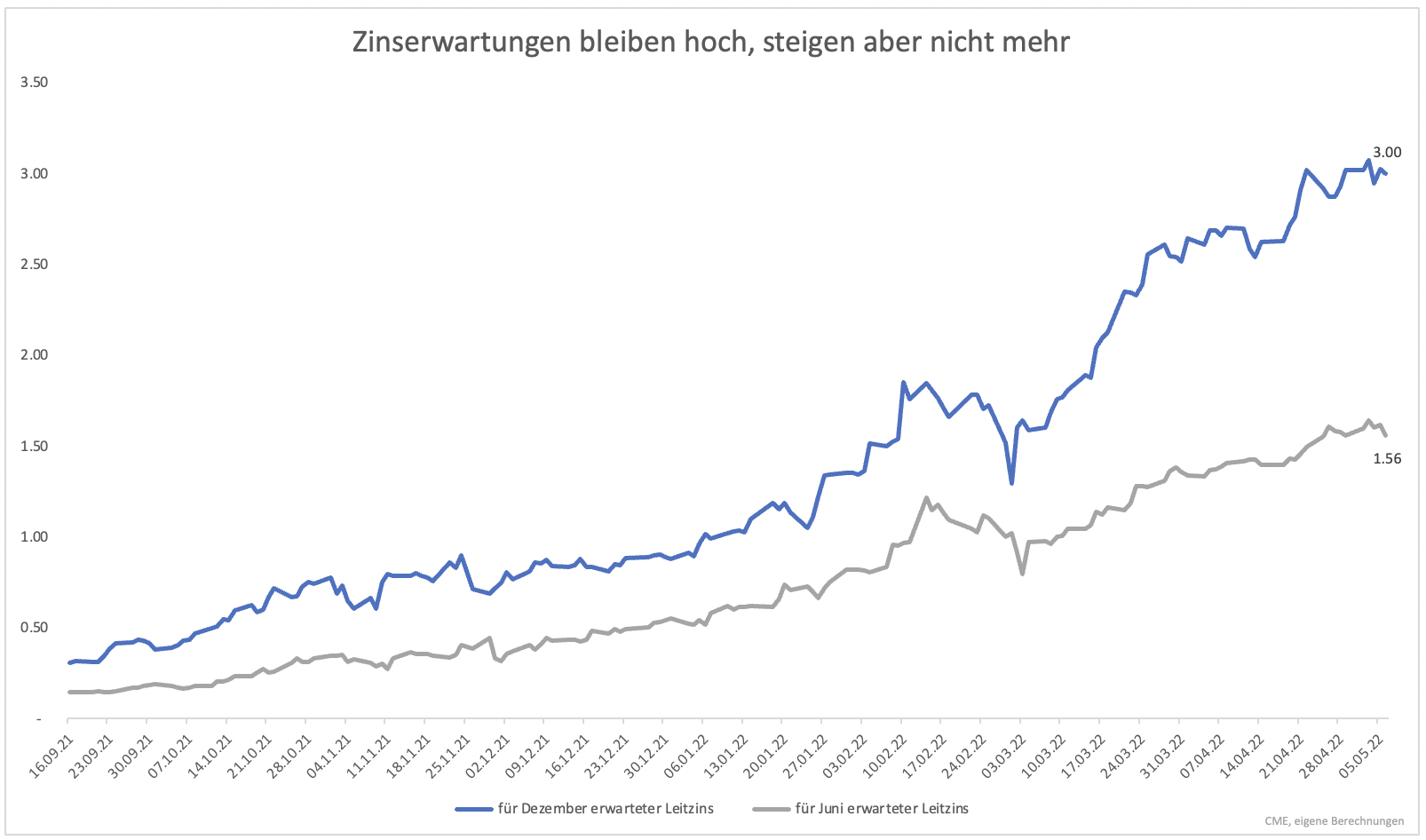

Nicht unbedingt. Obwohl der Markt die ursprüngliche Erleichterung nach dem Fed-Zinsentscheid mit einem kräftigen Minus quittierte, beginnt sich hinter den Kulissen etwas zu bewegen. Zunächst nahmen Anleger die Notenbank beim Wort und begannen einen Zinsschritt von 75 Basispunkten im Juni für unwahrscheinlicher zu halten.

Einen Tag später gab es die 180° Wende. Anleger rechnen wieder mit einer höheren Wahrscheinlichkeit für einen 75 Punkte Anstieg. Insgesamt aber bilden die kurz- und mittelfristigen Erwartungen ein Hoch aus. Für Juni wird im Durchschnitt mit einem Leitzins von 1,56 % gerechnet, für Ende 2022 mit 3 % (Grafik 3).

Man soll nicht zu früh feiern. Dennoch deutet sich an, dass die Zinserwartungen von Anlegern ein Hoch erreichen. Für den Aktienmarkt ist das ein erstes, vorsichtiges Signal der Entwarnung. Zinserwartungen und Aktienkurse sind seit Monaten negativ korreliert. Beginnen Anleger erst weniger Zinsschritte zu erwarten, kann das Aktien wieder attraktiver machen.

Damit stehen Anleger vor einer schwierigen Entscheidung. Sie können dem zuverlässigen Indikator der Hochzinsanleihen vertrauen und verkaufen bzw. mit dem Kauf zuwarten oder das sehr vorsichtige Zinssignal als Kaufsignal auffassen. Aktuell vertraue ich noch auf die Hochzinsanleihen und erwarte noch tiefere Kurse, allein schon aufgrund der Tatsache, dass Technologieaktien mit hoher Indexgewichtung den Markt weiter drücken dürften.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.