SNAPCHAT QUARTALSZAHLEN - Die Blase platzt (Aktie: -24 Prozent)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Snap Inc. veröffentlichte am Mittwochabend nachbörslich zum ersten Mal Quartalszahlen.

- Der Umsatz liegt im ersten Quartal mit 149 Mio. USD unter den Wallstreet-Erwartungen von rund 158 Mio. USD.

- Zu Buche steht ein Verlust je Aktie von 2,31 USD, der Analystenkonsens lag bei -2,05 USD.

- Die Entwicklung aktiver Benutzer enttäuscht ebenfalls.

Snap Inc, das US-amerikanische Unternehmen hinter der Instant-Messaging App Snapchat, legte am Mittwochabend nach Börsenschluss die ersten Quartalszahlen auf den Tisch. Heiß erwartet waren die Quartalsergebnisse vor allem deshalb, da belastbares Zahlenmaterial bis zuletzt nicht vorhanden war.

Klar war hingegen, dass die Aktie im Lichte der vermeintlich dramatisch hohen Bewertung empfindlich auf Abweichungen vom Analystenkonsens reagieren würde.

Was bisher geschah

Der Börsengang selbst bereitete vielen Börsianern bereits Kopfschmerzen. Mit einem Verlust von knapp einer halbe Milliarde US-Dollar war eine Zielbewertung von rund 25 Mrd. USD astronomisch. Kurz nach dem Börsengang sollte sich das Unternehmen nochmals erheblich verteuern, doch auch das ansehnliche Umsatzwachstum konnte diesen Preis nicht rechtfertigen. Wie kann die Bewertung eines wachstumorientierten Unternehmens also in einen sinnvollen Kontext gesetzt werden?

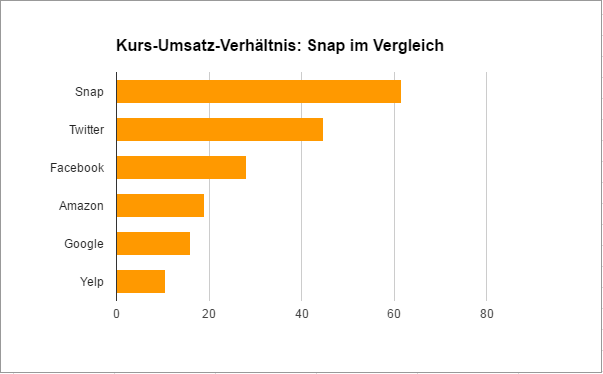

Das Kurs-Umsatz-Verhältnis ist hierbei eine Kennzahl, die bei vergleichbaren Wachstumsaktien gerne herangezogen wird. Insbesondere bei Internet-Tech-Werten macht das Sinn, schließlich fehlt eine bewertbare Substanz und vor allem auch Gewinne. Der Börsenwert wird vielmehr über die Zukunftsaussichten generiert. Das Letztere über einen erheblichen Ermessensspielraum verfügen, ist selbstverständlich.

Doch ein Vergleich gab bereits zum Börsengang ein recht eindeutiges Indiz. Der Snap-IPO stellte selbst die Börsengänge von Twitter und Facebook in den Schatten. Das Kurs-Umsatz-Verhältnis von Snap lag zum Zeitpunkt des Börsengangs bei über 60 und somit weit vorne an der Spitze.

Snap Inc. im Vergleich mit vergangenen Tech-Börsengängen.

Quelle: Bloomberg, SEC Filings, Fortune

Die aktuellen Quartalszahlen

Unter dem Strich verfehlte Snap Inc. im ersten Quartal die Analystenerwartungen. Mit einem Verlust von 2,31 USD liegt das Unternehmen nochmals deutlich unter den Prognosen von -2,05 USD. Der Gesamtverlust von Snap Inc. beziffert sich im vergangenen Quartal auf rund 2,2 Mrd. USD, der jedoch aus rund 2 Mrd. USD einmaligen aktienbasierten Kompensationen besteht. Das adjustierte Non-Gaap EBITDA beträgt etwa -188 Mio. USD.

Das klingt zunächst tragisch, doch ein deutlicher Verlust wurde ohnehin erwartet. Wichtiger ist bei stark wachstumsorientierten Werten wie Snap Inc. die Entwicklung von Umsatz und Nutzerzahl.

Doch auch in puncto Umsatz können die Wallstreeterwartungen nicht getroffen werden. Dieser liegt im ersten Quartal mit 149 Mio. USD deutlicher unter den Wallstreet-Erwartungen von rund 158 Mio. USD. Der durchschnittliche Umsatz pro Nutzer konnte im Vergleich zum Vorjahr um 180 % auf nunmehr 0,90 USD gesteigert werden, lag noch im letzten Quartal hingegen bei 1,05 USD.

| Snap Inc. | Quartalszahlen | Analystenkonsens | Abweichung |

| Umsatz (Mio. USD) | 149 | 158 | -5,7 % |

| Gewinn je Aktie (USD) | -2,31 | -2,05 | -11,3 % |

| Aktive Nutzer (Mio.) | 166 | 167 | -0,6 % |

Entwicklung der Nutzerzahlen enttäuscht

Auch die Zahl aktiver Nutzer (aktuelles Quartal: 166 Mio) wurde mit 167 Mio. überschätzt, was im Zuge eines zuletzt ohnehin schwächeren Nutzerwachstums besonders negativ aufgenommen werden dürfte.

Die Entwicklung der Anzahl aktiver Nutzer ist bei Netzwerkgütern wie Facebook, Twitter und Snap eines der wichtigsten und gleichzeitig sensibelsten Bewertungskriterien, was vor allem auf die speziellen Charaktereigenschaften von Netzwerkgütern zurückzuführen ist.

Märkte für Netzwerkgüter, die dadurch gekennzeichnet sind, dass der tatsächliche Produktnutzen von der Anzahl anderer Nutzer abhängt, sind häufig Schauplatz aggressiver Wachstumsstrategien.Grund hierfür ist, dass sich langfristig stets nur ein Dienst durchsetzen kann. Konsumenten eines Dienstes mit geringerer Nutzerzahl wandern früher oder später zu größeren Angeboten ab. Eines vieler Beispiele für diesen Effekt ist das soziale Netzwerk StudiVZ, dessen Nutzerzahl trotz einer gewissen Bekanntheit in Deutschland nahezu vollständig zu Facebook abgewandert ist.

Unter dieser Prämisse zielen Wachstumsstrategien von Unternehmen mit Netzwerkgütern also nicht nur auf höhere Marktanteile, sondern gar auf Vorreiter- und Monopolstellungen im jeweiligen Zielgruppensegment ab.

Die Konsequenz: Ein enttäuschendes Nutzerwachstum verändert also nicht nur die kurzfristigen, sondern auch die langfristigen Erfolgsaussichten. Unter diesem Aspekt enttäuscht Snapchat eindeutig.

Facebook kontert aggressiv

Auch die Konkurrenz weiß um diesen Umstand. Facebook versucht hierbei bereits seit einigen Monaten, durch das Kopieren von Snapchat-Funktionen und Integration in den Facebook Messenger User in die eigene Plattform zu überführen.

Auch über die Foto-App Instagram, die von rund 400 Mio. Usern genutzt wird, greift Facebook massiv an und erschwert Snapchat den Nutzerzuwachs zusätzlich.

Technischer Ausblick: Aktie nachbörslich tief im Minus

Die Aktie reagiert sehr empfindlich auf die Ergebnisse. Mit einem nachbörslichen Minus von ca. 25 Prozent werden derzeit knapp 6 - 7 Mrd. USD Marktkapitalisierung verbrannt.

Sollten sich die nach- und vorbörslichen Notationen nicht mehr verbessern, wird der Eröffnungskurs deutlich unter dem bisherigen Allzeittief bei rund 17,62 USD liegen. Im Zuge des erheblichen Abverkaufs ist zwar ein rückläufiger Impuls in Richtung 17,62 USD ein mögliches Szenario. Dennoch sollten insbesondere kurzfristig agierende Trader die Eröffungsdynamik im Auge behalten.

Artikellink: https://www.godmode-trader.de/analyse/snapchat-quartalszahlen-die-blase-platzt-aktie-24-prozent,5305248 Analyst: Philipp Berger

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Morgan Stanley und Goldman Sachs sowie als Joint Book Runner JPMorgan, Deutsche Bank, Barclays, Credit Suisse und Allen & Company.

welche Banken waren beim IPO dabei? Welche Banker haben die GREENHORNs wieder abstürzen lassen???