QE: Milliardengeschenk für Regierungen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wehe, QE kommt am Donnerstag nicht! Die Erwartungen sind inzwischen so hoch, dass alles andere zu schweren Turbulenzen führen würde. Die Käufe müssten nicht sofort beginnen, aber zumindest muss ein Termin verkündet werden. Andernfalls hätten wir eine Woche nach dem SNB Entscheid zur Aufhebung des Mindestkurses gleich die nächste größere Krisensituation.

Laut eines Berichts im Spiegel ist der Beschluss zum europäischen QE weit fortgeschritten. Dabei soll nicht die EZB selbst Anleihen kaufen, sondern die nationalen Notenbanken. Dadurch soll eine Übertragung von Verbindlichkeiten vermieden werden. Möglicherweise ist das ein Kompromiss, dem Deutschland zustimmen konnte. Die indirekten Verbindlichkeiten sind bereits jetzt sehr hoch. Da braucht es nicht auch noch die Haftung für Anleihen, die bei der EZB in der Bilanz stehen könnten.

Viele Details sind noch nicht bekannt. Ist an dem Bericht im Spiegel etwas dran, dann müsste QE am Donnerstag wirklich verkündet werden. Jeder erwartet es – nicht nur die Märkte, sondern wohl auch die Regierungen der Euroländer. Wie es dann praktisch aussehen wird, muss man abwarten. Interessant wird, ob jede Notenbank die Pflicht hat Anleihen zu kaufen oder ob ein Wahlrecht besteht. Deutschland hat sich bisher immer gegen QE ausgesprochen. Würde die Bundesbank deutsche Anleihen kaufen, dann müsste Deutschland zumindest nicht für Schulden anderer Länder geradestehen. Gäbe es eine Wahl, dann ist sogar vorstellbar, dass die Bundesbank nicht mitzieht. Das ist aber nur eine sehr theoretische Überlegung. Würden einzelne Notenbanken nicht mitziehen, dann wäre das der erste Schritt zu einer starken Föderalisierung der Notenbankpolitik. Das steht dem Prinzip einer Geldpolitik für alle Euroländer entgegen. Es dürfte sich daher kaum um ein freiwilliges Programm handeln.

Die meisten Regierungen freuen sich auf den EZB Entscheid wohl mehr als Kinder auf den Weihnachtsmann. Niedrige Zinsen für neue Schulden sind fast garantiert. Dazu könnte QE Spielraum schaffen, um staatliche Investitionsprogramme zu ermöglichen. Bitter nötig hätten es die meisten Länder. Man kann förmlich spüren, wie es François Hollande im Finger juckt, ein Konjunkturprogramm anzukündigen.

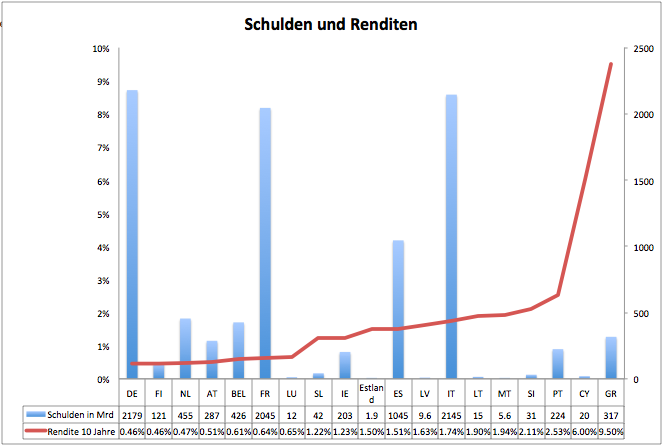

Wegen zu hoher Zinsen müsste sich kaum ein Land zurückhalten. Trotz hoher Schuldenberge sind die Renditen der meisten Langfristanleihen niedrig. Grafik 1 stellt den absoluten Schuldenberg und die Renditen jedes Eurolandes dar. In Deutschland, Finnland, den Niederlanden, Österreich, Belgien, Frankreich und Luxemburg liegen sie deutlich unter einem Prozent. Lediglich in Slowenien, Portugal, Zypern und Griechenland liegen sie über der 2% Marke.

Für die meisten Länder wird QE keine weiteren Erleichterungen an der Zinsfront bringen. Möglicherweise steigen die Zinsen sogar wieder etwas an. Das ist ein Phänomen, wie wir es aus den USA kennen. QE gab Anlegern Sicherheit. Anleihen wurden verkauft und Risikoassets wie Aktien gekauft. So ähnlich werden die Auswirkungen von QE in der Eurozone wohl auch sein.

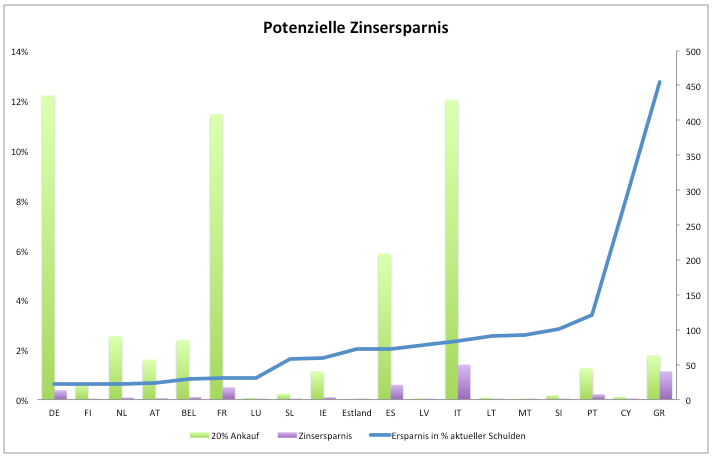

QE hat dennoch einen positiven Effekt auf die Staatsfinanzen. Es sollen zwischen 20 und 25% der Schulden gekauft werden. Abbildung 2 zeigt den Gesamtbetrag pro Land, der aufgekauft werden könnte, wenn das Maximum umgesetzt wird. Gleichzeitig ist die Zinsersparnis dargestellt. Berechnet wurde die Zinsersparnis unter der Annahme, dass die Notenbanken zum aktuellen Zinsniveau Anleihen kaufen und diese 10 Jahre in ihrer Bilanz lassen. Weiters wird angenommen, dass zwei Drittel der eingenommenen Zinsen über die Notenbanken wieder an die Länder ausgeschüttet werden.

In Ländern, in denen die Zinsen ohnehin sehr niedrig sind, ist die Ersparnis überschaubar. Für Deutschland läge die Ersparnis bei gut 13 Mrd. Euro. Für Italien wären es schon stattliche 50 Mrd. Griechenland könnte vorerst von dem Programm ausgenommen sein. Würde es nach der Wahl auch aufgenommen werden, dann läge die Ersparnis bei 40 Mrd.

Abbildung 2 zeigt auch wie hoch die Ersparnis im Verhältnis zu den aktuellen Gesamtschulden ist. Für Deutschland ergibt sich eine Ersparnis von 0,62% des aktuellen Schuldenberges. Das ist nicht wirklich viel, dennoch würden die Staatsschulden im Vergleich zur Wirtschaftsleistung etwas sinken. Wirklich interessant wird es für Portugal. Hier würden 3,4% Ersparnis erreicht werden. Im Verhältnis zum Bruttoinlandsprodukt würden die Staatsschulden um 4,4% sinken. In Zypern würde die Verschuldung um 9% der Wirtschaftsleistung sinken und in Griechenland um 22%. Damit wäre der Schuldenberg wohl noch immer nicht tragfähig. Kombiniert mit einem Schuldenschnitt von weiteren 50 Mrd. würde man wenigstens wieder in die Reichweite einer Schuldentragfähigkeit kommen.

Regierungen dürften sich freuen, die Aktienmärkte auch. Aber wie gesagt: Wehe, es kommt am Donnerstag nichts

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Sie möchten uns also erzählen, das die Notenbanken Staatsanleihen aufkaufen sollen, was gemeinhin nicht als Staatsfinanzierung interpretiert wird (!!!!) und damit Zinsersparnis und Schuldenabbau erfolgt? Ja, warum kauft denn die EZB oder die Notenbanken nicht alle Staatsanleihen auf, wenn dies alles so rosarot erscheint mit der Geldpolitik? Nicht nur weiss malen, auch mal die Rückseite der Medaille betrachten, ansonsten ist ihr Artikel EZB Propaganda und hat nichts mit fundamentalem Wirtschaftsjournalismus zu tun.

Ich würde mich sehr freuen wenn nichts kommt am Donnerstag. Die EZB wird so langsam

eine Bad-Bank für die Südländer einschl. Frankreich.

Warten wir mal ab was die Wahlen in Griechenland bringen. Wenn die Oppositions ans

Ruder kommt und die Zinszahlungen und die geforderten Reformen beendet.