Ölpreis: Wo ist der Boden?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Eines gleich vorweg: Keiner hat ein Geheimrezept, um den Preis zu bestimmen, bei dem der Boden definitiv erreicht ist. Das Beratungs- und Research Unternehmen Wood Mackenzie hat allerdings eine sehr aussagekräftige Analyse gemacht, die eine gewisse Vorstellung davon gibt, wo der Boden erwartet werden kann. Aus rein fundamentaler Sicht werden Preise unter 40 USD problematisch. Die absolute Schmerzgrenze liegt aber noch einmal deutlich darunter bei etwa 30 USD pro Fass.

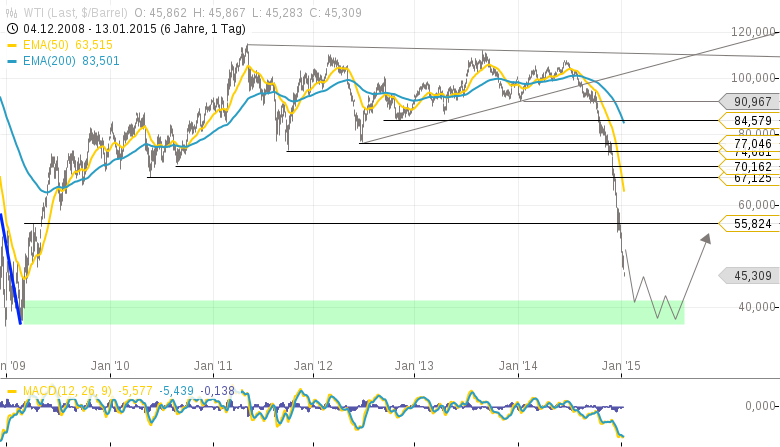

Charttechnisch ist der Bereich 37 bis 40 USD ein Zielbereich. Das deckt sich mit der fundamentalen Einschätzung sehr gut. Was der Chart aber nicht zeigt ist, dass es rein fundamental gesehen noch deutlich tiefer gehen kann. Weshalb das so ist, das erklären die Daten von Wood Mackenzie.

Viele gehen davon aus, dass Saudi Arabien den Preis von Öl kurzfristig drücken will, um den Fracking Boom in den USA zu beenden. Wird die Produktion in den USA nicht weiter ausgeweitet bzw. sinkt sie sogar, dann erholen sich die Preise ganz von alleine, weil das Überangebot abgebaut wird. Nun stellt sich die Frage, ab welchem Preis Unternehmen beginnen werden ihre Produktion drastisch zu senken. Unternehmen folgen dabei einer ähnlichen Logik wie Saudi Arabien. Saudi Arabien ist es wichtiger, den Marktanteil in der aktuellen Phase zu halten als die Marge auszuweiten. Saudi Arabien bräuchte einen Ölpreis von ca. 90 USD, um einen ausgeglichenen Haushalt zu haben. Davon sind sie weit entfernt. Eine Senkung der Produktion hätte die Situation aber nicht verbessert. Die Marge wäre dann zwar höher, aber durch den geringeren Absatz wäre der Absolutbetrag in der Staatskasse auch nicht höher.

Vielen Unternehmen geht es momentan nicht um Marge, sondern um Marktanteil und Cash. Dafür nehmen sie auch geringe oder sogar negative Margen in Kauf. Solange Unternehmen trotzdem noch einen positiven Cash Flow generieren oder ausreichend Cash haben, um einen negativen Cash Flow zu verkraften, sind sie überlebensfähig – und darum geht es letztlich bei vielen Fracking Unternehmen, ums Überleben.

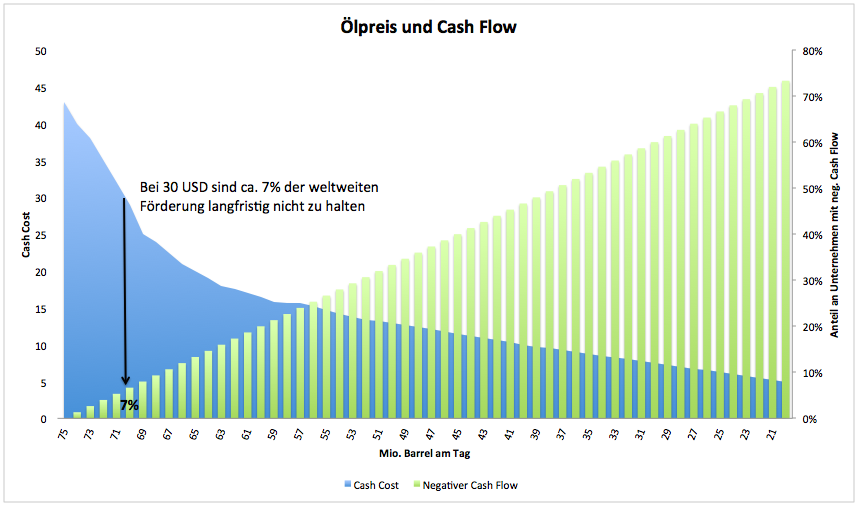

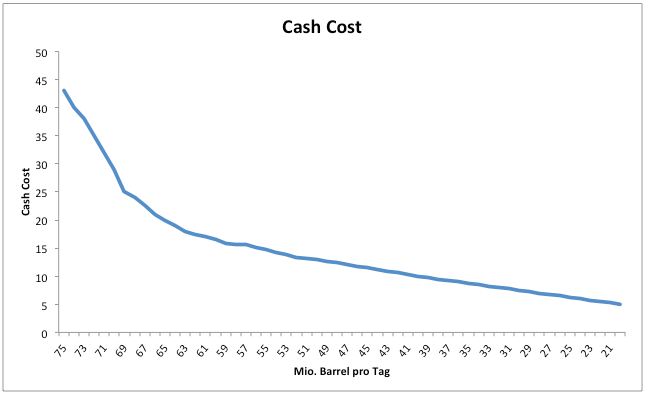

Wood Mackenzie hat Daten von 2.222 Produktionsstätten ausgewertet. Diese decken eine weltweite Produktion von 75 Mio. Barrel am Tag ab. Derzeit werden etwas über 90 Mio. Barrel am Tag gefördert. Die Stichprobe ist also ziemlich gut und deckt 80% der weltweiten Förderung ab. Die Auswertung zeigt die Cash Cost der Unternehmen. Diese sind in Grafik 1 dargestellt. Die Cash Cost zeigen an, bei welchem Preis Unternehmen noch einen positiven Cash Flow generieren können. Auf dem aktuellen Niveau kann fast jedes Unternehmen noch einen positiven Cash Flow aus der Produktion generieren. Die Preise sind damit aktuell noch zu hoch, um für einen deutlichen Rückgang der Produktion zu sorgen.

Werden erst einmal 40 USD pro Barrel erreicht, dann sieht die Sache so langsam anders aus. Bei einem Ölpreis von 40 USD sind bereits 1,5 Mio. Barrel der täglichen Förderung Cash negativ. Der Zusammenhang ist in der Grafik dargestellt. Die horizontale Achse zeigt die Fördermenge am Tag. Die vertikale Achse zeigt die Cash Cost. Je höher der Preis von Öl, desto mehr Unternehmen arbeiten im positiven Bereich. Sinkt der Ölpreis z.B. auf 30 USD, dann kann man auf der Grafik ablesen, wie viele Barrel pro Tag noch ohne negativen Cash Flow gefördert werden können. Bei 30 USD sind das ungefähr 70 Mio. Barrel am Tag.

Aktuell operieren die meisten Unternehmen noch unter Bedingungen, zu denen sie überleben können. Das ändert sich relativ schnell, wenn der Ölpreis einmal die 40 USD Marke erreicht hat. Die Kurve fällt steil ab. Grafik 2 zeigt wie viel Prozent der weltweiten Produktion langfristig nicht weitergeführt werden können, wenn der Preis auf ein bestimmtes Niveau sinkt. Bei 30 USD pro Barrel würden noch etwa 70 Mio. Barrel (von insgesamt 75 Mio.) am Tag langfristig gefördert werden können. Das sind in etwa 7% weniger als das Maximum (75 Mio.). 7% klingt nicht nach viel. Dieser Eindruck täuscht aber. Geraten Angebot und Nachfrage ein wenig aus dem Gleichgewicht, dann sieht man ja aktuell, was passiert. Es ist dabei nicht so, dass momentan 5 Mio. Barrel am Tag zu viel gefördert werden. Das Überangebot lag laut der internationalen Energiebehörde bei 0,6 Mio. Barrel am Tag im dritten Quartal 2014. Insgesamt liegt das Überangebot damit bei weniger als einem Prozent. Anfang 2015 könnte sich der Prozentsatz auf 1,5 ausweiten.

Relativ gesehen ist das Überangebot nicht groß. Trotzdem ist der Einfluss erheblich. Das minimale Überangebot von nicht einmal einem Prozent hat zu einem Preissturz von 50% geführt. Ebenso kann man sich vorstellen, was passiert, wenn das Angebot plötzlich ein oder zwei Prozent unter der Nachfrage steht. Fällt Öl auf 40 USD, dann ist davon auszugehen, dass ca. 1,5% des Angebotes langfristig verschwinden werden. Das reicht aus, um das Überangebot abzubauen.

Die Produktion wird nicht von heute auf morgen eingestellt. Viele Unternehmen werden versuchen sich so lange wie nur irgend möglich über Wasser zu halten. Würde der Ölpreis dann sogar bis 35 USD fallen, dann wären bereits 4% der weltweiten Förderung betroffen. Dann dürfte das Angebot relativ schnell sinken. Würde der Ölpreis gar auf 30 USD sinken, dann geraten Angebot und Nachfrage in ein dramatisches Ungleichgewicht. Hier wären 7% der weltweiten Förderung betroffen. Dann gäbe es mittelfristig ein Unterangebot von 5%. Wo der Ölpreis dann steht kann man sich ungefähr vorstellen...

Als Fazit kann man festhalten, dass ab 40 USD Förderkapazität verschwinden wird. Das wird nicht sofort geschehen. Rein fundamental können viele Unternehmen auch noch einige Zeit lang unter 40 USD operieren, ohne in die Insolvenz zu gehen. Mittelfristig ist das nicht möglich. Fällt der Ölpreis unter 40 USD, dann ist aus fundamentaler Sicht mit einer starken V-Umkehr zu rechnen, weil es dann mittelfristig zu einem Unterangebot kommt. Stabilisieren sich der Ölpreis bei der 40 USD Marke, dann dürfte es eher einen langsamen Aufwärtstrend geben, weil das Überangebot nur langsamer abgebaut wird.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Könnte es nicht sein, dass die Saudis ihre Ölförderung der nächsten 1-2 Jahre schon längst gehedgt haben? Das würde ich zumindest machen, wenn ich planen würde einen Ölpreis-Einbruch bewusst herbeizuführen...

Sehr schöne Informationen zur Angebotsseite. (Danke dafür auch von mir!)

Es fehlt mir aber eine ähnliche Beleuchtung der Nachfrageseite.

Da dieser niedrige Ölpreis wie ein Konjunkturprogramm wirkt, wäre es interessant zu wissen,

wieviel Öl zusätzlich pro Prozent zusätzlichen Wirtschaftswachstum nachgefragt wird und wieviel höher die absolute Nachfrage pro 10 Dollar geringeren Preis ist.

(Ich jedenfalls habe meine Raumtemperatur schon mal 1° C nach oben gesetzt.)

Danke für diese Analyse Herr Schmale