ÖL-Spread - Tradingidee und Scheinvorstellung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- WTI ÖlKursstand: 51,295 $/Barrel (Commerzbank CFD) - Zum Zeitpunkt der Veröffentlichung

- Brent Crude ÖlKursstand: 60,095 $/Barrel (Commerzbank CFD) - Zum Zeitpunkt der Veröffentlichung

Der dramatische Ölpreisverfall in den letzten Tagen und Wochen dürfte an keinem vorbei gegangen sein. Die Sorte WTI verlor mehr als ein Drittel ihres Wertes und aktuell ist noch kein Ende in Sicht. Doch woher rührt diese Verwerfung am Ölmarkt?

Mein Kollege Oliver Baron hat hierzu einen äußerst lesenswerten Artikel verfasst: "Ölpreis-Crash: Hat sich ein Hedgefonds verspekuliert?". Offenbar hat sich der milliardenschwere Hedgefonds von Pierre Andurand verspekuliert. Der Andurand Commodities Fund verlor allein im Oktober 20,9 % an Wert. Der Grund hierfür ist, dass dem Fonds wahrscheinlich ein bis dato profitabler Spread-Trade um die Ohren fliegt. Hierzu ein Auszug aus dem oben genannten Artikel meines Kollegen:

"Hintergrund der Spekulationen ist, dass ein sogenannter Spread-Trade mit einer Long-Position im Ölpreis und einer Short-Position bei Erdgas im vergangenen Jahr äußerst profitabel war und wohl von dem ein oder anderen Hedgefonds umgesetzt wurde. Die hohe Profitabilität eines solchen Trades lag nicht nur an dem deutlichen Ölpreisanstieg (siehe auch: Was ist nur mit dem Ölpreis los?), sondern auch an einer Besonderheit des Marktes für Erdgas: Bei Erdgas-Kontrakten gibt es besonders hohe Rollkosten, die auftreten, wenn ein bestimmter Terminkontrakt ausläuft und die Position auf den folgenden Kontrakt übertragen wird. Diese hohen Rollkosten bei Long-Positionen werden bei Short-Positionen allerdings zu Rollgewinnen. [...]

Der plötzliche Rückfall beim Ölpreis und der plötzliche Anstieg beim Erdgaspreis könnte einen großen Hedgefonds mit einem entsprechenden Spread-Trade auf dem falschen Fuß erwischt haben, wird auf der Plattform Zerohedge spekuliert. Sollte der Fonds seine Long-Position bei WTI und seine Short-Position bei Erdgas plötzlich aufgelöst haben, so musste er in den vergangenen Tagen WTI verkaufen und Erdgas kaufen. "

Ergänzen sollte man dabei, dass egal zu welchem Preis gekauft und verkauft werden muss. Das hat eine dramatische Kettenreaktion in beiden Basiswerten zur Folge, wie man sie seit einiger Zeit beobachten kann. Es hängt nämlich nicht nur dieser eine Fonds mit drin, sondern eine Vielzahl an anderen Marktakteuren wird ebenfalls aus dem Markt gedrängt und muss die entsprechenden Positionen liquidieren.

Auf meinem Guidants-Desktop setze ich konkrete Handelsideen in einem 20.000 EUR Echtgelddepot um!

Folgen Sie mir und traden Sie mit!

Da der genannte Hedgefonds seine Long-Positionen in der US-Leichtölsorte WTI gehalten hat, führt uns das zur Betrachtung des Spreads zwischen WTI und der Nordsee Sorte Brent. Bereits am 20. September wurde im Pro-Artikel "Tradingidee - Spread-Trade auf Ölpreis" darauf eingegangen. Ein Auszug: "Die Intention hinter dem Spread Trading ist demnach einfach nur das Ausnutzen von Unregelmäßigkeiten im Wertverhältnis zweier Basiswerte zueinander. Die Performance hängt also nicht von der Preisentwicklung eines einzelnen Basiswertes ab, sondern von der relativen Preisentwicklung zwischen den beiden Positionen.

Um die Idee etwas zu veranschaulichen betrachten wir im Nachfolgenden den WTI-Brent Spread. In der Abbildung 1 sehen Sie den Vergleich zwischen der Preisentwicklung der beiden Ölsorten. Historisch betrachtet war i.d.R. WTI (rot) leicht teurer als die Nordsee Sorte Brent (blau). Dieser Preisunterschied lässt sich unter anderem auf die Qualitätsdifferenzen zurückführen. Seit einigen Jahren ist das nicht mehr der Fall. [...] Genau solche Unregelmäßigkeiten sind es, die man versucht mit dem Spread-Trading auszunutzen. In diesem Fall würde man also darauf setzen, dass sich die Preisentwicklung der beiden Ölsorten wieder umkehrt und zu ihrem historisch betrachteten "normalen" Verhältnis zurückfindet. [...]"

Abbildung 2 zeigt in der oberen Hälfte die absolute Wertentwicklung beider Ölsorten und in der untern Hälfte den aktuellen absoluten Spread zwischen den beiden Basiswerten. Bereits in diesem zeitlich kurzen Ausschnitt wird deutlich, dass der momentane Preisunterschied von beinahe 9 USD extrem ist. Da WTI i.d.R. teurer ist als Brent wird der Spread in der Grafik negativ angegeben.

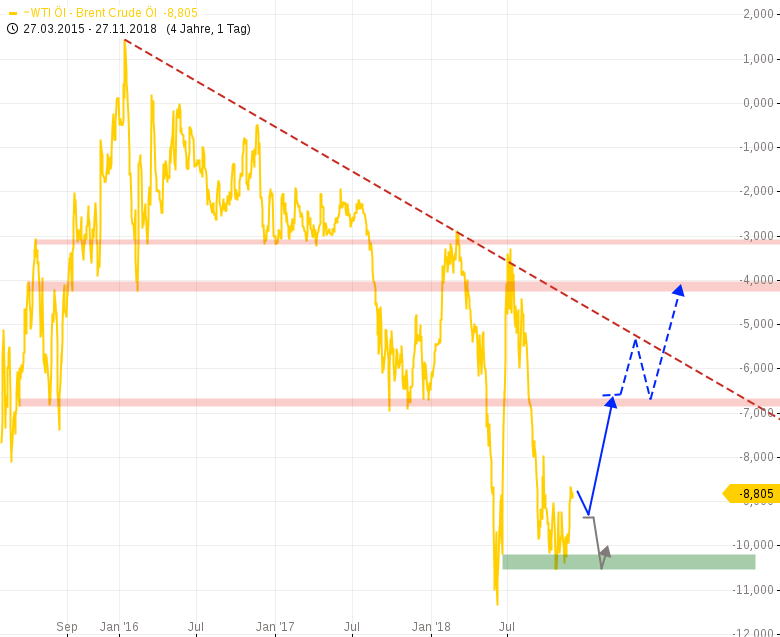

Bei der Betrachtung des reinen Spreads (Abbildung 3) lässt sich feststellen, dass im Bereich um -10 USD ein temporärer Boden gefunden wurde. Selbst mit dem krassen Abverkauf in den letzten Wochen kam es demnach zu keiner Ausweitung des Spreads zwischen den beiden Ölsorten. Im Gegenteil, diese Lage könnte sogar zu der Annahme führen, dass es in naher Zukunft zu einer Reduzierung der Preisdifferenzen kommen könnte. Eine Normalisierung der Preisentwicklung, sprich Umkehr des Spreads ins Positive, wird aber voraussichtlich noch einige Zeit dauern. Zumindest gibt es aktuell keine Anzeichen dafür, dass dieser Fall bald eintreten dürfte.

Um den WTI-Brent Spread zu traden, würde man momentan also eine Long-Position auf WTI eröffnen und gleichzeitig eine Short-Position auf Brent eingehen. Idealerweise findet die Umsetzung mit Futures statt, alternativ kann das Setup aber auch mit Optionen oder Optionsscheinen gehandelt werden. Terminkontrakte mit einer Fälligkeit im November 2019 wären bspw. eine Möglichkeit. Bei Optionen bzw. Optionsscheinen könnte der Basispreis so gewählt werden, dass er am Geld oder leicht aus dem Geld liegt.

Nachfolgend möchte ich Ihnen zwei Optionsscheine vorstellen, die für eine mögliche Umsetzung geeignet wären. Beide Optionsscheine befinden sich leicht aus dem Geld. Zu beachten ist, dass sich der Brent-Schein auf den Februar 2020 Futures-Kontrakt und der WTI-Schein auf den Januar 2020 Futures-Kontrakt bezieht.

- PUT-OS auf Brent Crude Öl:

WKN: ST3X46

Basispreis: 58,00 USD

Fälligkeit: 23.12.2019

Letzter Handelstag: 20.12.2019

Restlaufzeit: 390 Tage

Omega: 3,340

Aufgeld: 15,46 %

Implizite Volatilität: 33,32 %

Delta: -0,370

Gamma: 0,003

Theta: -0,001

Vega: 0,021

Rho: -0,006

- CALL-OS auf WTI Öl:

WKN: ST3XV8

Basispreis: 54,00 USD

Fälligkeit: 16.12.2019

Letzter Handelstag: 13.12.2019

Restlaufzeit: 383 Tage

Omega: 4,267

Aufgeld: 14,76 %

Implizite Volatilität: 33,36 %

Delta: 0,525

Gamma: 0,003

Theta: -0,001

Vega: 0,018

Rho: -0,006

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.