Notenbanken weltweit kaufen kaum noch US-Anleihen. Warum?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,19250 $ (FOREX)

- US Dollar Index Futures - Kurs: 92,59 Pkt (JFD Brokers)

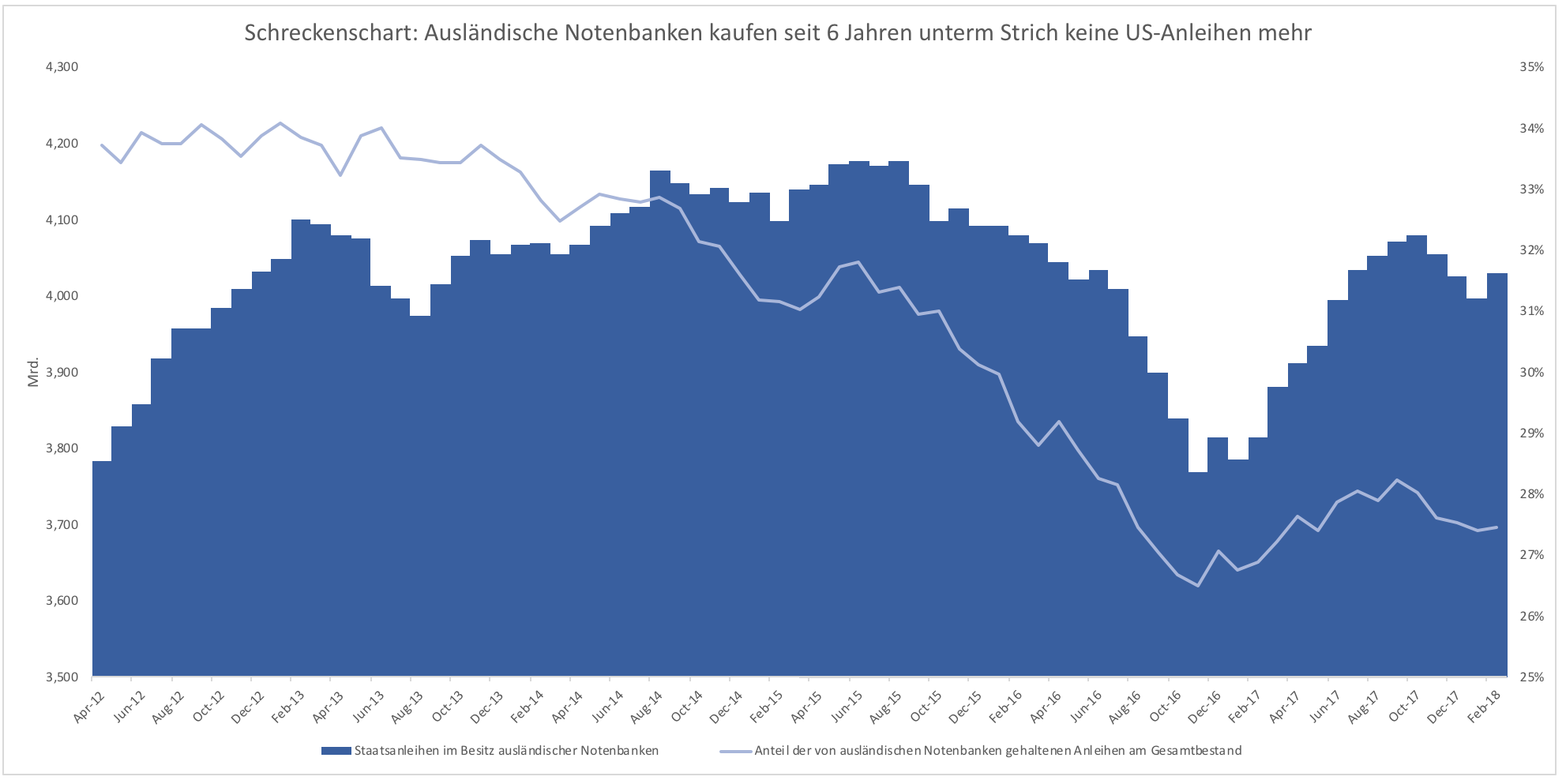

Vor zwei Wochen tauchte ein Schreckenschart auf (Grafik 1). Es geht dabei um den Besitz von US-Staatsanleihen. Das Ausland kaufte jahrzehntelang im großen Stil diese Anleihen. Seit 6 Jahren hat sich aber nicht mehr viel getan. Insbesondere ausländische Notenbanken hielten sich zurück.

Nicht nur werden weniger Anleihen vom Ausland gekauft, sondern sogar verkauft. Zwischen Sommer 2015 und Ende 2016 verkauften Notenbanken 400 Mrd. an US-Anleihen. Ein Teil wurde inzwischen wieder aufgeholt, doch die Frage steht im Raum: Wieso kaufen Notenbanken nicht immer mehr US-Anleihen? Und wer soll die USA finanzieren, wenn nicht die Notenbanken?

Die zweite Frage ist sehr relevant. Ausländische Notenbanken hielten einmal ein Drittel aller US-Staatsanleihen. Dabei geht es um die Anleihen, die tatsächlich auf dem Markt verfügbar sind. Das sind knapp 15 Billionen Dollar. Die Schulden der USA sind höher, allerdings werden 5 Billionen von staatlichen Stellen selbst gehalten.

Die Defizite der USA werden innerhalb kurzer Zeit die Billionenmarke überschreiten. Zusätzlich verkauft die Fed Anleihen. Der Finanzierungsbedarf ist also enorm. Wenn sich Notenbanken nun weigern, ihren Bestand auszubauen, ist das ein Problem. Es ist darüber hinaus ohnehin suspekt, wenn ausländische Notenbanken plötzlich keine Anleihen mehr kaufen. Was geht da bloß vor sich?

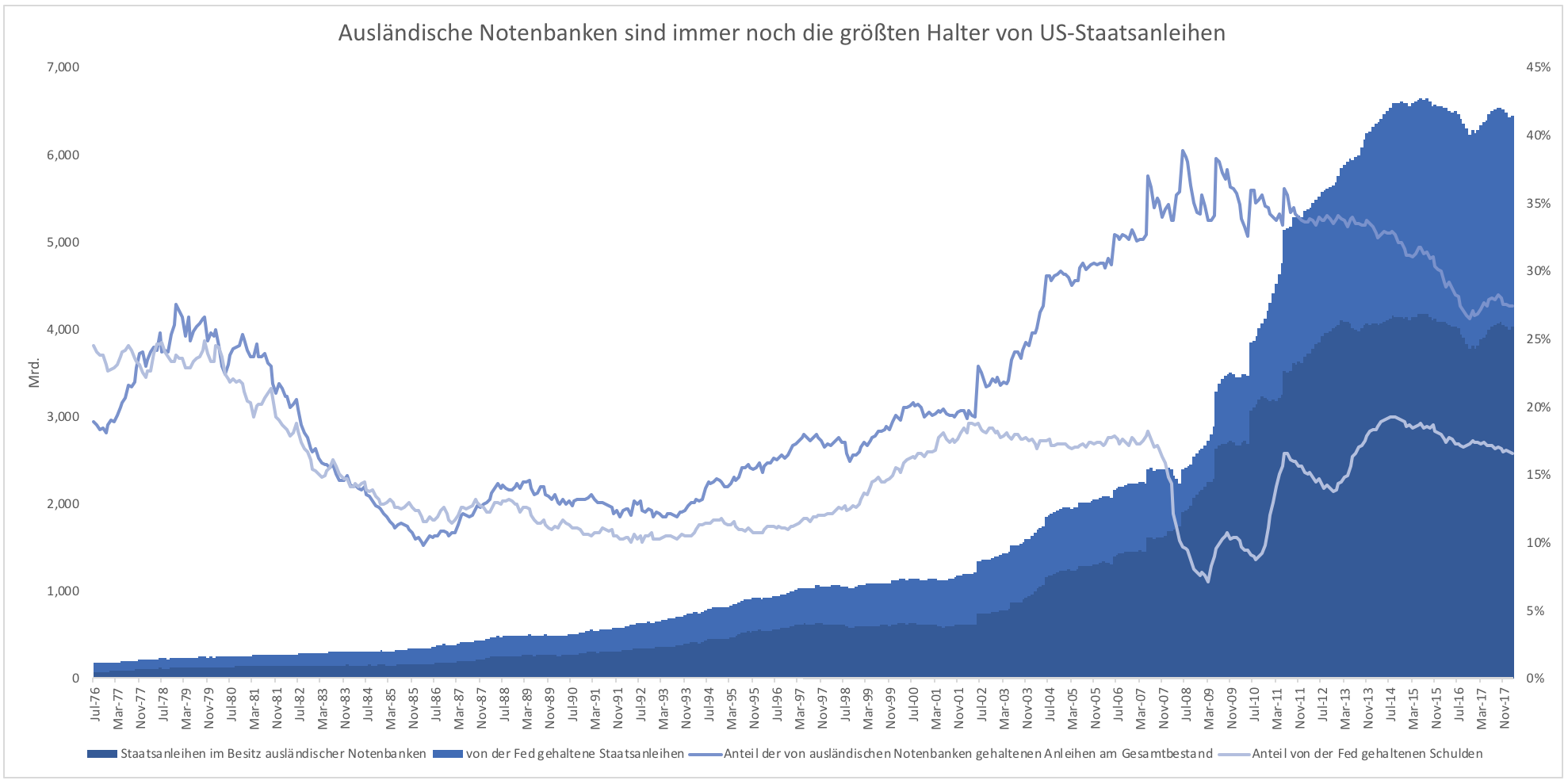

Verschwörungstheoretiker hätten an dieser Frage wohl ihre Freude. Es ließe sich ein herrliches Komplott gegen die USA konstruieren. In Wirklichkeit ist die Entwicklung weniger spektakulär. Ein Blick auf die längere Historie (Grafik 2) zeigt, warum.

Ausländische Notenbanken weiten ihren Bestand an US-Anleihen seit Jahrzehnten immer weiter aus. Ende der 70er Jahre hielten sie bereits ein Viertel aller Anleihen. Der Anteil ging bis Mitte der 80er Jahre auf 10 % zurück. Das hatte zwei Gründe. Einerseits kauften Notenbanken so gut wie keine Anleihen mehr, andererseits stieg die Verschuldung der USA stark an.

Zwischen 1996 und 2002 verhielt es sich umgekehrt. Notenbanken kauften kaum Anleihen, doch die Verschuldung ging zurück. Der Anteil stieg daher. Wichtig ist aber, dass Notenbanken bereits zwei Mal eine Pause einlegten, die jeweils 5-6 Jahre dauerte. Jetzt wird wieder eine Pause eingelegt, die seit knapp 5 Jahren andauert.

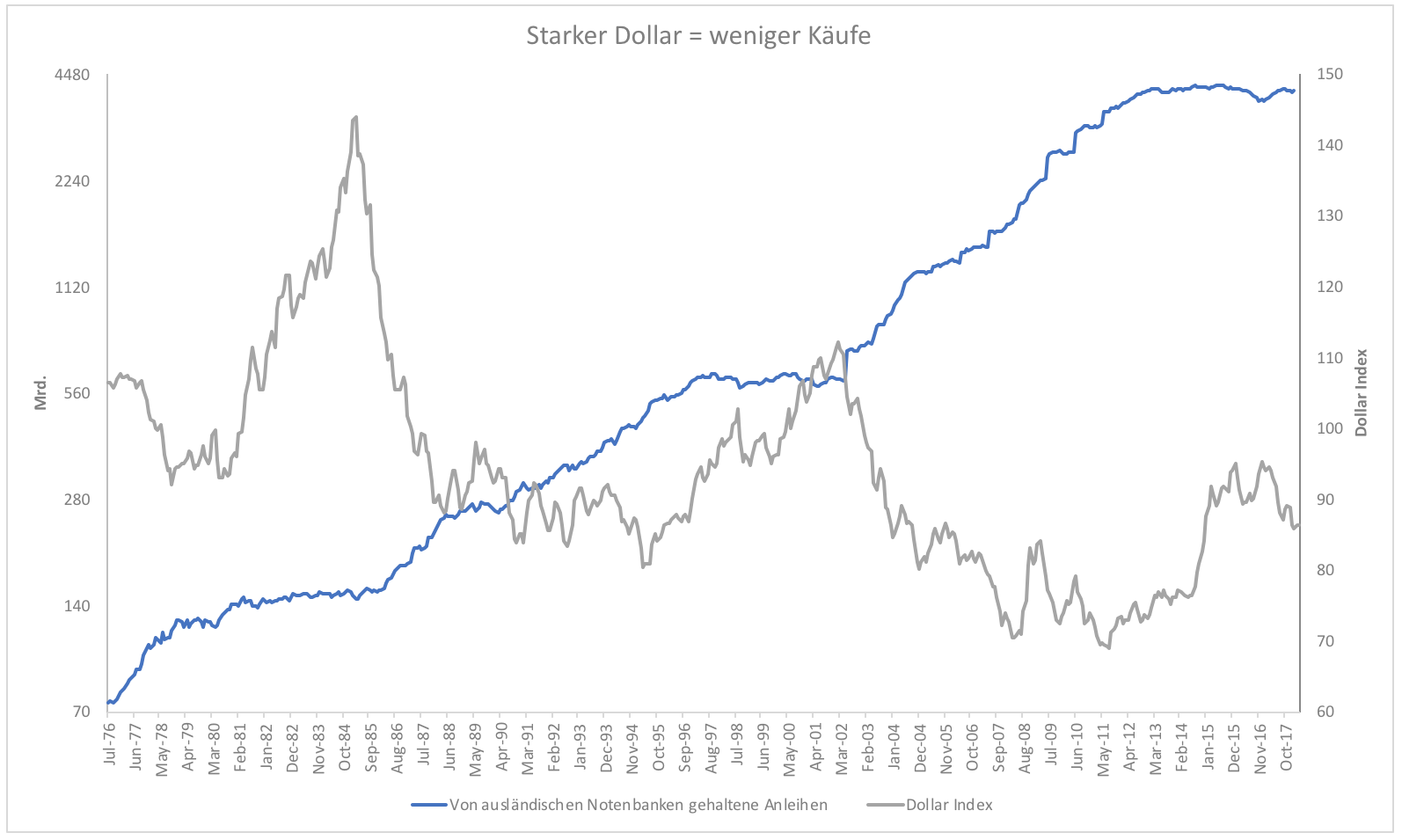

Wie es der „Zufall“ so will, korrelieren diese Pausen mit einer Aufwertung des Dollars (Grafik 3). Als der Dollar von 1981 bis 1985 stark aufwertete, pausierten Notenbanken ihre Käufe. Das gleiche geschah auch zur Jahrhundertwende und nun wieder seit 2013. Es ist vermutlich auch kein Zufall, dass Notenbanken ab Anfang 2017 wieder US-Anleihen kauften. Damals erreichte der Dollar-Index sein Hoch.

Der Dollar-Index bewegt sich in langen Zyklen, die bis zu einem gewissen Grad mit dem Zinsniveau zu tun haben. Viele Länder haben einen Teil ihrer Schulden in Dollar. Das gilt vor allem für Emerging Markets. Wird der Dollar stärker, verteuern sich die Schulden. Währungen geraten unter Druck. Notenbanken legen ihre Währungsreserven in diesen Zeiten nicht in US-Anleihen an, sondern müssen diese Teils verkaufen, um für Liquidität zu sorgen oder ihre Währungen durch Interventionen zu stützen. Das ist natürlich alles sehr viel weniger spektakulär als die Vermutung, dass hinter der Kaufverweigerung der Notenbanken ein größerer Plan steckt, aber es ist tatsächlich so einfach.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.