Mit IPOs Geld verdienen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

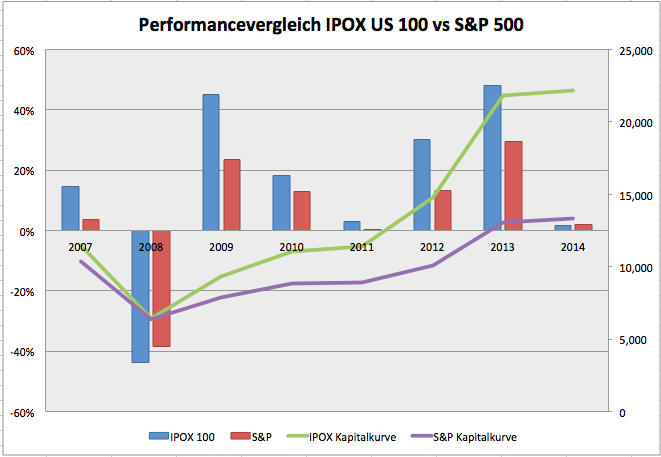

Von 2007 bis April 2014 konnte man mit einem IPO Index ETF pro Jahr über 17 % Rendite erwirtschaften. Zum Vergleich: beim S&P waren es lediglich 6 %. Hätte man Anfang 2007 pauschal 10.000 EUR in S&P und den ETF investiert, dann wären es inzwischen beim S&P 13.300 EUR und beim ETF 22.200 EUR. Das macht schon einen riesigen Unterschied.

Die Idee dahinter ist einfach. Der Index (IPOX 100) bildet die nach Marktkapitalisierung größten 100 Unternehmen ab. Der Index ist nicht notwendigerweise direkt beim IPO dabei. Die Positionen werden einmal pro Quartal angepasst. Das hat Vor- und Nachteile. Der Nachteil ist, dass der Index die teils sehr guten Ersttagesrenditen nicht mitmacht. Der Vorteil ist, dass „Ramsch-IPOs“ gar nicht erst in den Index aufgenommen werden. Ramsch wird einerseits durch die Marktkapitalisierung vermieden. Ein Unternehmen, welches ein Milliarden IPO auf die Beine stellt, hat meist doch etwas zu bieten. Anderseits werden die IPOs vermieden, die gegen den allgemeinen Trend ziemlich schnell abstürzen. Das nimmt etwas Volatilität aus dem Index heraus.

Der IPO Index ist streng regelbasiert. Es kommen nur die 100 größten und liquidesten Titel in den Index. Die maximale Haltedauer der Aktien beträgt 1000 Tage. Das ist etwas länger als die Dauer der systematischen Outperformance. Praktisch wird eine Aktie aber selten wirklich so lange gehalten, da der Index regelmäßig angepasst wird und einfach ausreichend neue Werte hinzukommen und die bereits länger gehaltenen wieder hausfallen.

Zusätzlich wendet der Index Sponsor noch quantitative Methoden an, um IPOs mit einer systematischen Underperformance zum Rest der Werte zu identifizieren und wieder aus dem Index herauszunehmen. Wie genau der Index Sponsor hier vorgeht, verrät er nicht. Betrachtet man die Performance Historie, dann bekommt man den Eindruck, dass – was immer sie tun – recht gut funktioniert.

IPOX zeigt eine deutliche Outperformance zum Markt und zu anderen IPO Fonds. Derzeit gibt es zugegebenermaßen nicht viele IPO Indizes oder Fonds. Ende 2013 wurde von Renaissance Capital ein ETF aufgelegt. Dieser performt allerdings deutlich unter den Erwartungen. Seit Auflage im Oktober 2013 hat der ETF eine Performance von 4 % geschafft. IPOX steht hingegen mit 10 % deutlich höher und steht der Performance der marktbreiten Indizes in nichts nach.

Ein großes Problem herkömmlicher IPO Fonds und ETFs ist, dass sie ohne Auswahlkriterien zeichnen, was geht. Renaissance bildet ebenfalls die größten IPOs nach Marktkapitalisierung ab, verwendet allerdings keine zusätzlichen Auswahlkriterien. Damit landen einige High-Risk Unternehmen mit einem ziemlich hohen Anteil im ETF. So hat hier etwa die hochvolatile Aktie von Workday einen Anteil von 5 %. Beim IPOX ist die Aktie gar nicht enthalten. Bei anderen Titeln ist der Anteil bei Renaissance deutlich höher. Splunk (Big Data und Cloud) hat einen Anteil von 2 %, bei IPOX von nur 0,6 %. Damit ist zu erwarten, dass der Renaissance ETF volatiler bleibt als IPOX. Kurzfristig kann die Performance von Renaissance allerdings besser sein, weil sie eben auch höhere Gewichtung von sehr volatilen Werten zulassen. Dazu kommt, dass sie die Entwicklung der Aktien bis maximal 2 Jahre nach IPO abbilden. Sie vermeiden also auf jeden Fall die Zeit nach der Outperformance von IPOs zum Markt. Dennoch hat IPOX meiner Meinung nach die Nase vorn. Einerseits zeigt die Historie, dass die Auswahlkriterien für den Index sehr gut funktionieren. Anderseits vermeidet IPOX eine Übergewichtung in Sektoren und Aktien, die zu stark gepusht werden. Genau das war ein großes Problem der IPO Fonds um die Jahrtausendwende. Von diesen Fonds ist meines Wissens nach kein einziger übrig geblieben. Die Fonds haben sich ohne nachzudenken auf die ganzen Internet IPOs gestürzt, von denen die Hälfte eher Ramsch Qualität hatte. Das kann jedem ETF und Fonds wieder passieren, wenn sie pauschal nach Marktkapitalisierung vorgehen. Bei IPOX müssen schon sehr viele unglückliche Umstände zusammenkommen, damit der Index in eine solche Falle tappt.

Unterm Strich führt bei jedem IPO Index kein Weg an einer Tatsache vorbei: die Volatilität ist höher als bei marktbreiten Indizes wie dem S&P. Kaufen und wochenlang nicht hinschauen ist nicht zu empfehlen. Von der Volatilität ist der Index in etwa mit dem Nasdaq 100 vergleichbar.

Aktuell sieht der IPOX ziemlich konstruktiv aus. Die Konsolidierung bzw. leichte Abwärtsbewegung hat sich nach oben hin aufgelöst. Ein Kauf könnte sich hier in den nächsten Tagen anbieten.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sehr geehrter Herr Schmale,

es ist ja sehr schön, dass sie einen derart guten Index gefunden haben. Aber leider nennen Sie keinen käuflichen ETF dazu, der Indexalleine hilft uns doch nicht. Wie können wir denn nun daraus Kapital schlagen?

Danke