Market Insights: Bullenmarkt gegen die Shorts

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Markt steigt. Und der Großteil? Sitzt an der Seitenlinie, skeptisch wie eh und je, verpasst die Rally – und redet sich ein, das sei alles "übertrieben". Komplett in Cash zu gehen, ist Wahnsinn.

Aber Hand aufs Herz: Ja, wir hatten einen V-Konter – aber "krass gelaufen"?? Streicht das V aus dem Chart und schaut auf das Niveau: Das ist kein Höhenflug, das ist Normalisierung.

Der April-Einbruch war ein Kurzschluss – irrational in Tempo und Tiefe. Drei Bärenmärkte in fünf Jahren? Historisch einmalig. Und jetzt? Wünscht man sich schon den vierten. Als wär die Börse eine Netflix-Serie: "Noch 'ne Folge Crash, bitte!"

Aber so läuft das Spiel nicht. Wer ernsthaft alle paar Wochen mit Rücksetzern rechnet, wird das nicht traden – sondern schlicht verpassen. Gegen solche Depots dürfte selbst Olafs Sparbuch wie ein Hedgefonds wirken.

Markttechnik, Saisonalität und Sentiment

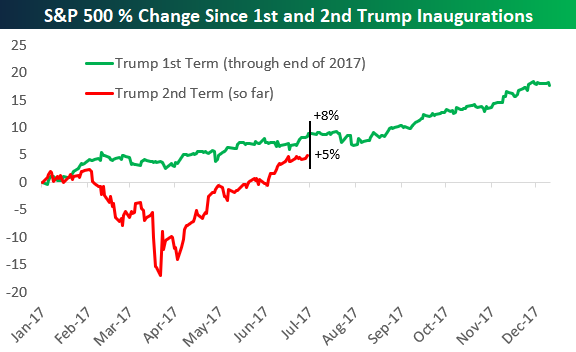

📌 Trump 2.0: Holpriger Start, starke Aufholjagd

Kaum jemand hätte im April gedacht, dass der S&P 500 bis Juli wieder auf neue Hochs klettern würde – doch genau das ist passiert. Der Vergleich mit Trumps erster Amtszeit zeigt: Während 2017 (grün) ein stetiger Aufwärtstrend dominierte, begann Trump 2.0 (rot) mit zweistelligen Verlusten, hat sich aber inzwischen fast vollständig gefangen.

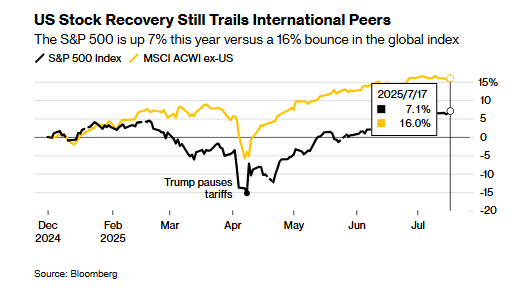

📌 Wall Street hinkt der Welt hinterher

Trotz der jüngsten Erholung bleibt der US-Aktienmarkt im internationalen Vergleich zurück: Während der S&P 500 seit Jahresbeginn 2025 um 7 % zulegen konnte, verzeichnet der MSCI ACWI ex-US ein Plus von 16 %.

Überzeuge Dich 14 Tage unverbindlich von unserem unschlagbaren Angebot

👉 Jetzt 14 Tage unverbindlich ausprobieren

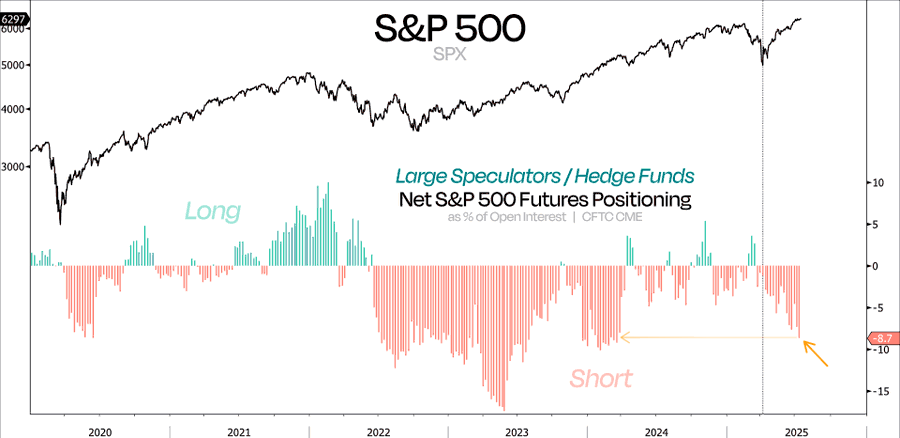

📌 Bullenmarkt gegen die Shorts

Aktuell wetten Hedgefonds und andere große Spekulanten massiv gegen den S&P 500 – und das ausgerechnet auf Allzeithoch. Der Chart zeigt die Netto-Positionierung dieser Profis in den S&P-500-Futures: Wenn der Balken grün ist, setzen sie mehrheitlich auf steigende Kurse (Long); wenn er rot ist, erwarten sie fallende Kurse (Short). Und derzeit ist die Farbe tiefrot. Konkret: Rund 8,7 % der offenen Positionen sind netto short – einer der höchsten Werte seit Jahren.

Das wirkt auf den ersten Blick paradox. Denn während Hedgefonds auf eine Korrektur spekulieren, klettert der S&P 500 von Rekord zu Rekord. Genau das macht die Sache so spannend. Denn wenn zu viele Marktteilnehmer bereits auf fallende Kurse setzen, ist das oft ein Kontraindikator: Viel Pessimismus ist dann schon im Markt "eingepreist". Und wenn die Kurse trotzdem weiter steigen, geraten Shortseller unter Druck – sie müssen ihre Wetten auf fallende Kurse auflösen, also Aktien zurückkaufen. Das kann zu einem Short Squeeze führen, der die Rally sogar noch beschleunigt.

Kurz gesagt: Die Positionierung der Profis spricht derzeit nicht gegen den Markt – im Gegenteil. Sie zeigt, wie viel Misstrauen trotz der Höchststände noch vorhanden ist. Und genau das könnte der Nährboden für die nächste Aufwärtswelle sein.

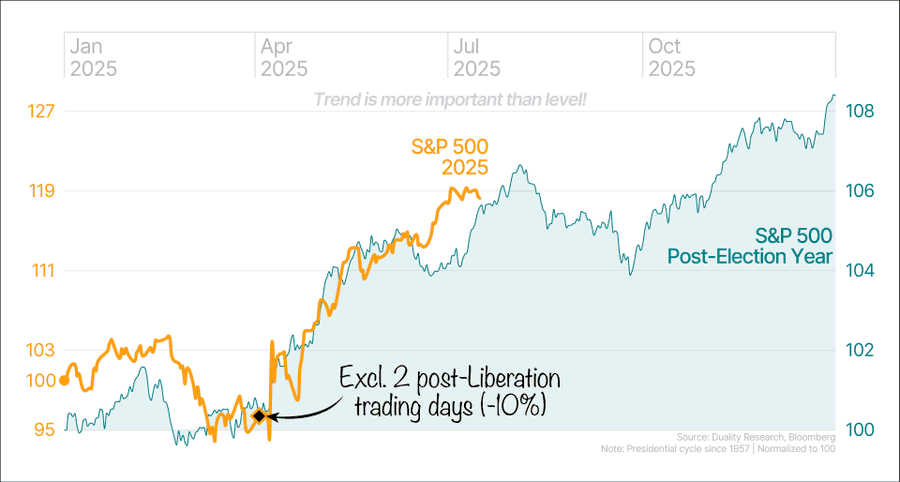

📌 2025 läuft nach Plan – wenn man zwei Tage streicht

Bereinigt man den S&P-500-Verlauf 2025 um die zwei massiven Verlusttage nach dem "Liberation Day", ergibt sich ein enger Gleichlauf mit dem typischen Muster eines US-Nachwahljahres. Saisonal betrachtet spricht vieles dafür, dass der Markt kurzfristig ein Zwischenhoch ausbildet – die nächste Aufwärtsbewegung wäre dann, statistisch gesehen, ab dem Ende des dritten Quartals zu erwarten.

📌 Mai & Juni brechen Rekorde – was folgt jetzt?

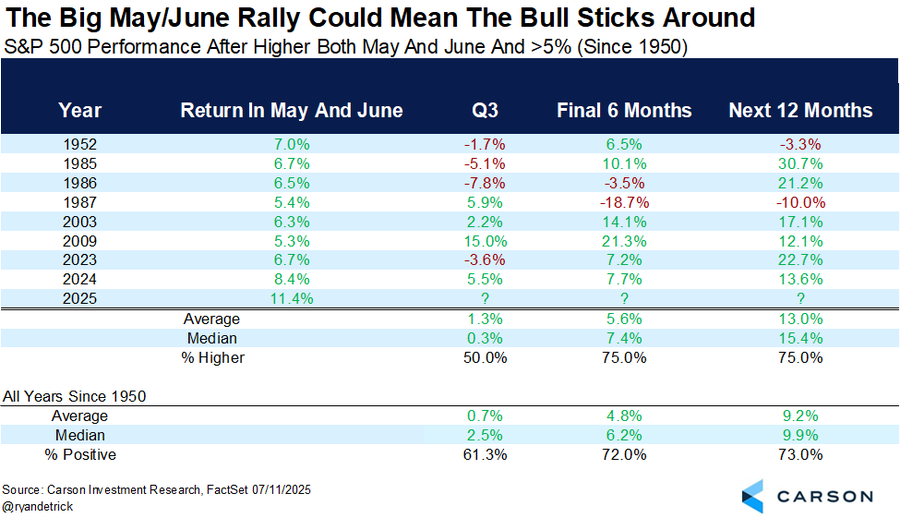

Ein Plus von 11,4 % im S&P 500 über Mai und Juni 2025 markiert den stärksten Anstieg in diesen traditionell schwachen Monaten seit 1950. Solch zwei starke Monatsperformances hintereinander gab es bislang nur neunmal, zuletzt sogar drei Jahre in Folge.

Historisch folgten darauf in 75 % der Fälle positive Halbjahres- und Jahresrenditen mit durchschnittlich +13 % auf Sicht von zwölf Monaten. Zwar war auch das Crashjahr 1987 dabei, doch insgesamt spricht das Muster eher für eine Fortsetzung des Bullenmarkts.

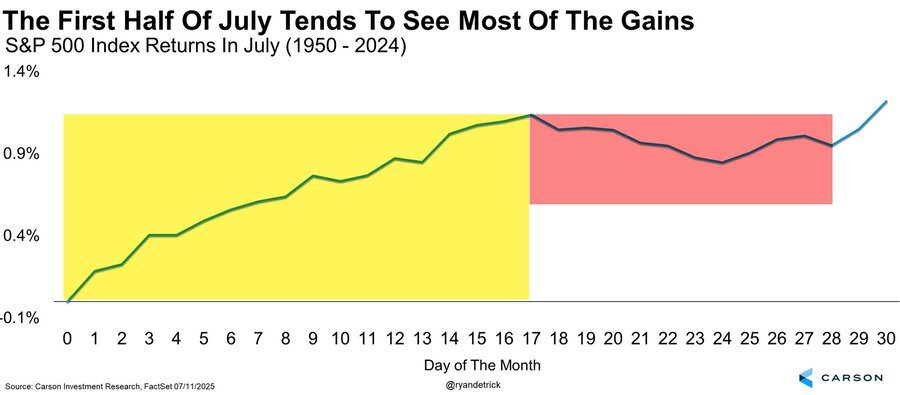

📌 Juli läuft vorne heiß – und hinten aus

Historisch gesehen erzielt der S&P 500 seine Juli-Gewinne vor allem in der ersten Monatshälfte – danach flacht die Performance spürbar ab. Seit 1950 konzentriert sich der Zuwachs fast vollständig auf die ersten 15 Handelstage, während die zweite Hälfte eher von Seitwärtsbewegung oder leichter Schwäche geprägt ist.

📌 Palantir und CrowdStrike lassen grüßen

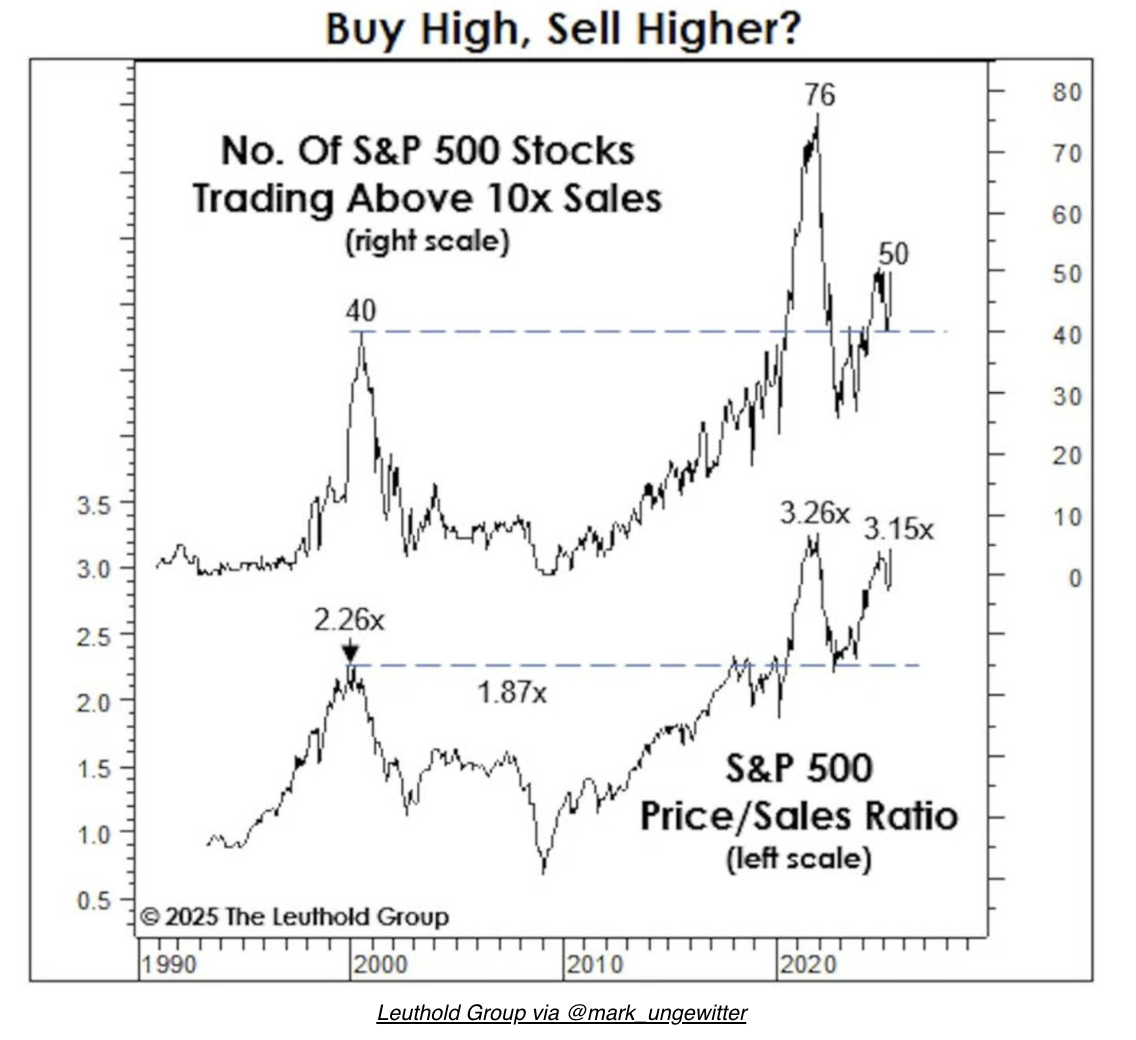

Die Grafik wirkt auf den ersten Blick wie ein klassisches Warnsignal: Noch nie seit der Dotcom-Blase haben so viele S&P-500-Aktien mit einem KUV über 10 gehandelt – aktuell rund 50 Unternehmen. Doch wer hier reflexartig den "Crash-Alarm" ausruft, übersieht, wie sehr sich die Marktmechanik verändert hat.

Denn anders als im Jahr 2000 betrifft die Überbewertung heute gezielt wachstumsstarke, margenstarke Plattformfirmen – nicht irgendwelche Luftschlösser ohne Geschäftsmodell. Unternehmen wie Palantir, CrowdStrike, oder ServiceNow handeln zwar auf dem Papier "teuer", haben aber nachweislich hohe Wachstumsraten, operativen Leverage und Burggräben, die solche Multiples rechtfertigen können – zumindest in Teilen.

Fazit: Ja, die Bewertung ist ambitioniert. Aber wer heute nur auf das KUV starrt, läuft Gefahr, die strukturellen Gewinner der neuen Tech-Ära vorschnell als Blase abzutun.

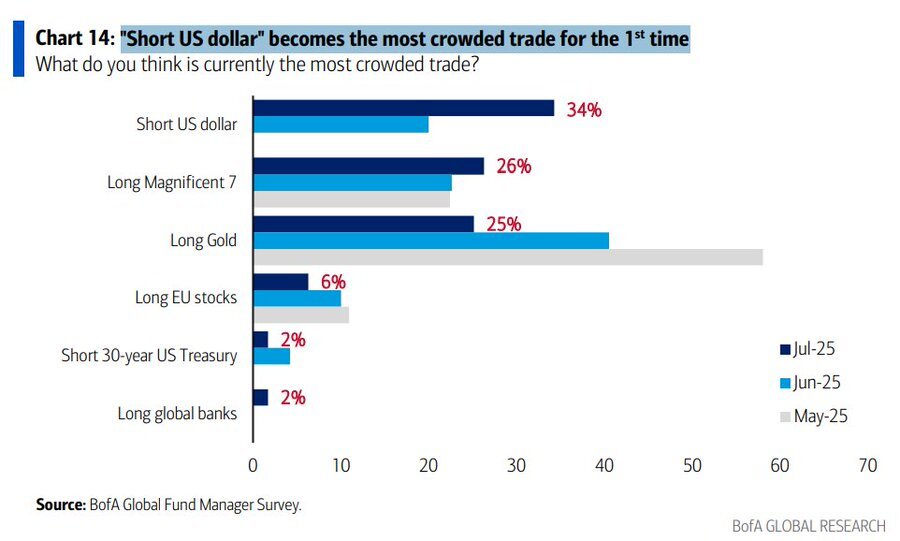

📌 Short Dollar ist der neue Hype

Die aktuelle Fund Manager Survey von BofA zeigt eine klare Stimmungsverlagerung: Erstmals gilt die "Short US Dollar"-Position als der meistüberlaufene Trade unter institutionellen Investoren – noch vor Wetten auf die "Magnificent 7" oder Gold.

Überzeuge Dich 14 Tage unverbindlich von unserem unschlagbaren Angebot

👉 Jetzt 14 Tage unverbindlich ausprobieren

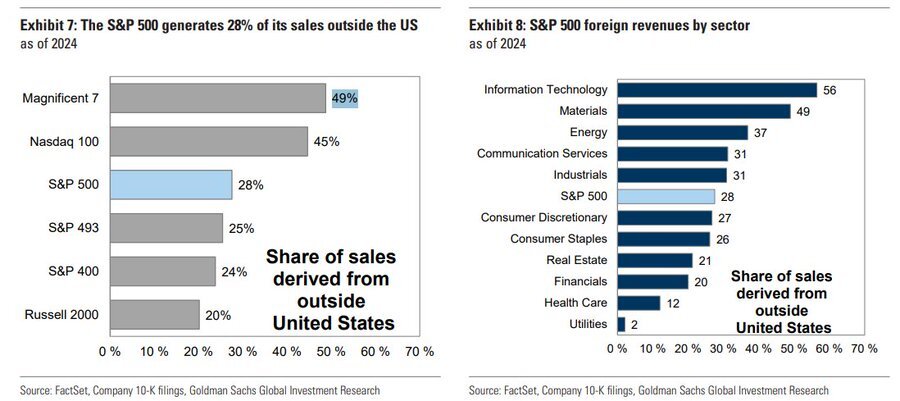

📌 Big Tech verdient global – und profitiert vom schwachen Dollar

Die beiden Grafiken machen deutlich, wie stark die größten US-Technologiewerte vom internationalen Geschäft abhängig sind: Während der S&P 500 im Schnitt 28 % seiner Umsätze außerhalb der USA erwirtschaftet, liegt dieser Anteil bei den "Magnificent 7" bereits bei 49 %.

In einem Umfeld mit schwächerem US-Dollar könnte genau diese globale Umsatzbasis zu einem Vorteil werden – denn Fremdwährungsgewinne schlagen sich direkt positiv in den Bilanzen nieder.

Wusstest Du ...?

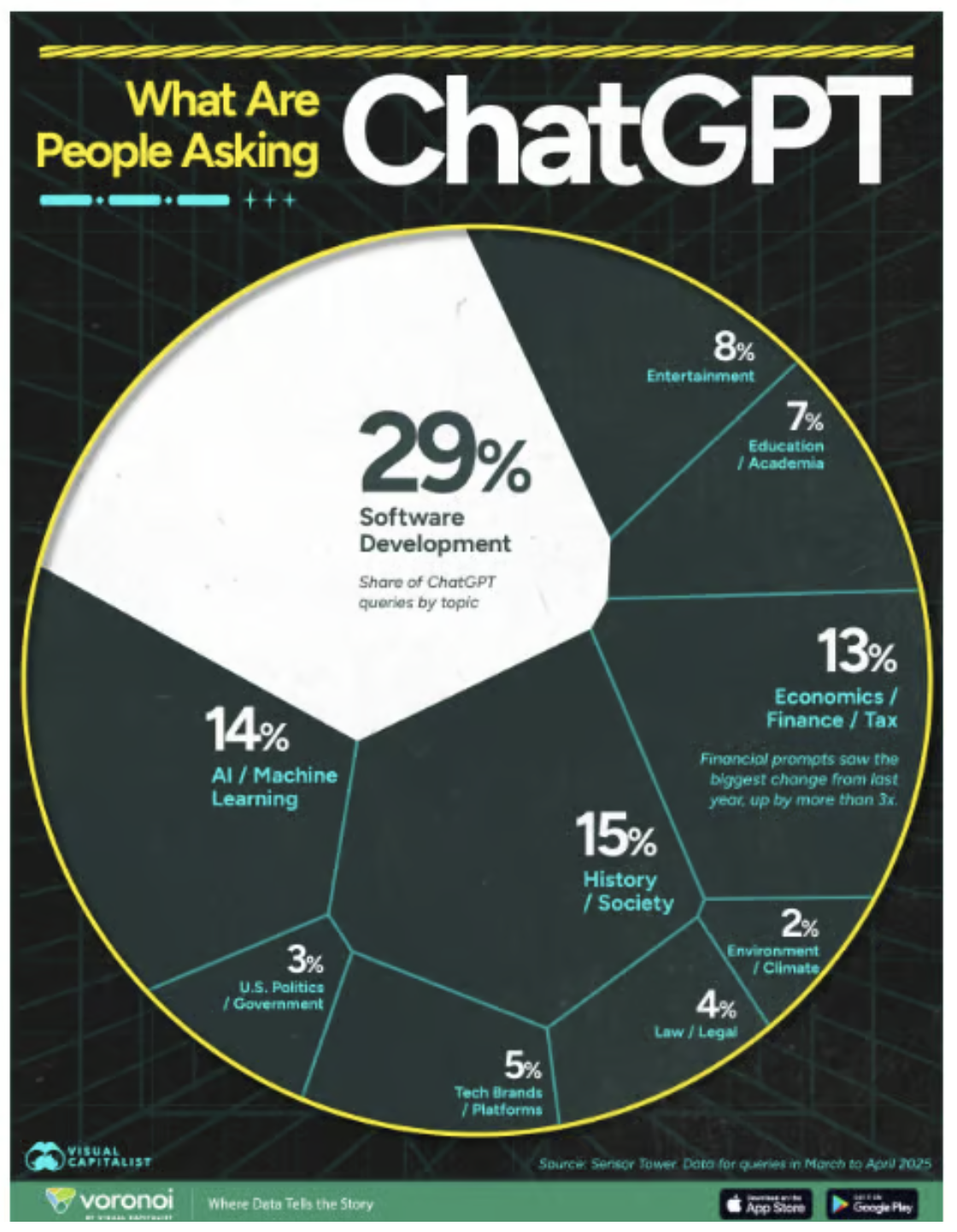

📌 Wofür Menschen KI wirklich nutzen

Fast ein Drittel aller ChatGPT-Anfragen drehen sich um Softwareentwicklung – mit Abstand der größte Themenbereich.

Dahinter folgen Fragen zu Geschichte & Gesellschaft (15 %) sowie Künstlicher Intelligenz und Machine Learning (14 %).

Besonders dynamisch entwickelt sich der Finanzbereich: Anfragen zu Wirtschaft, Steuern und Finanzen haben sich im Vergleich zum Vorjahr mehr als verdreifacht und machen nun 13 % aus.

Spannende Earnings diese Woche

📅 Am Montag:

☀️ Verizon, Roper Technologies, Ryanair, Domino’s Pizza

🌙 NXP Semiconductors, Medpace

📅 Am Dienstag geht es weiter mit:

☀️ Coca-Cola, Philip Morris International, RTX Corporation, Danaher, Lockheed Martin, General Motors, MSCI, Givaudan, ASM International, Equifax, Sartorius, Lindt & Sprüngli, Sherwin-Williams, Northrop Grumman, UniCredit, D.R. Horton, PulteGroup, Halliburton, IQVIA, Invesco, Colgate-Palmolive, flatexDEGIRO, Badger Meter

🌙 SAP, Texas Instruments, Chubb, Vale, Intuitive Surgical, Capital One, Baker Hughes, EQT Corporation, Enphase Energy

📅 Zur Wochenmitte warten:

☀️ AT&T, Thermo Fisher Scientific, Boston Scientific, GE Vernova, NextEra Energy, Amphenol, CME Group, Fiserv, Moody’s, Infosys, Equinor, General Dynamics, Iberdrola, Hilton Worldwide, Freeport-McMoRan, Vertiv, Thales Group, Rockwell Automation, Otis Worldwide, Raymond James, Hochtief, Hasbro, Evercore, VAT

🌙 Alphabet, Tesla, IBM, T-Mobile US, ServiceNow, United Rentals, O’Reilly Automotive, Chipotle Mexican Grill, United Rentals, Crown Castle, Rollins, Mattel, Viking Therapeutics

📅 Am Donnerstag folgen:

☀️ Roche, Nestlé, Honeywell, SK Hynix, Union Pacific, Blackstone, Deutsche Bank, Deutsche Börse, Nasdaq, L3Harris Technologies, Dassault Systèmes, Reckitt Benckiser, Tractor Supply Company, MTU Aero Engines, Dow Inc., Mobileye, DWS Group, KION Group, American Airlines, Vossloh, BE Semi

🌙 Intel, Newmont Corporation, Digital Realty Trust, VeriSign, Deckers Outdoor, Skechers, Appfolio

📅 Zum Wochenabschluss:

☀️ Aon, MediaTek, Volkswagen, Fanuc, AutoNation, BB Biotech

🌙 –

Ich wünsche euch einen erfolgreichen Wochenstart! Euer Valentin

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.