Lebenszeichen vom deutschen Telekommunikationsmarkt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktieninvestoren sehen für die Telekommunikationsbranche wieder eine positive Zukunft. Nach Jahren enttäuschender Kursentwicklung war der Sektor 2013 mit einem Plus von 32 Prozent der viertbeste von insgesamt 18. Die deutschen Vertreter schnitten mit einer Ausnahme überdurchschnittlich ab: Deutsche Telekom (+45%), Drillisch (+88%), Freenet (+67%), Kabel Deutschland (+67%) und United Internet (+90%). Die hohen Dividendenerträge müssen zu diesen Kursgewinnen noch hinzugerechnet werden. Lediglich Telefonica Deutschland (+4%) enttäuschte.

Das Interesse am Telekom-Markt kehrt zurück

Für das wieder erwachte Anlegerinteresse gibt es mehrere Gründe. Erstens laufen belastende Faktoren wie etwa die Reduzierung der Terminierungsentgelte aus. Zweitens haben die Telekomkonzerne ihre Bilanzen ins Lot gebracht, insbesondere wurden die Wertansätze von Sachanlagen bzw. Goodwill der Realität angepasst und Schulden reduziert. Drittens ist der regulatorische Gegenwind seitens der Europäischen Kommission und der nationalen Behörden abgeebbt. Viertens findet eine Konsolidierung in den regionalen Telekommärkten Europas statt.

Übernahmekandidat E-Plus

Auf Deutschland wird in puncto Konsolidierung besonders geschaut, denn eine Genehmigung der Übernahme von E-Plus durch Telefonica Deutschland hätte Signalwirkung für andere Länder. Aus vier Netzbetreibern würden drei. Unserer Meinung nach würden alle Beteiligten davon profitieren. Anbieterseitig verschwände der aggressivste Wettbewerber, was die Marktbedingungen stabilisiert und die Investitionen attraktiver verzinst. Kundenseitig bestünden weiterhin genügend Wahlmöglichkeiten, denn es gibt mit Drillisch, Freenet und United Internet weitere Telekomserviceanbieter, die auf den vorhandenen Netzen eigene Tarife anbieten.

Fokus auf Drillisch

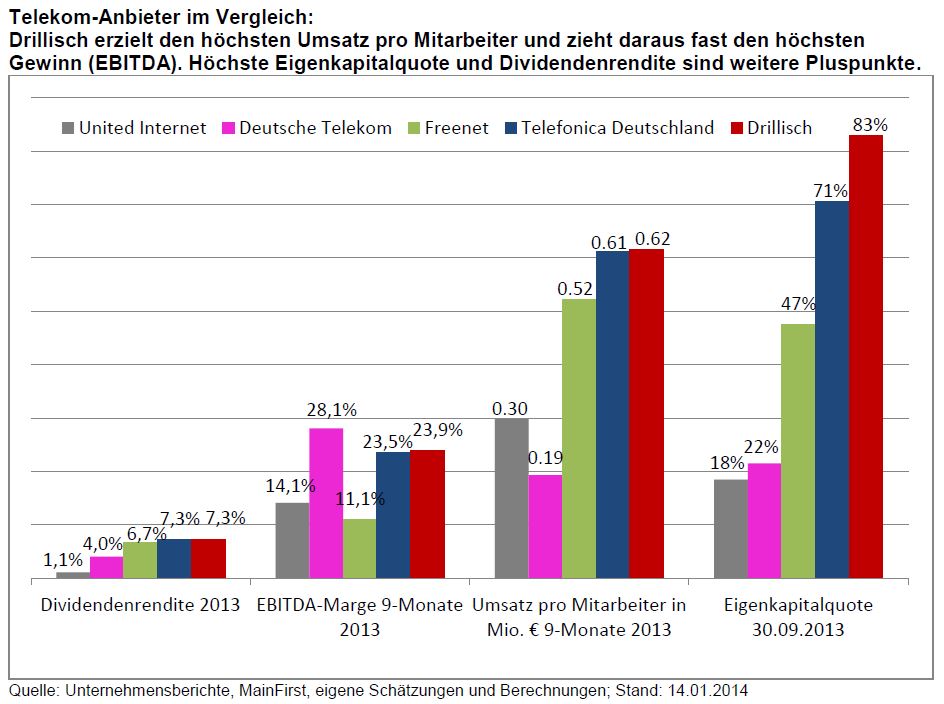

Unter Anlagegesichtspunkten bevorzugen wir – auch nach der imposanten Kursrally – Drillisch, weil es in operativer und bilanzieller Hinsicht Bestnoten erzielt. Drillisch ist Preisführer und hat die schlankste Unternehmensaufstellung. Das sind die entscheidenden Vorteile in einem hart umkämpften Markt mit weitgehend homogenen Produkten. Diese exzellente Aufstellung ist zwar nicht mehr zum Schnäppchenpreis zu haben, aber auch nicht überzogen bewertet.

Comeback der Telekom

Positiv eingestellt sind wir ferner für die Deutsche Telekom. Eine langwierige Bilanzsanierung ist so gut wie abgeschlossen, lediglich das Verhältnis von Eigen- zu Fremdkapital lässt für unseren Geschmack noch zu wünschen übrig. Das einstige Dilemma in den USA ist vor allem dank iPhone und Fusion mit MetroPCS zum 1. Mai 2013 beseitigt. T-Mobile USA agiert nun endlich als starker Anbieter und gleichzeitig ist ein Ausstiegsweg für die Deutsche Telekom aus den USA erkennbar. Die Dividende hat bei 0,50 € einen soliden Boden und kann unserer Einschätzung nach in den kommenden Jahren auch wieder steigen. Schließlich ist es nicht abwegig, die Deutsche Telekom als den großen Gewinner einer europäischen Konsolidierung zu vermuten. Rund 60% des Konzernumsatzes werden hier erzielt, plus weitere 10% mit angrenzenden IT-Lösungen. Kann hier zusätzlich die Produktivität verbessert werden, erschließt sich attraktives Potenzial. Da Größe im Sektor eine wichtige Rolle spielt, ist die Deutsche Telekom auch deshalb einen Blick wert, weil sie nach Marktkapitalisierung der drittgrößte Anbieter (hinter Vodafone und Telefonica) und mehr als doppelt so wertvoll wie Frankreichs Orange ist.

Wenig Potenzial bei United Internet, Telefonica Deutschland, Freenet

United Internet und Telefonica Deutschland sind gute Unternehmen, bieten uns aus Investorensicht jedoch nur eingeschränktes Potenzial. Im Falle von United Internet ist uns die Bewertung zu hoch, während uns bei Telefonica Deutschland der Einfluss der spanischen Mutter zu dominant ist. Außerdem wollen wir die Übernahmefreigabe abwarten.

Freenet schließlich schneidet in operativer und bilanzieller Hinsicht unterdurchschnittlich ab, was durch die günstigere Bewertung nicht kompensiert wird. Darüber hinaus mögen wir eine klare und auf den Telekommunikationsmarkt ausgerichtete Strategie lieber als Freenets Expansion in andere Gefilde.

Quelle: MainFirst Asset Management

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.