Kryptos: Was muss passieren, damit es wieder aufwärts geht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Bitcoin BTC/USDKursstand: 29.586,00000 $ (Bitfinex) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Ethereum ETH/USDKursstand: 1.763,80000 $ (Bitfinex) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Bitcoin BTC/USD - WKN: A2YY63 - ISIN: XC000A2YY636 - Kurs: 29.586,00000 $ (Bitfinex)

- Ethereum ETH/USD - WKN: A2YY65 - ISIN: XC000A2YY651 - Kurs: 1.763,80000 $ (Bitfinex)

Gefühlt dauert die Korrektur bei Bitcoin und anderen Kryptos schon eine Ewigkeit. Im Vergleich zur letzten größeren Korrektur 2021 zieht sich der Drawdown tatsächlich in die Länge. Vergleicht man die Korrektur hingegen mit den vergangenen Krypto-Wintern, könnte es noch deutlich schlimmer sein. Mit knapp 60 % Verlust vom Allzeithoch gestaltet sich der Winter noch mild (Grafik 1).

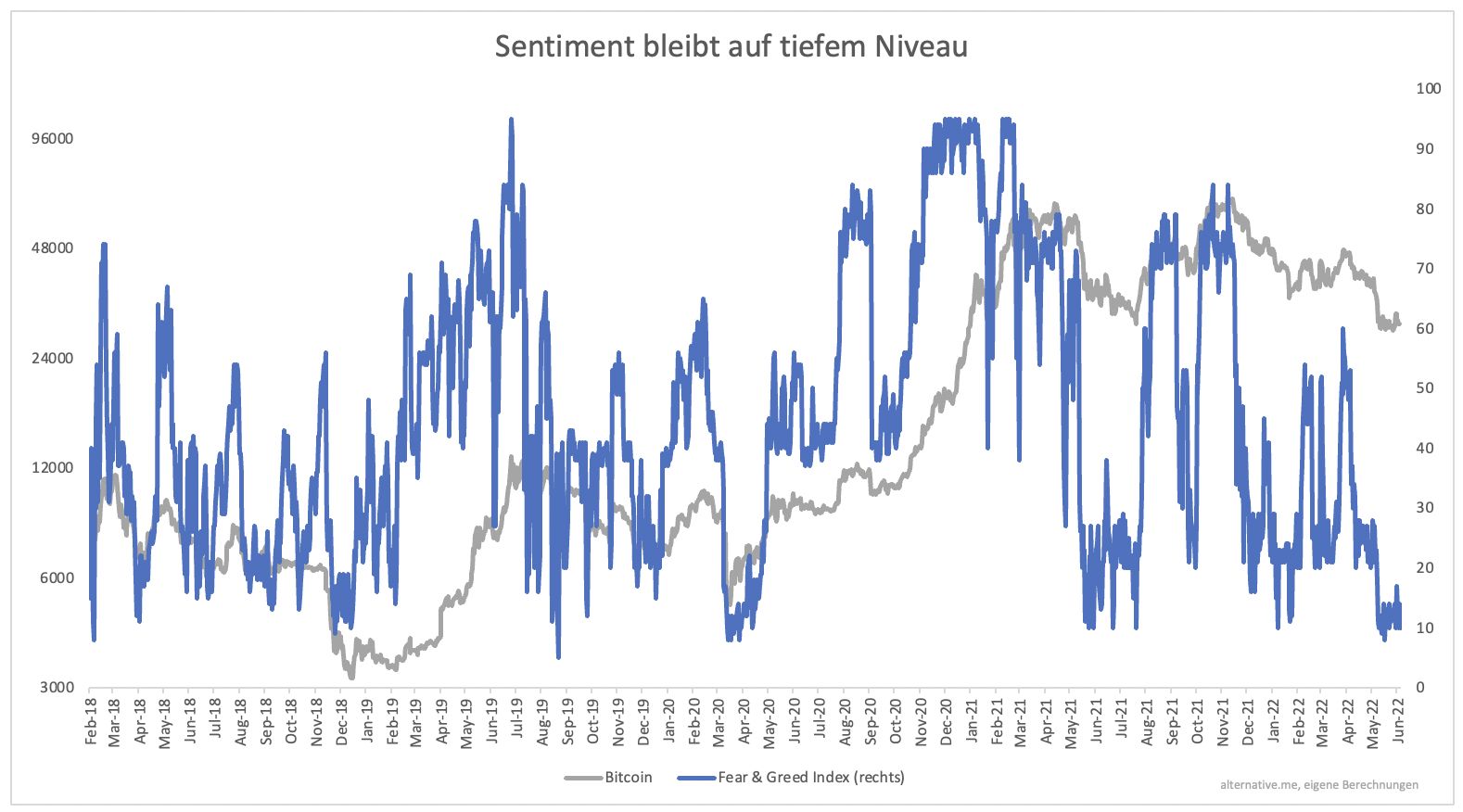

Dass es sich um einen Krypto-Winter handelt, kann man kaum noch abstreiten. Die zeitliche Ausdehnung ist einfach zu groß, um von einer Korrektur zu sprechen. Selbst das Sentiment, welches sich in der Nähe historischer Tiefs befindet, hat den Kursen bisher nicht geholfen (Grafik 2). Im Normalfall ist negatives Sentiment (niedrige Werte) ein antizyklisches Signal. Kurzfristig kann es den Kurs unterstützen. Sentiment ist aber nicht das, was einen langfristigen Trend trägt.

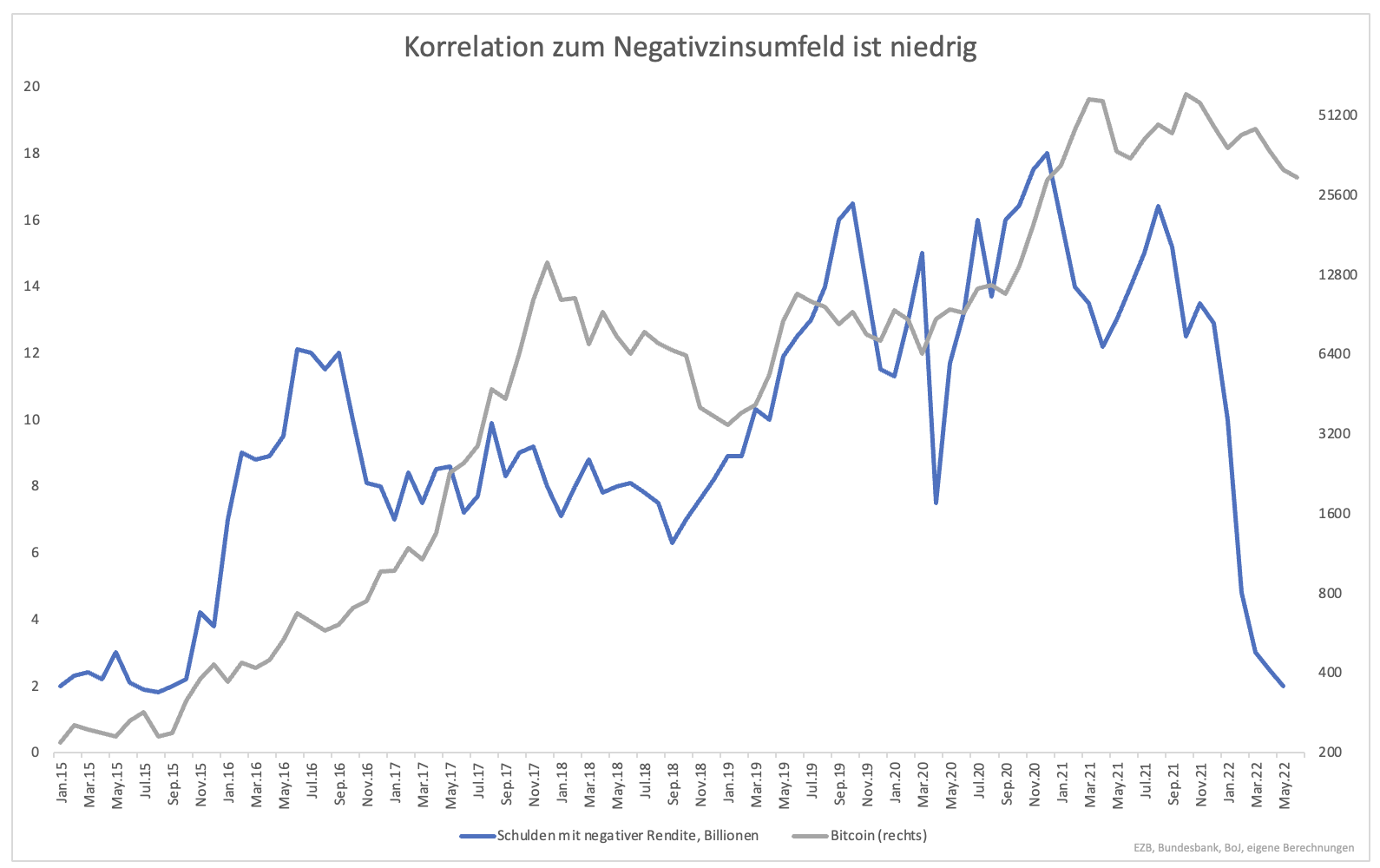

Die Schuldigen für den Krypto-Winter sind in der Berichterstattung schnell gefunden. Notenbanken straffen die Geldpolitik. Das schadet riskanteren Anlagen wie Kryptos. So bestechend die Argumentation klingt, sie steht auf wackeligem Fundament. Vergleicht man den Bitcoin-Kursverlauf mit dem Volumen negativ rentierender Anleihen, zeigt sich nur eine schwache Korrelation (Grafik 3).

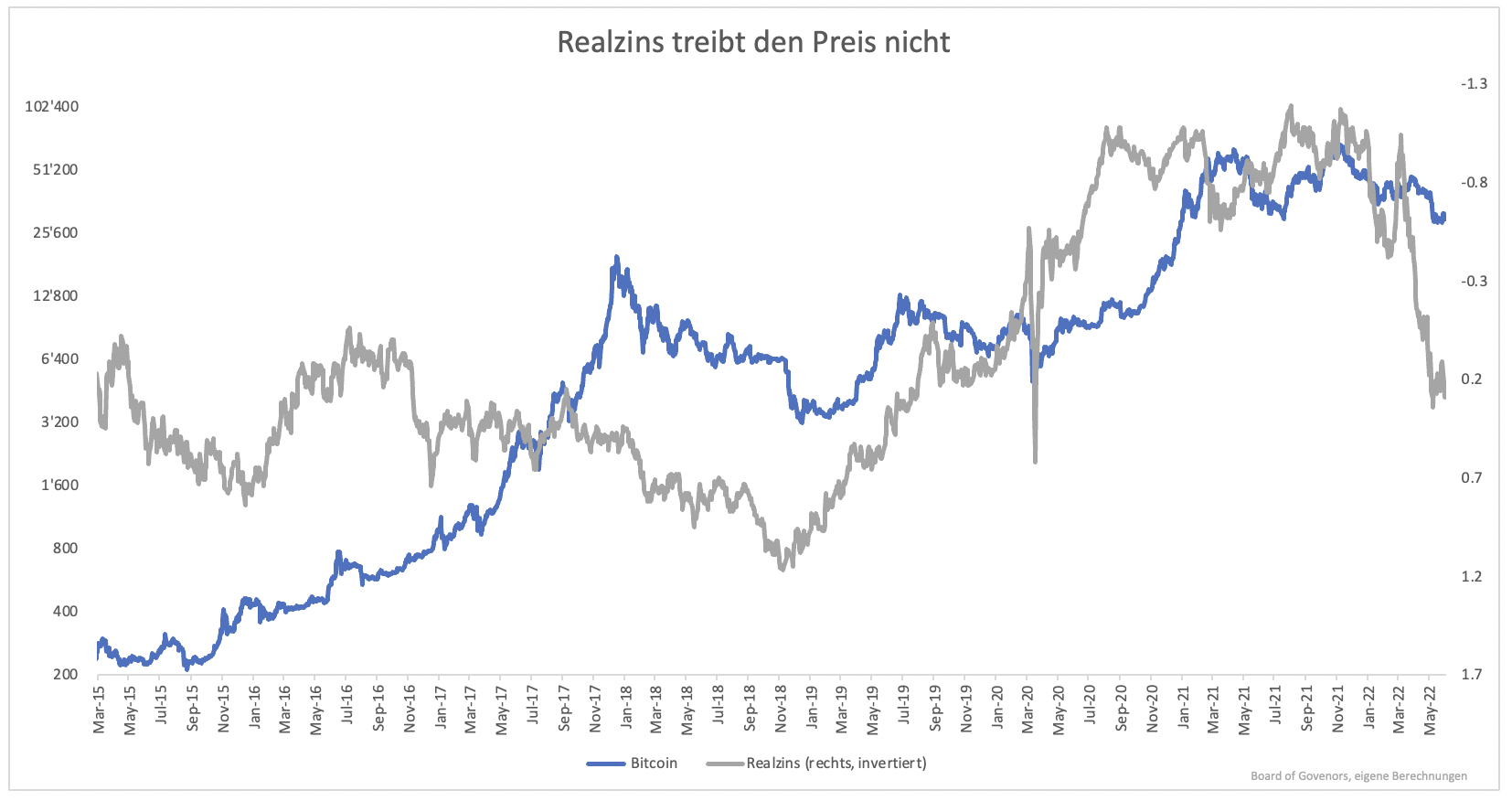

Ob Negativzinsen oder Realzinsen, die Korrelation bleibt schwach. So stieg etwa der Realzins in den USA zwischen Juli 2016 und Januar 2018. In der gleichen Zeit konnte Bitcoin dramatisch zulegen. Ebenso konnte ein sinkender Realzins im Jahr 2019 eine Korrektur nicht verhindern (Grafik 4).

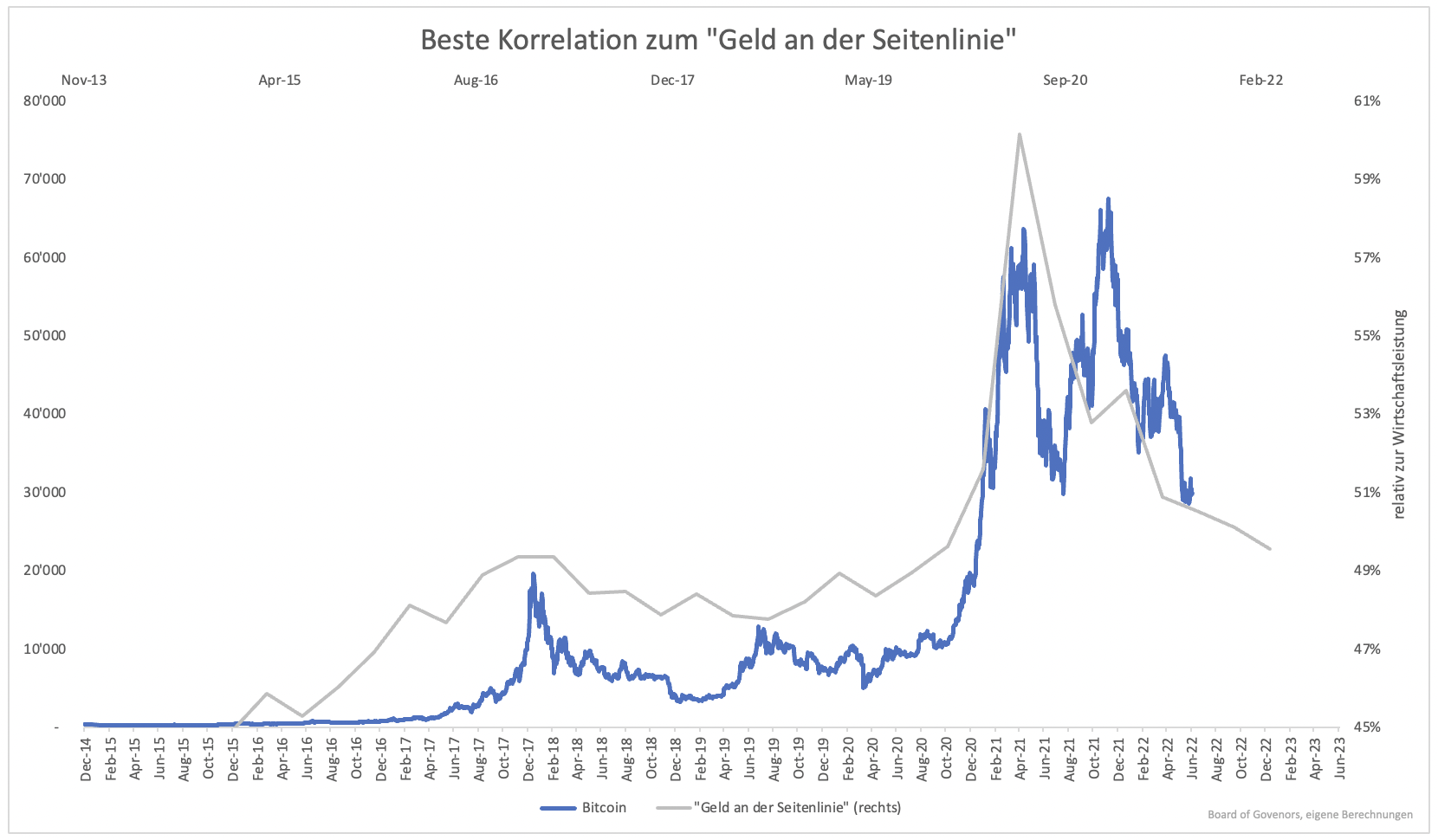

Die Zinspolitik spielt eine untergeordnete Rolle. Das bedeutet jedoch nicht, dass die Geldpolitik nicht indirekt beisteuert. Das Volumen an Überschussliquidität spielt eine Rolle. Dabei geht es nicht nur um die Liquidität, die Banken horten, sondern auch um das Geld, welches Anlegern zur Verfügung steht.

Dabei handelt es sich um das „Geld an der Seitenlinie.“ Es ist kurzfristig verfügbares Geld. Es ist in Geldmarktfonds angelegt oder liegt auf Konten. Dieses Kapital kann jederzeit für Käufe von Anlagen angezapft werden. Je mehr es davon gibt, desto besser. Zu Beginn der Pandemie gab es davon besonders viel, weil Regierungen Geld mit der Gießkanne verteilten.

Ob Zufall oder nicht, dieses Geld an der Seitenlinie korreliert am besten mit dem Preis von Bitcoin und läuft dem Preis um einige Monate voraus. Haben Anleger heute sehr viele verfügbare Barmittel, steigt der Preis von Bitcoin morgen (Grafik 5).

Ausschlaggebend ist nicht das absolute Niveau, sondern das relative im Verhältnis zur Wirtschaftsleistung. Das ist ein wichtiger Punkt. Je höher die Wirtschaftsleistung und damit z.B. auch die Preise von Gütern sind, desto mehr Bargeld benötigen Haushalte, um alltägliche Ausgaben zu bestreiten.

Aktuell steigen die Preise schneller als die Einkommen. Tendenziell wird das Geld an der Seitenlinie nicht mehr, sondern weniger. Es steht weniger Überschussliquidität für spekulative Anlagen zur Verfügung. Solange sich das nicht ändert, werden es Kryptos weiterhin schwer haben.

Immerhin gibt es mittelfristig einen Hoffnungsschimmer. Für jeden geschürften Block gibt es Bitcoin als Belohnung. Diese wird voraussichtlich im Frühjahr 2024 halbiert (Halving). Der Bitcoin-Preis konnte in der Vergangenheit ein Jahr vor und nach der Halbierung einen Aufwärtstrend etablieren. Kurzfristige Erholungen, die aufgrund des negativen Sentiments möglich sind, sind mit Skepsis zu betrachten.

Der Krypto-Winter könnte sich aufgrund schrumpfender Überschussliquidität noch eine Zeit lang hinziehen. Im schlimmsten Fall müssen sich Anleger bis Frühjahr 2023 gedulden, bis ein Befreiungsschlag gelingt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.