Keine Panik bei Gold, Silber und Öl!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Obwohl die Notierungen der Edelmetalle in den letzten Tagen abgerutscht sind, ist der mittelfristige Sägezahnmarkt weiterhin intakt. Öl hat nach dem Höhenflug deutlich korrigiert.

Nur ganz kurz hielt die Freude der Gold-Fans über den Kursanstieg zu Jahresbeginn an. Bis auf knapp 1.700 USD je Feinunze ging es nach oben – ein Plus seit knapp 2,5 % seit Silvester. Nachdem die Notiz im Januar zwischen 1620 und knapp 1.700 USD lief, drehte der Trend im Februar: Am 10. des Monats begann ausgehend von rund 1.670 USD eine stürmische Talfahrt, die vorläufig bei rund 1.555 USD endete – ein Minus von mehr als 8 % seit dem Januar-Hoch. Einer der Gründe für den Kursverfall: Anleger spekulieren auf ein mögliches Ende der ultra-lockeren Geldpolitik der US-Notenbank. Denn die jüngsten Sitzungsprotokolle der Notenbank deuteten darauf hin, dass nicht mehr alle Board-Mitglieder geschlossen hinter den Maßnahmen stehen.

Doch dafür ist es noch viel zu früh. Weiterhin kommen von der US-Konjunktur viel zu negative Signale, als dass die Fed den Spieß schon umdrehen könnte. Vor allem ist die Arbeitslosigkeit mit einer Quote von 7,9 % noch immer zu hoch. Die Fed hatte bereits vor einiger Zeit durchblicken lassen, dass sie erst bei einem Wert von 6,5 % darüber nachdenke, den Geldhahn zuzudrehen. Insofern ist es eher unwahrscheinlich, dass der Goldpreis auch die massive Unterstützungszone bei 1.525 USD durchbrechen wird.

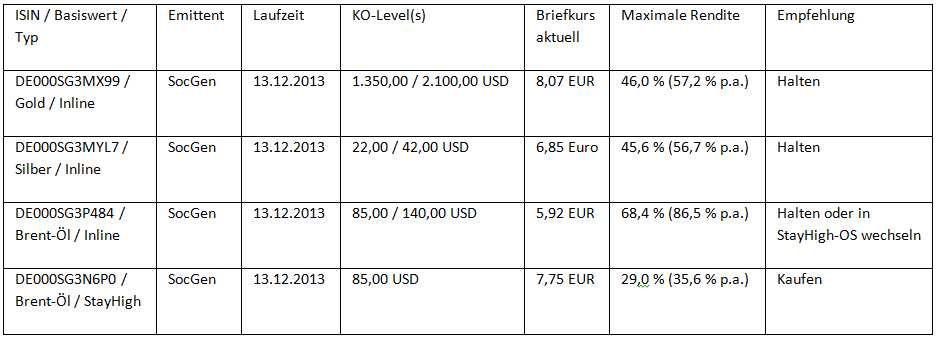

Was die Empfehlung in StrategieReport 177.13 angeht, ist kein Handlungsbedarf angebracht. Der empfohlene Gold-Inliner von der Société Générale mit den KO-Levels 1.350 USD und 2.100 USD hat seit der Empfehlung zwar rund 15 % an Wert verloren. Für risikobereite Anleger ergibt sich dadurch aber eine prima Gelegenheit zum Neueinstieg oder Nachkauf. Bleibt der Goldpreis bis Dezember 2013 stets innerhalb der von 1.350 bis 2.100 USD reichenden Spanne, generiert der Schein einen Ertrag von 46,0 %. Als „virtueller“ Stopp dient die Unterstützung bei 1.525 USD: Sobald der Goldpreis darunter fällt, sollten Anleger verkaufen und den Verlust somit in Grenzen halten.

Ähnlich wie bei Gold sieht es beim Silberpreis aus. Seit Mitte Februar ist die Notiz unter Druck. Allmählich rückt das untere Ende der seit Ende September 2011 vorherrschenden Seitwärtsspanne, die von 26 bis 36 USD reicht, in Reichweite. Anleger sollten den empfohlenen Inliner aber erst verkaufen, wenn der Silberpreis die untere Marke durchbricht. Der untere KO-Level bei dem bis Dezember 2013 laufenden Inliner ist bei 22 USD platziert. Auf Basis des aktuellen Silberpreises von 28,85 USD sind nach unten noch 23,7 % Luft. Damit hat Silber seit der Empfehlung erst einen kleinen Teil des Puffers aufgebraucht. Entsprechend notiert der Schein in etwa auf dem damaligen Niveau. Die Renditechance von 45,6 % lädt zum Neueinstieg oder Nachkauf ein.

Recht nahe kam der Ölpreis der oberen Begrenzung der langjährigen Seitwärtsbewegung, die bei 126 USD liegt. In der Spitze erreichte Brent knapp 119 USD. Ein Anlauf auf das Mehrjahreshoch schien nur noch eine Frage der Zeit. Wegen der neuen Konjunktursorgen hat sich der Ölpreis aber wieder um rund 6 USD von dieser Marke entfernt. Daher bleiben auch bei dem Brent-Inliner die Chancen gut, dass die Maximalrendite von aktuell 45,6 % erzielt werden kann. Auch dieser Schein notiert in etwa auf dem Empfehlungsniveau aus Ausgabe 177.13.

Anleger, die auf Nummer sicher gehen wollen, wechseln aus dem Brent-Inliner in einen StayHigh-Optionsschein. Hier muss nur ein KO-Level beachtet werden: Wenn der Ölpreis stets über der Marke von 85 USD bleibt, generiert der Schein die Maximalrendite von 29,0 %. Das zusätzliche Maß an Sicherheit muss also mit Renditeverzicht erkauft werden.

Exotische Optionsscheine auf Gold, Silber und Öl

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit nicht investiert."

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.