Kann der DAX gar nicht fallen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

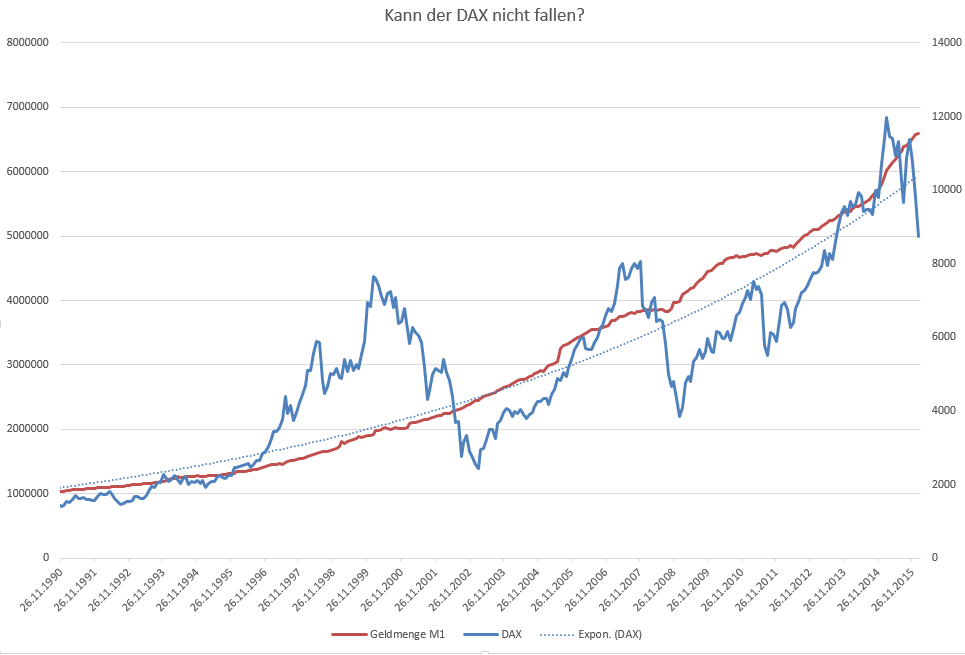

Gerade in Krisenzeiten lohnt es sich, einen Schritt zurückzutreten und die längerfristige Entwicklung der Aktienmärkte im Blick zu behalten. Während einzelne Aktien auf lange Sicht sehr wohl fallen und sogar wertlos werden können, gilt das für den Aktienmarkt als Ganzes nicht. Ignoriert man die durch Übertreibungen nach oben und nach unten entstehenden Verzerrungen, zeigt sich sehr deutlich, dass die Aktienmärkte auf lange Sicht exponentiell wachsen.

Das exponentielle Wachstum der Aktienkurse ist dabei nahe verwandt mit dem Wachstum der Geldmenge. Seit die Geldmenge nicht mehr an einen Goldstandard gekoppelt ist, entweder direkt oder indirekt (wie im Bretton-Woods-System), wächst die Geldmenge exponentiell. Da dies praktisch in allen Volkswirtschaften zu beobachten ist, scheint das exponentielle Wachstum der Geldmenge kein Zufall zu sein. In einem Geldsystem, das nicht an Gold oder einen anderen "realen Vermögenswert" gekoppelt ist, kann die Geldmenge offenbar nur exponentiell wachsen. Ein Geldsystem, in dem die Währungseinheiten keinen „inneren Wert“ besitzen, wird dabei auch als Fiat-Geldsystem bezeichnet.

Die folgende Grafik vergleicht die Entwicklung der Geldmenge M1 in der Eurozone (linke Skala, in Mio. Euro) mit dem DAX (rechte Skala). Die Geldmenge M1 umfasst dabei den gesamten Bargeldbestand sowie sämtliche Sichteinlagen, also insbesondere Guthaben auf Giro- und Tagesgeldkonten.

Die exponentielle Ausweitung der Geldmenge sorgt auch für die Inflationierung aller Vermögenswerte. Auf lange Sicht können Kurse von Aktienindizes - ähnlich wie Immobilienpreise - im aktuellen Geldsystem gewissermaßen nur steigen.

Natürlich führt die Ausweitung der Geldmenge auch zu Spekulationsblasen, in denen die Preise der Vermögenswerte vorübergehend deutlich stärker steigen als die Geldmenge und dafür anschließend wieder hinter das Geldmengenwachstum zurückfallen. Diese Schwankungen treten meist im Sieben-Jahres-Rhythmus auf und führen zu den bekannten Bullen- und Bärenmärkten.

Auf lange Sicht sind Aktienmärkte in einem Fiat-Geldsystem aber dazu verdammt, zu steigen. Anleger sollten das bei ihren langfristigen Anlageentscheidungen berücksichtigen.

50€ Startguthaben für Neukunden!

Eröffne jetzt Dein kostenloses Depot bei ZERO & erhalte 50€ Startguthaben!

Wichtig: Gib den Promo-Code „ZERO50“ bei der Registrierung ein!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

nur mal so am Rande:

bei dem "Garantiezinsversprechen" von Lebensversicherungen handelt es sich um eine Brutto-Zinsberechnung, also vor Kosten. Netto bleiben auch bei den Altverträgen (Abschluss vor 2004) nicht mehr als 3,25% übrig (bei über 30-jähriger Laufzeit)....wenn überhaupt, bei den meisten Anbietern viiiiiel weniger! ;-)

Das Geld fließ nicht in die Aktien, sondern in Anleihen, die sind noch liquider. Deswegen steigt der BUND weiter, und die Aktien fallen. Ganz einfache Marktbeobachtung.

Herr Baron - warum dann nicht die Geldmenge noch schneller steigen lassen? Ju hu, das perpeduum mobilé für die Börse.... wir werden die EZB noch hassen lernen, wenn wir erst einmal eine massive Inflation losgetreten haben, die dann nur sehr schwierig wieder einzufangen ist.

Wissen Sie eigentlich, wie viel der Liquidität, die aus Dax-Dividenden stammt, und aus dem Dax ja nicht herausgerechnet wird (Perfomance-Index) in die Geldmenge M1 einfließt? Logischerweise müssten Sie die nämlich aus einer der beiden verglichenen Kennziffern heraus-substrahieren, weil sie diese Menge ansonsten doppelt rechnen.

Wenn Sie die gleiche Grafik im Verhältnis Geldmenge M1 und Kursindex-Dax (nicht Perfomance-Dax) und Gold daneben stellen, sehen Sie, was von der postulierten Evidenz, das der "Dax nicht fallen kann" übrig bleibt.

Nun, so wie es zum Wochenschluss ausschaut, hat sich die Lage zunächst jedenfalls entspannt. Falls kommende Woche die 9150 erreicht werden und halten, dürfte ein Boden drin sein und eine ziemlich deutliche Kurserholung ins Haus stehen.

Risiko: China, die waren ja jetzt am feiern und sind ab Montag wieder im Spiel.

Ich wage die Aussage, wenn die Mittelabflüsse aus dem Reich der Mitte anhalten und niemand da ist der das kompensieren kann wird es eher düster dieses Jahr.

Da ich die Trendumkehr des Kapitalstroms Chinas eher mal als längerfristig einstufe (was solche Kapitalströme durchaus sind, die ändern sich nicht Monat zu Monat in der Richtung) und bisher keiner da ist der dies nur Ansatzweise kompensieren könnte (Wenn wohl nur die Notenbanken die diese Größenordnung kurzfristig stemmen könnten) würde ich auf die 8300 als Unterstützung nicht unbedingt vertrauen wollen.

Wenn da welche verkaufen müssen schauen die nicht auf den Chart.

13000