Junk Bonds: Immer noch ein gutes Investment?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

High Yield Bond ETFs und Fonds haben 2014 zwischen leichten Verlusten (-2%) bis hin zu starken Verlusten (-20%) alles geboten. Dabei handelt es sich rein um Kursverluste. Der reale Verlust, der auch Zinszahlungen beinhaltet, ist wesentlich geringer. Werden die Zinsen berücksichtigt, dann lag die Performance zwischen +4% und -13%. Im Durchschnitt hat man damit immer noch verloren. Geschuldet ist das vor allem dem Kollaps des Ölpreises. Viele Fracking Unternehmen sind hoch verschuldet. Je länger die Preise niedrig bleiben, desto wahrscheinlicher ist ein Bankrott.

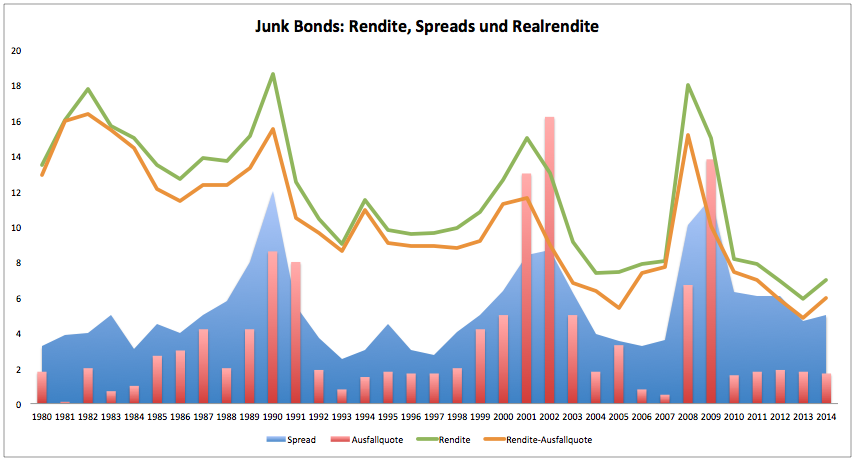

Die aktuelle Krise ist sicherlich nicht die erste des Junk Bond Sektors. Es lohnt sich daher ein Blick auf eine längere Zeitreihe. Grafik 1 beinhaltet gleich mehrere Informationen. Besonders wichtig ist die Ausfallquote. Sie zeigt an wie viel Prozent der Unternehmen ihre Anleihen nicht vollständig zurückzahlen konnten. In Aufschwungzeiten liegt die Ausfallquote im Bereich von 1% bis 2,5%. In Rezessionen steigen sie auf 8 bis 16%. Eine Rezession ist im Moment nicht in Sicht. Der Ölpreisschock wirkt aber zumindest für einen Teil des Sektors wie eine Rezession. Es ist gut möglich, dass wir im Fracking Bereich Ausfallquoten von 15 bis 20% sehen werden.

Will man wissen, was man mit Junk Bonds verdienen kann, dann muss man von der Rendite die Ausfallquote abziehen. Die Rendite ist die durchschnittliche Rendite einer Anleihe bis zur Fälligkeit. Diese liegt momentan bei ca. 7-8%. Zieht man davon ab, was an Schulden nicht zurückgezahlt werden wird, dann bleiben noch immer 5 bis 6% Realrendite. Wichtig ist hier noch, dass nicht 100% der geschuldeten Summen wirklich ausfallen. Grafik 2 zeigt den Prozentsatz an Forderungen, der letztlich noch bezahlt wurde.

Momentan können ca. 60% der Forderungen noch beglichen werden, selbst wenn ein Unternehmen Insolvenz angemeldet hat. In Rezessionen können nur noch zwischen 25 und 35% eingetrieben werden. Das dürfte auf den Ölsektor in den kommenden ein bis zwei Jahren zutreffen. Gehen 20% der Unternehmen in die Insolvenz, dann sind von den betroffenen Anleihen wahrscheinlich nicht mehr als 25% einzubringen. Die reale Ausfallquote für den gesamten Sektor (100%) beträgt dann 5%. Nachdem der gesamte Ölsektor, der im non-investment Grade ist, wiederum nur ca. 10% des Junk Bond Marktes ausmacht, steigt die Gesamtausfallquote für Junk Bonds im kommenden Jahr von aktuell 1,7% auf 2,3%. Wenn es richtig schlimm kommt, dann fallen vielleicht auch 2,5 bis 3% aus. Bei einer durchschnittlichen Rendite von aktuell 7-8% bleibt dann immer noch einiges an Performance übrig.

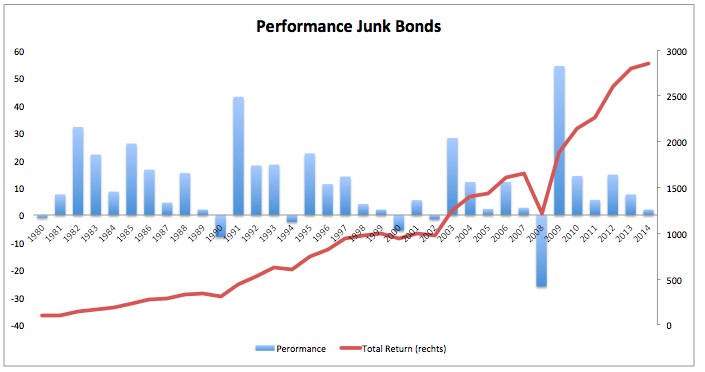

Der Ölpreisschock ist nur ein Faktor, den man beachten muss, wenn man sich überlegt in Junk Bonds zu investieren. Letztlich steht die Frage im Raum, ob man mit Junk Bonds langfristig Geld verdient – und das tut man. Grafik 3 zeigt die Performance von Ramschanleihen seit 1980. Die Performance beinhaltet sowohl die Zinszahlungen der Unternehmen als auch die Kursgewinne der Anleihen. In den vergangenen 35 Jahren gab es 6 Jahre mit einer negativen Performance. 2014 ist ein Grenzfall. Einige Fonds und ETFs sind negativ, einige positiv. Im Durchschnitt kann man sagen, dass jedes fünfte Jahr ein Jahr mit negativer Performance ist.

In den letzten 35 Jahren gab es kein zwei aufeinanderfolgenden Jahre mit negativer Performance. Ein Kursrutsch wie 2008 mit 30% war sehr außergewöhnlich und hat in der Folge auch zu einer enormen Performance von Junk Bonds im Jahr 2009 geführt. Hier konnten Anleger 50% Performance generieren.

Aus den Renditen der einzelnen Jahre lässt sich auch ein Total Return Index konstruieren. Dieser beinhaltet Zinsen, Zahlungsausfälle und Kursbewegungen. Die langfristige Performance spricht für sich. Als Anleger kann man aber auch Pech haben. Wer Ende der 90er Jahre Ramschanleihen gekauft hat, ist 5 Jahre lang nicht so richtig glücklich geworden. Hohe Ausfallquoten von Internet Unternehmen machten die Performance zunichte.

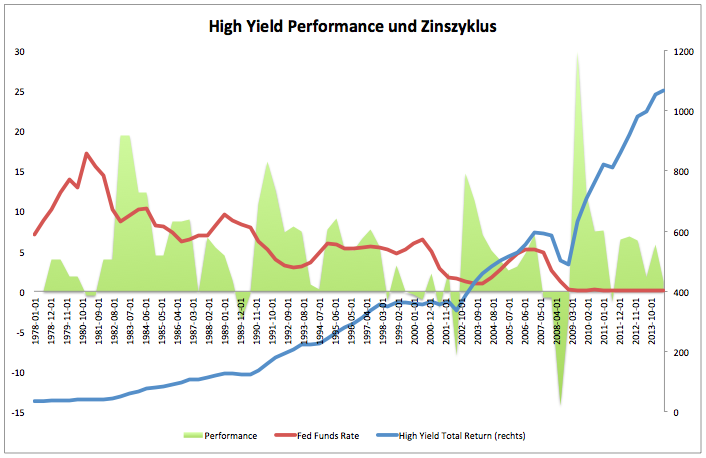

Bleibt noch eine Frage zu klären. Wie sieht es aus, wenn die Zinsen wieder steigen? Zinsbewegungen haben einen Einfluss auf die Kurse der Anleihen. Der Einfluss ist allerdings vergleichsweise gering. Ramschanleihen haben Laufzeiten von 2 bis 4 Jahren. Das Zinsänderungsrisiko ist daher begrenzt. Steigende Zinsen machen es allerdings wahrscheinlicher, dass Unternehmen ihre Schulden nicht begleichen können. Daher steigen die Renditen teilweise doch überproportional, weil Anleger Angst vor Ausfällen haben. Jetzt stehen wir vor einem Zinserhöhungszyklus. Das dürfte sich ein bis zwei Jahre dämpfend auf die Kurse auswirken. Die letzte Grafik zeigt wie sich die Performance in solchen Phasen zeigt. Sie geht zurück, bleibt aber positiv. Mit 4 bis 5% Gesamtperformance kann man noch immer rechnen.

2014 war ein eher schlechtes Jahr für Junk Bonds. Hier kann man auf eine Kurserholung der ETFs wetten. Ob nun jahrelange Stagnation droht kann niemand mit Sicherheit sagen. Die lange Zeitreihe zeigt immerhin, dass Junk Bonds langfristig eine gute Wette sind. Die Betonung liegt hier auf langfristig. Bis sich Erfolge zeigen können auch 5 Jahre vergehen. Anleger haben trotz bester Vorsätze selten die Ausdauer für langfristige Investments. Wer jeden Tag oder auch alle zwei Wochen nervös auf den Kurszettel von Junk Bonds schaut, der sollte die Finger dringend davon lassen. Für mich persönlich ist der aktuelle Kursrückgang eine Gelegenheit.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

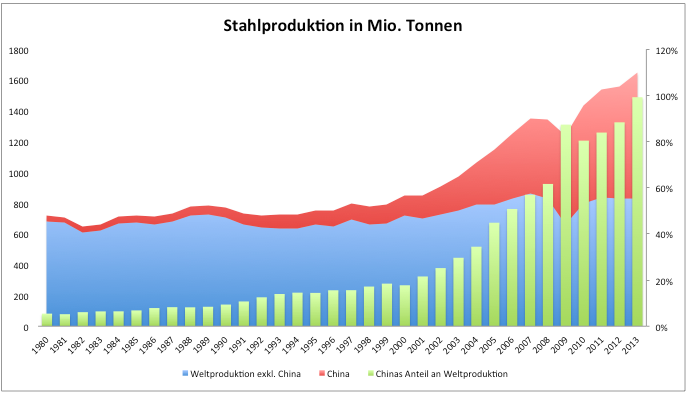

Da ist anscheinend die Grafik aus dem Artikel zum Eisenerz reingerutscht. Statt "Stahlproduktion in Mio Tonnen" kommt da doch "Prozentsatz der gezahlten Forderungen" hin, oder?