Jetzt beginnt QT: Wie reagiert der Aktienmarkt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die US-Notenbank hatte im Rahmen des Zinsentscheids am 4. Mai angekündigt, mit der Verkleinerung der aufgeblähten Bilanzsumme am 1. Juni zu beginnen. Im Rahmen des sogenannten Quantitative Tightening (QT) werden Erträge aus fälligen Staatsanleihen und Hypothekenpapieren, die die Fed im Rahmen ihrer QE-Programme gekauft hatte, nicht mehr vollständig reinvestiert, sodass das Volumen der von der Fed gehaltenen Papiere mit der Zeit abnimmt.

Bis August soll die Bilanzsumme um monatlich bis zu 47,5 Milliarden Dollar schrumpfen, ab September soll die Bilanzsumme dann mit einem Tempo von bis zu 95 Milliarden Dollar pro Monat abnehmen, indem Erträge aus fälligen Staatsanleihen im Volumen von bis zu 60 Milliarden Dollar pro Monat sowie aus Hypothekenpapieren im Volumen von bis zu 35 Milliarden Dollar nicht mehr reinvestiert werden.

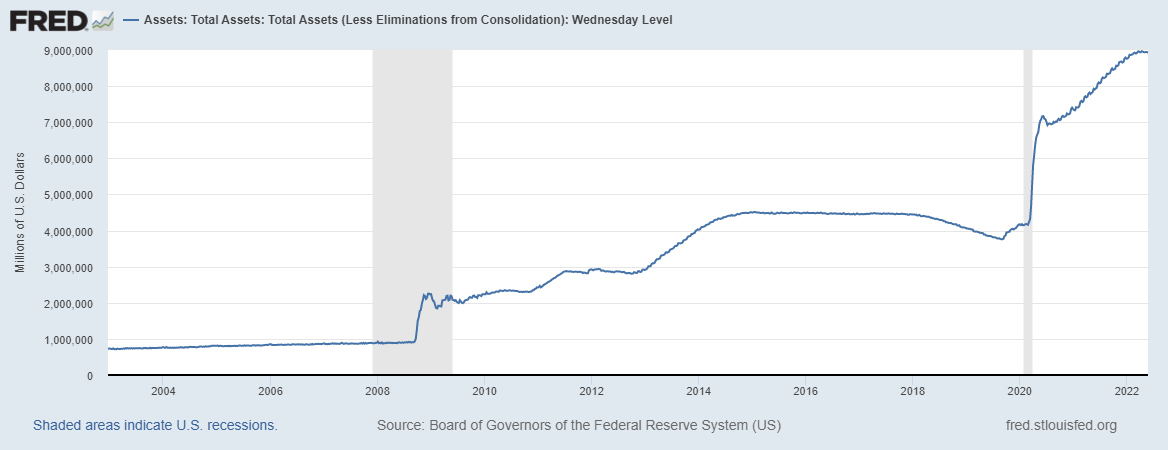

Der letzte Versuch der Fed, ihre Bilanzsumme zu reduzieren, verlief eher unrühmlich. Im vierten Quartal 2017 hatte die US-Notenbank mit dem Quantitative Tightening begonnen, allerdings deutlich langsamer und zögerlicher als dieses Mal. Im September 2019 musste die Fed ihren Versuch schließlich beenden, weil die Überschussreserven der Banken so stark gesunken waren, dass die Funktionsfähigkeit des US-Finanzsystems ins Wanken geriet. Innerhalb von rund zwei Jahren sank die Bilanzsumme "nur" von ungefähr 4,5 auf 3,8 Billionen Dollar. Damit wurde nur ein kleiner Teil der Bilanzverlängerung seit der Finanzkrise wieder rückgängig gemacht. Vor der Finanzkrise von 2008 hatte die Bilanzsumme der Fed noch bei unter 1 Billion Dollar gelegen.

Die gute Nachricht: Der US-Aktienmarkt konnte während der QT-Phase von 2017 bis Oktober 2019 unter dem Strich weiter steigen. Die schlechte Nachricht: In dieser Zeit war die Volatilität am US-Aktienmarkt deutlich erhöht. Im vierten Quartal 2018 stürzte der S&P 500 sogar um rund 20 Prozent ab, wobei Zinserhöhungen und Bilanzverkleinerung der Fed eine wichtige Rolle spielten. Als Fed-Chef Jerome Powell dann Anfang 2019 einen geldpolitischen Kurswechsel verkündete und zunächst den Leitzins nicht mehr weiter erhöhte, erholte sich der Markt allerdings wieder, obwohl das Quantitative Tightening noch rund drei Quartale weiter lief.

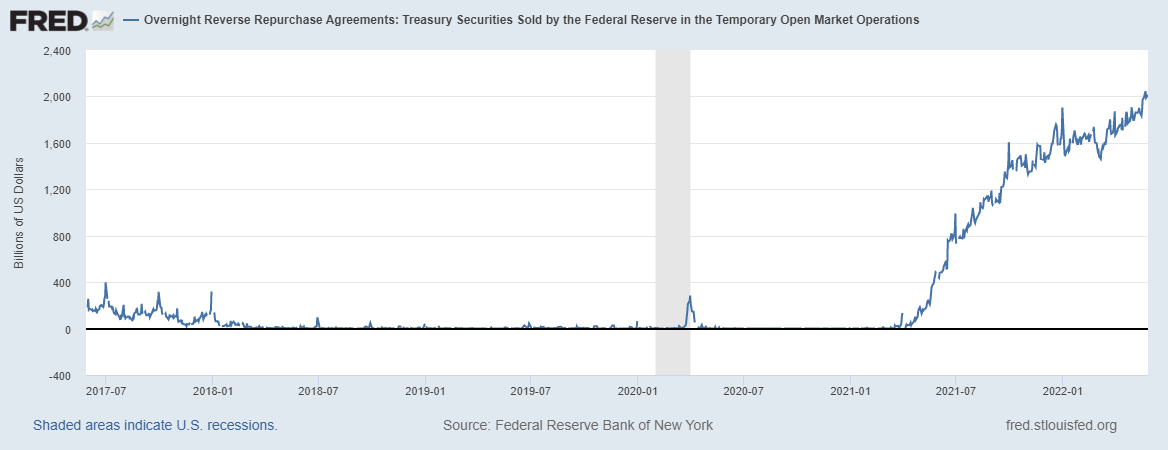

Aktuell liegt die Bilanzsumme bei über 8,9 Billionen Dollar. Allein seit dem Corona-Crash hat sich die Bilanzsumme der Fed mehr als verdoppelt. Ein nicht unerheblicher Teil des Geldes, das die Fed in die Finanzmärkte gepumpt hat, wird aber überhaupt nicht benötigt. Das erkennt man daran, dass die Geschäftsbanken derzeit jede Nacht bei der Fed über die sogenannten Reverse-Repo-Geschäfte rund 2 Billionen Dollar an Liquidität parken, weil sie keine andere Verwendung dafür haben. Das Volumen dieser Reverse-Repo-Geschäfte befindet sich praktisch auf Rekordniveau.

Beginnt die Fed jetzt damit, die überschüssige Liquidität zu reduzieren, so sinkt zunächst die Liquidität, für die die Banken ohnehin keine Verwendung haben. Beim geplanten QT-Tempo von zunächst 47,5 Milliarden Dollar pro Monat und ab September 95 Milliarden Dollar pro Monat dauert es rund zwei Jahre, bis diese überschüssige Liquidität abgebaut ist. Es ist deshalb eher unwahrscheinlich, dass das QT-Programm bereits zu Beginn zu Problemen führen wird.

Sollte die Fed anschließend mit ihrer Bilanzverkleinerung weitermachen, würde die Liquiditätsversorgung der Finanzmärkte tatsächlich eingeschränkt. Mit größeren Turbulenzen ist allerdings auch dann nicht zu rechnen. Die Fed hat mit der "Standing Repurchase Agreement (Repo) Facility" (SRF) ein Instrument geschaffen, mit dem sie auch abseits von QE-Programmen dem Markt jederzeit Liquditität zuführen kann, falls dies nötig sein sollte. Bereits bei den Turbulenzen auf dem Repo-Markt im September 2019 hatte die Fed über Repo-Geschäfte kurzfristig Liquidität bereitgestellt und so die Probleme eingedämmt. Im Juli 2021 wurde schließlich die SRF als neues Instrument eingeführt und die Repo-Geschäfte damit zur Dauereinrichtung gemacht.

Fazit: Es wird rund zwei Jahre dauern, bis die Liquidität auf dem US-Finanzmarkt, für die die Banken ohnehin keine Verwendung haben, abgebaut ist. Es ist deshalb unwahrscheinlich, dass das Quantitative Tightening bereits in den kommenden Quartalen zu Problemen führen wird. Über ihre Reverse-Repo- und Repo-Geschäfte kann die US-Notenbank Fed die Liquidität auf dem US-Finanzmarkt außerdem inzwischen auch abseits von QE-Programmen relativ gut steuern. Es ist deshalb eher unwahrscheinlich, dass das Quantitative Tightening zu größeren Problemen führen wird.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Ja, sehe ich auch so. Die exhorbitant steigenden Aktienmärkten in den letzten Jahren hat auch nichts mit der Erhöung der Bilanzsumme der Notenbanken zu tun.