Inflation: Tut die EZB zu wenig oder ist sie zu aggressiv?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

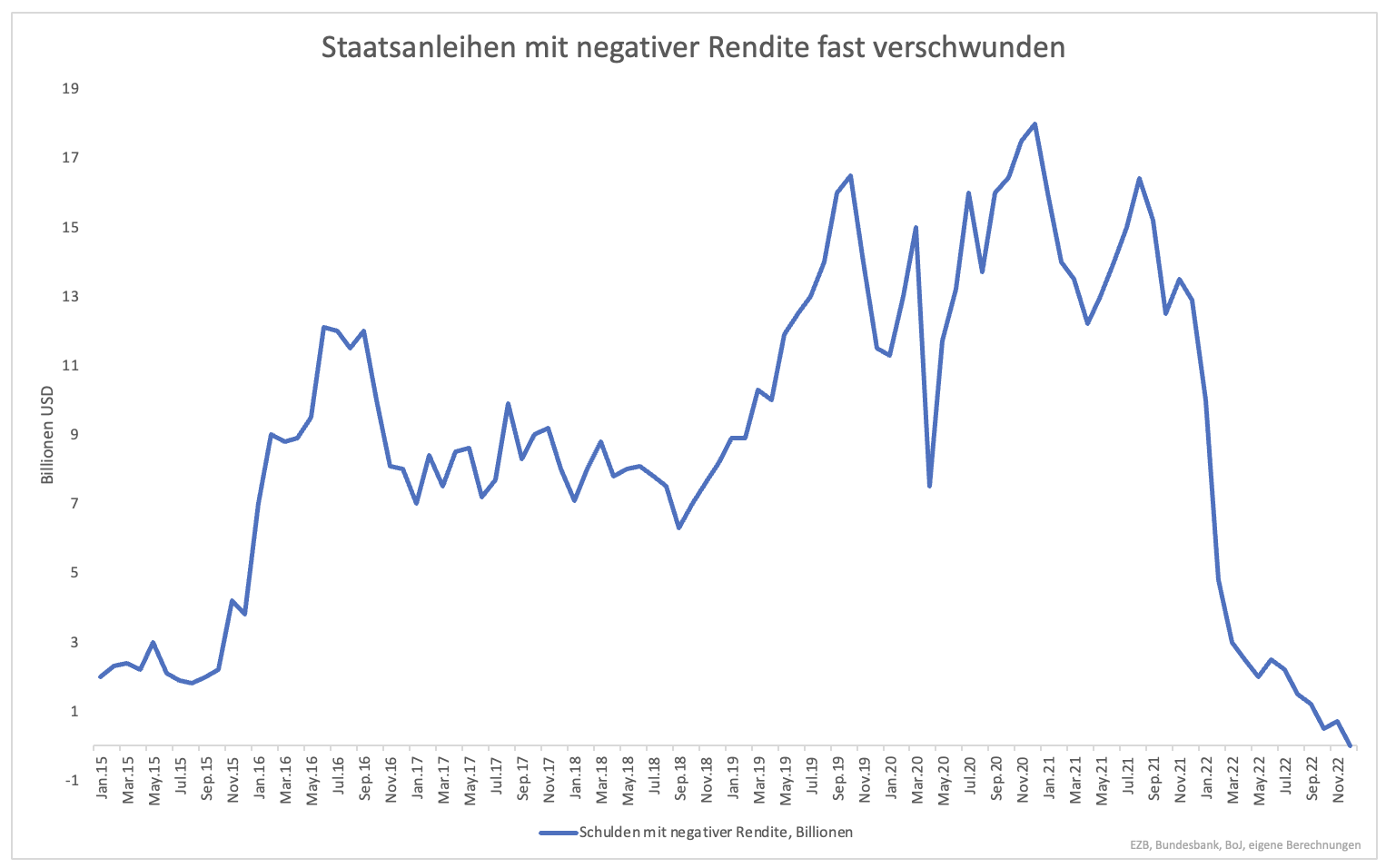

Die EZB widerstand dem Druck, die Politik des billigen Geldes zu beenden, relativ lange. Noch länger hielt es die Bank of Japan aus. Auch sie ist zumindest eingeschränkt weich geworden. Damit geht eine Ära zu Ende, die Ära von Anleihen mit negativer Rendite (Grafik 1).

Streng genommen kann man noch staatliche Schuldverschreibungen mit negativer Rendite finden. Dabei handelt es sich um kurzfristige Schuldverschreibungen (Bills), die wegen ihrer kurzen Laufzeit aber formell nicht den Anleihen zugerechnet werden. Wie auch immer man rechnet, fast 100 % der globalen Staatsschulden haben wieder eine positive Rendite.

Regierungen müssen zukünftig wieder mehr Geld für den Schuldendienst ausgeben. Einige Länder, wie Deutschland, mussten dank Negativzinsen praktisch keine Zinszahlungen mehr leisten. Diese Zeit ist vorbei. Das wird Staatshaushalte belasten. Es ist aber nicht nur das höhere Zinsniveau, welches belastet.

Die EZB kauft keine Staatsanleihen mehr. Ab März will sie sogar ihren Bestand verringern. Die Zinsen, die die Notenbank für die gehaltenen Anleihen erhielt, wurden zum Großteil als Gewinn an Regierungen ausgeschüttet. Diese Ausschüttungen werden schnell kleiner bzw. fallen weg.

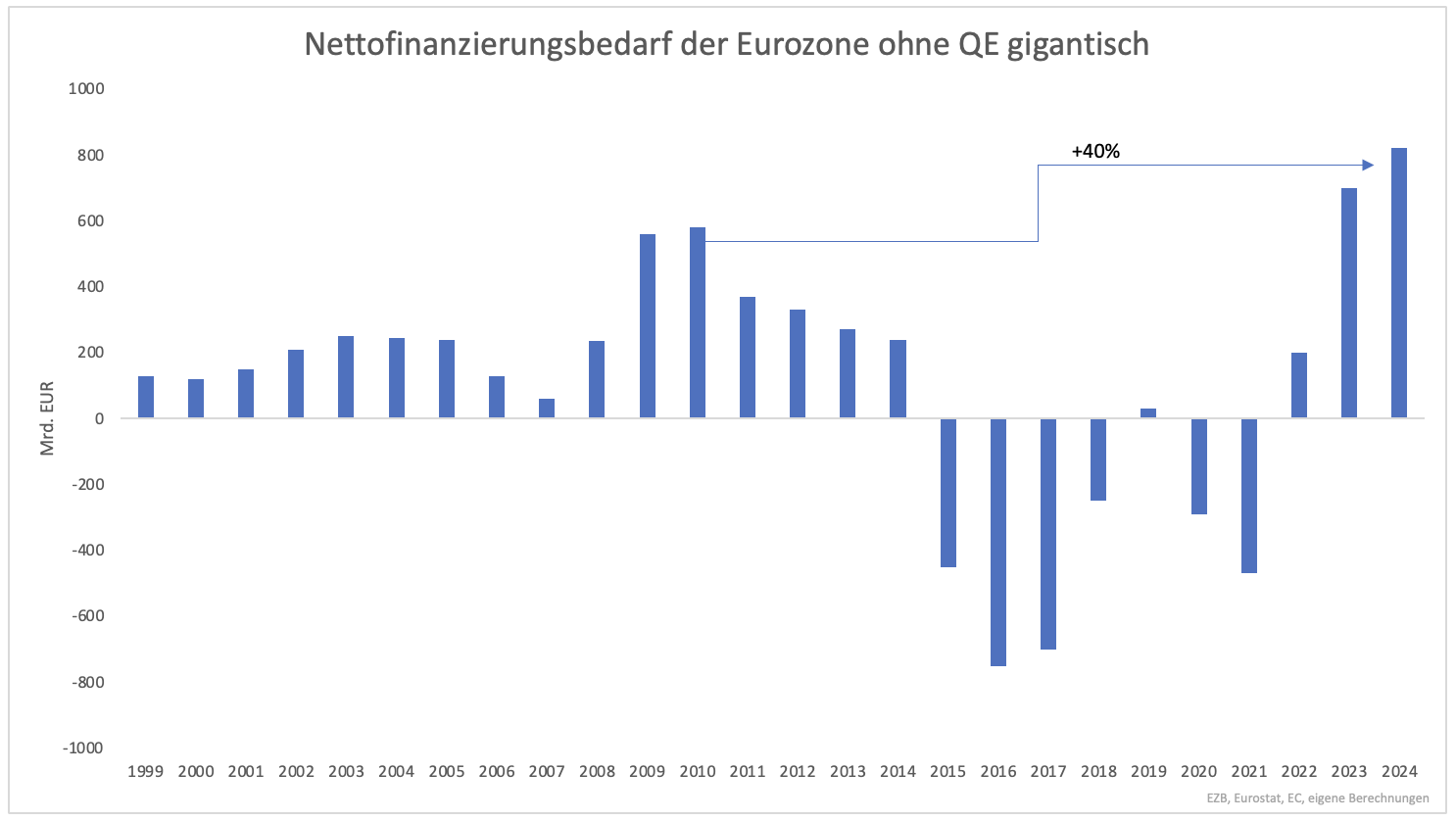

Gleichzeitig ist der Finanzierungsbedarf groß. In der Eurozone mussten sich Staaten 2022 erstmals in nennenswerter Höhe wieder Geld bei Privatanlegern beschaffen. In den Jahren 2015 bis 2021 wurden Staatsschulden von der Notenbank aufgekauft. Der Schuldenberg ist heute höher als zur Zeit der Finanzkrise. Selbst bei Ausgabendisziplin ist der Refinanzierungsbedarf in diesem und im kommenden Jahr hoch und geht Richtung einer Billion Euro (Grafik 2).

Die EZB-Käufe reduzierten die ausstehenden Schulden teils um 400 Mrd. pro Jahr. Wenn nun 800 Mrd. privat platziert werden müssen, ist das Angebot an Schulden plötzlich um 1,2 Billionen höher. Das muss der Markt erst einmal aufnehmen.

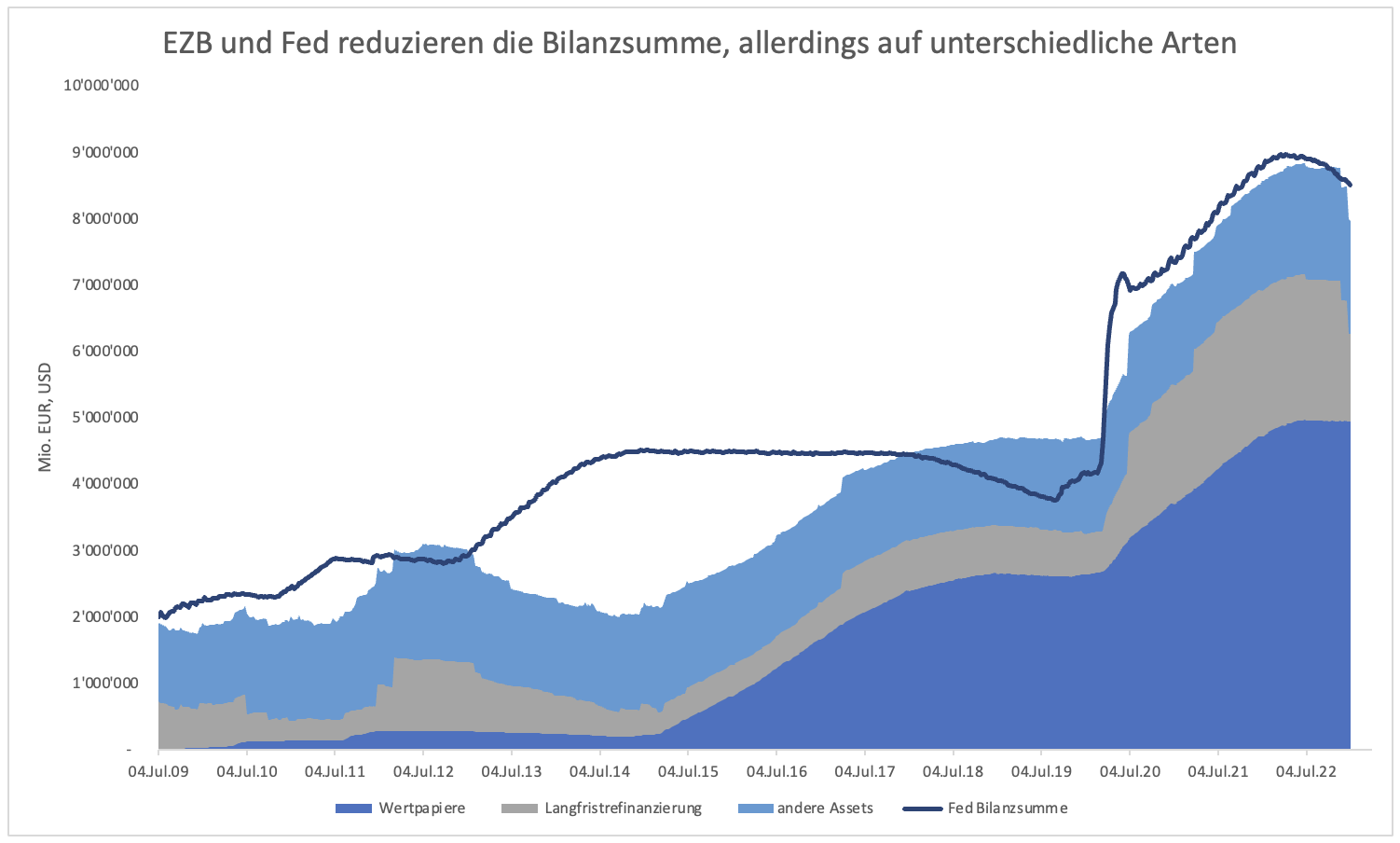

Die EZB ist nicht die einzige Notenbank, die Anleihen verkaufen wird. Derzeit verkauft vor allem die US-Notenbank Anleihen. Das bedeutet allerdings nicht, dass die EZB ihre Bilanzsumme nicht verkleinert. Vor allem über Langfristrefinanzierungsgeschäfte wurde viel Liquidität in den Markt gepumpt. Von 2,1 Billionen ist der ausstehende Betrag bereits auf 1,3 Billionen gefallen (Grafik 3).

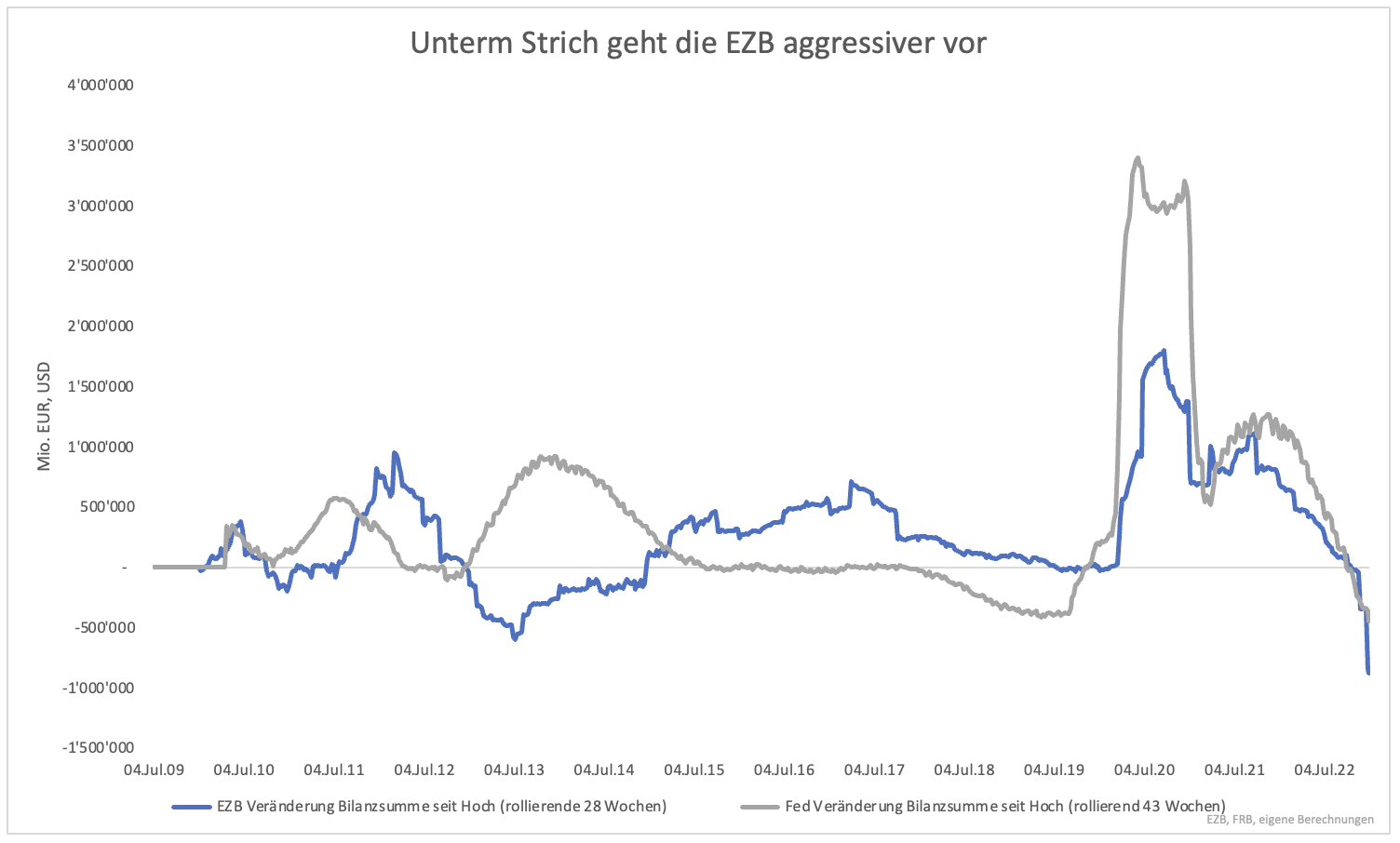

Die EZB hat dadurch ihre Bilanzsumme innerhalb von 28 Wochen (vor 28 Wochen wurde das Maximum erreicht) um 800 Mrd. reduziert. Die Fed reduzierte ihre Bilanzsumme innerhalb von 43 Wochen (vor 43 Wochen wurde das Maximum erreicht) lediglich um 450 Mrd. Dollar (Grafik 4).

Die EZB ist bei der Bilanzreduktion weitaus aggressiver als die Fed. Sie zieht Liquidität ab, die sonst geholfen hätte, Abnehmer für Staatsschulden zu finden. Bisher funktioniert das aggressive Vorgehen überraschend gut. Selbst die Ankündigung, den Anleihebestand zu reduzieren, führte nur kurzfristig zu einer steigenden Zinsdifferenz zwischen Italien und Deutschland.

Zu aggressiv geht die EZB noch nicht vor. Aber sie weiß, weshalb sie den „Transmission Protection Mechanism“ eingeführt hat, der im Notfall unbegrenzte Anleihekäufe erlaubt. Zu wenig aggressiv ist die EZB jedenfalls nicht.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Hallo Herr Schmale

könnte man aus Grafik 1 schließen, das zur Zeit Anleihen in der Größenordnung von circa 17 Bill USD

mit Kursverluste versehen sind und wenn ja wer trägt diese dann ?