Höhere Staatsschulden sind gut für Aktien – aber nicht immer

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Liegen die Ratingagenturen falsch?

Sicherlich, man könnte argumentieren, dass Standard & Poor's mit seiner Ratingabstufung der USA von 2011 und der damit verbundenen Warnung vor ausufernden Staatsschulden vollkommen daneben lag, weil die Vereinigten Staaten auch heute noch kaum Probleme haben, ihren Haushalt zu finanzieren. Aber wie Torsten Ewert gestern schrieb, "ist auch das zweithöchste Rating immer noch top". Von einer Staatsschuldenkrise der USA sind wir also womöglich noch weit entfernt.

Das Tempo bei den Staatsschulden wird bedenklich

Allerdings wird die Lage durchaus schlechter. Im vergangenen Jahr musste die US-Regierung aus ihrem Haushalt bereits mehr als 1 Billionen (!) USD für Zinsen aufbringen. Im Jahr zuvor waren es "nur" 875 Milliarden. Die Tendenz ist also stark steigend. Und der Trend wird anhalten, weil auslaufende Staatsanleihen derzeit zu höheren Zinsen refinanziert werden müssen. Zudem sind sinkende Zinsen nicht in Sicht.

Einige Schätzungen gehen davon aus, dass sich die Zinskosten bis 2034 noch verdoppeln und bei 2,2 Billionen USD liegen werden. Die Zinsen könnten dadurch einen Rekordwert von 5,3 % des Bruttoinlandsprodukts (BIP) erreichen und etwa 30 % aller Staatseinnahmen ausmachen. Die Ratingagenturen sehen daher ein Risiko für die langfristige Finanzstabilität der USA.

Für Unternehmen sind steigende Staatsschulden positiv

Für die Aktienmärkte sind stark steigende Staatsschulden aber zunächst eine positive Nachricht. Denn die hohen Fiskalausgaben ersetzen derzeit die (abnehmende) Notenbankliquidität, die unter anderem nach der Corona-Krise zu stark steigenden Kursen geführt hatte. Gibt der Staat viel Geld aus, profitieren davon die Unternehmen. Gleiches gilt für niedrige Steuersätze. Die Gewinne der Unternehmen steigen in der Tendenz, und somit gewöhnlich auch die Aktienkurse.

Und weil sich mit dem aktuell zur Abstimmung gestellten Haushaltsgesetz von US-Präsident Donald Trump das Tempo der Staatsverschuldung noch erhöhen könnte, sehen wir derzeit auch immer weiter steigende Notierungen an den Börsen.

Wann werden Anleihen zur Konkurrenz für Aktien?

Allerdings sehen wir derzeit auch steigende Renditen am Anleihemarkt. Und die Gefahr, dass sich auch diese Tendenz fortsetzt, wurde durch die jüngste Ratingabstufung der USA durch Moody´s noch erhöht. Die Aufmerksamkeit der Anleger wurde auf die Staatsschulden gelenkt. Und daher haben sie jüngst bei einer Anleiheauktion höhere Zinsen bzw. Renditen verlangt.

Ab einem gewissen Niveau werden Anleiherenditen zu einer ernstzunehmenden Konkurrenz für Aktienrenditen. Darauf hatte ich in vorangegangenen Analysen bereits hingewiesen (siehe unter anderem "KI- bzw. ‚Magnificent 7‘-Blase 2.0 – oder große Korrektur"). Die alles entscheidende Frage ist nur: Wann genau wird ein Kipppunkt erreicht, an dem Anleger nachhaltig das Interesse an Aktien verlieren?

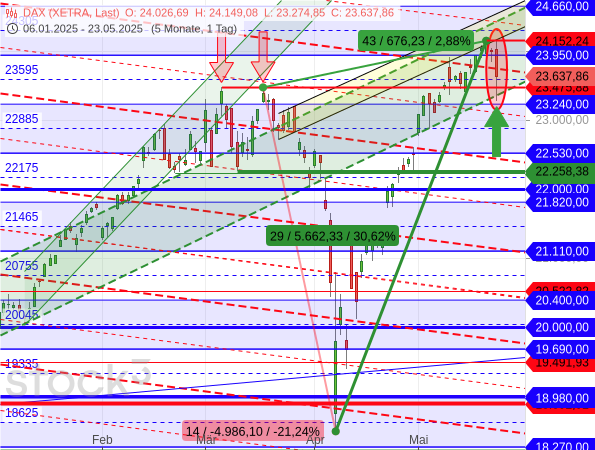

DAX: Mit "buy the dip" schon wieder ein neues Rekordhoch

Bislang herrscht immer wieder eine „buy the dip“-Mentalität. Und diese scheint aus aktueller Sicht unerschütterlich. Schließlich hat der DAX erst gestern schon wieder ein frisches Rekordhoch erreicht (siehe grüne Ellipse im folgenden Chart).

Dazu beigetragen hat natürlich die Entscheidung von Trump in der Nacht von Sonntag auf Montag (MESZ), die erst am Freitag für den 1. Juni angedrohten Zölle auf Importe aus der EU in Höhe von 50 % auf den 9. Juli zu verschieben. Dadurch wurde die bärische Tageskerze vom Freitag komplett hinfällig. Erneut hat also eine 180-Grad-Drehung von Trump auch eine Wende an den Märkten gebracht.

Aber das neue Rekordhoch des DAX ist auch den billionenschweren Ausgabenplänen der deutschen Bundesregierung für Infrastruktur zu verdanken, die ebenfalls höhere Staatsausgaben. Der steigende DAX untermauert also meine These: Höhere Staatsschulden sind grundsätzlich positiv für Unternehmen und deren Aktienkurse.

Es kann sehr plötzlich wieder abwärts gehen

Weil die Antwort auf die entscheidende Frage nach dem Kipppunkt aber leider niemand kennt, bleibt uns nichts anderes übrig, als die Märkte mit großer Aufmerksamkeit zu beobachten. Denn wie wir aus jüngsten Erfahrungen wissen, kann es extrem schnell abwärts gehen mit den Kursen, wenn plötzlich viele Anleger aus ihren Aktienpositionen aussteigen wollen.

Zahlreiche Anzeichen für das nahende Ende des Aufwärtstrends

Zumal es bereits zahlreiche Anzeichen dafür gibt, dass der grundsätzliche Aufwärtstrend der Aktienmärkte, der natürlich nicht ewig im derzeitigen Tempo fortgesetzt werden kann, eigentlich langsam enden müsste – zumindest vorläufig:

- Die charttechnische Lage ist auf allen Zeitebenen massiv überkauft.

- Die fundamentalen Bewertungen sind hoch (KGV, KBV).

- Das Tempo des Wirtschafts- und Gewinnwachstums ist niedrig (EU) bzw. lässt nach (USA).

- Letzteres auch bedingt durch die zunehmenden Risiken des Zoll-Konflikts.

Über all das habe ich bereits berichtet. Die Argumente für ein baldiges Ende der Rally am Aktienmarkt sind also nicht neu. Dennoch steigen die Kurse nach Rücksetzern immer wieder. Ein Ende scheint nicht in Sicht. Was macht man also nun daraus?

Wie man mit der Situation umgehen kann

Ich kann Dir verraten, was ich daraus mache: Für den längerfristig ausgerichteten Börsenbrief "Börse-Intern Premium" habe ich am Donnerstag vergangener Woche eine neue Aktie ins Depot geholt und somit die hohe Cash-Quote zumindest etwas reduziert, weil es hier im Einzelfall eine interessante charttechnische Entwicklung gegeben hat. Dennoch bleibt die Investitionsquote gering.

Beim kurzfristig orientierten Trading-Dienst "Target-Trend-CFD" plane ich, Long-Positionen bei steigenden Kursen nach dem Erreichen recht konkreter Kursziele abzubauen, um sie bei Rücksetzern günstiger ins Depot zurückzuholen, wobei das Depot insgesamt bereits leicht short übergewichtet ist. Ich hoffe daher, dass die Übertreibung der "Magnificent 7"- bzw. KI-Blase, die sich inzwischen auch auf unsere heimischen Märkte (DAX & Co.) ausweitet, nicht noch länger anhält als man denkt.

Und beim Chartanalyse-Dienst "Target-Trend-Spezial" rate ich tendenziell dazu, sich aus dem Aktienmarkt einfach herauszuhalten, bis sich ein Ende der Übertreibung abzeichnet und sich die Kursbewegungen etwas normalisiert haben.

Profitieren Sie von meinen Analysen und setzen Sie die Trading-Setups direkt bei JFD um.

Jetzt JFD-Konto eröffnen und 3 Monate kostenlosen Zugang zum Elliott-Wellen-Trading-Service sichern – inklusive Live-Trading, Setups & persönlicher Begleitung durch mich.

Bravo, viele Punkte klar angesprochen.

Was die Ratings anbelangt, könnte man auch fragen, warum Japan mit einer Staatsschuldenquote von weit über 200 % nicht abgewertet wird, während bei Griechenland "schon" bei ca. 160 % der Daumen gesenkt wurde? Auch die angesprochene Entwicklung in den USA (schon in den nächsten 10 Jahren) rechtfertigt in meinen Augen die Top-Bonität schon lange nicht mehr. Spielt es vielleicht auch eine Rolle, dass es allesamt US-Rating-Agenturen sind?

Ich teile die Meinung, dass die Verschuldungsorgie seit der Finanzkrise die Aktienmärke und andere Vermögenswerte befeuert hat (asset price inflation). Leider wird diese über die Immobilienpreise (Mieten und Pachten) in die Realwirtschaft und die gemessene Inflation (consumer price inflation) transferiert.

Die Historie zeigt, dass sich aus einer unbegrenzten Inflation auch Hyperinflation und eine Währungskrise entwickeln. Deshalb funktioniert eine Verschuldungspolitik immer nur relativ kurzfristig. Den notwendigen Reset hat manchmal ein Krieg herbeigeführt.

Für die Aktienmärkte gilt, dass eher kurzfristig (Quartalsberichte) gedacht wird. Der Krug geht also weiter so lange zum Brunnen bis er bricht (buy the dip).