Hochprofitable Unternehmen: Gewinne, wohin das Auge blickt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Schweizerische Nationalbank - WKN: 852243 - ISIN: CH0001319265

- Apple Inc. - WKN: 865985 - ISIN: US0378331005 - Kurs: 175,940 $ (NASDAQ)

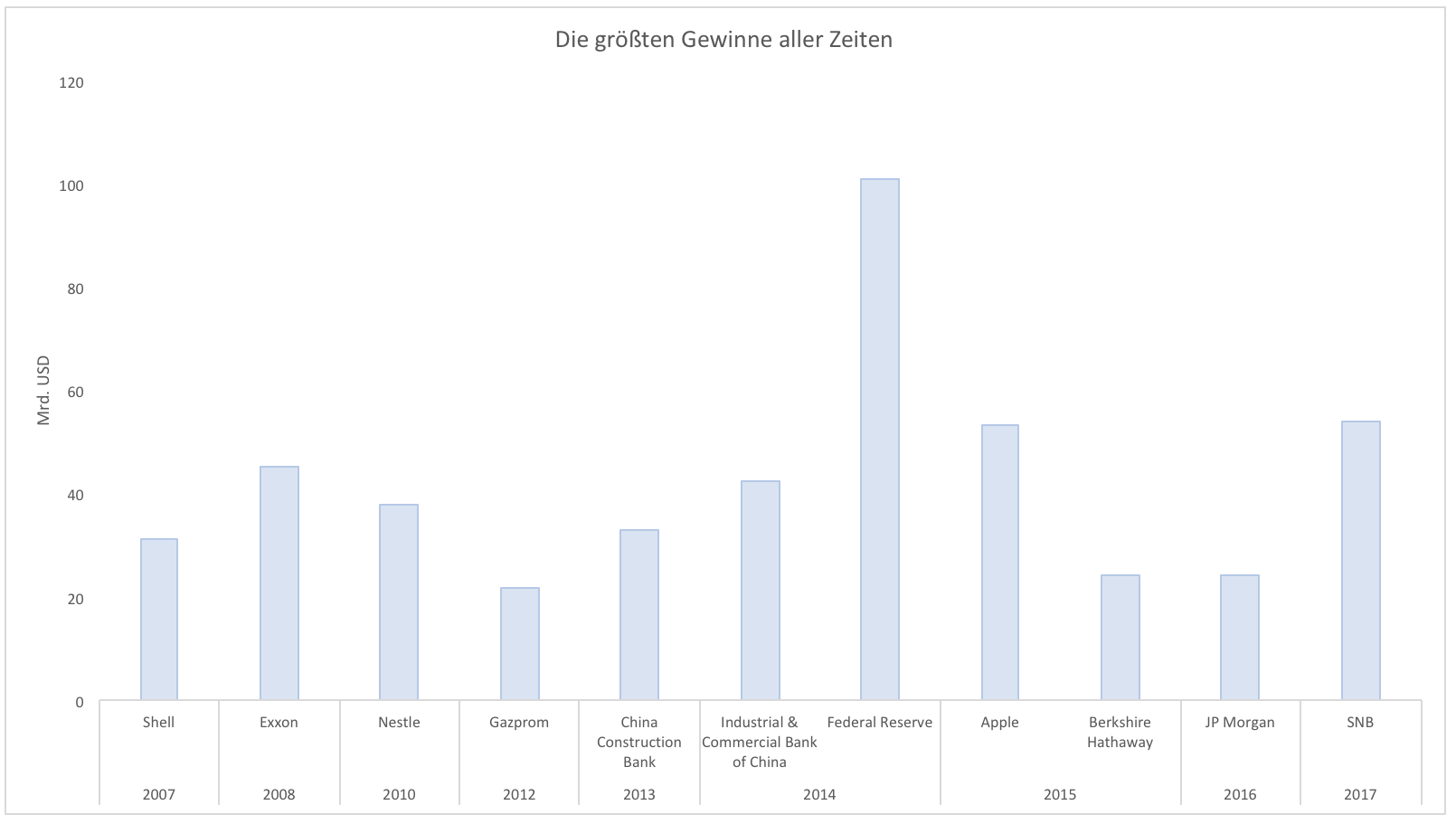

Apple wird sich 2017 vermutlich wieder die Krone der weltgrößten Profitmaschine holen. Diese Krone hat der Konzern bereits seit 2015 inne. Damals verdiente Apple 53,4 Mrd. Dollar. Im Jahr davor war der Gewinn zwar auch nicht schlecht (39.5 Mrd.), doch die Industrial & Commercial Bank of China konnte mit 42,5 Mrd. noch etwas besser abschneiden.

2017 hat Apple vermutlich wieder um die 50 Mrd. Dollar verdient. Das ist viel. Noch mehr war es allerdings bei der Schweizer Nationalbank. Sie brachte es 2017 auf einen Gewinn von 54 Mrd. Dollar und überholte damit Apple (siehe Grafik).

Der Vergleich ist vielleicht nicht ganz fair. Die SNB ist kein privates Unternehmen oder zumindest nur zu einem ganz kleinen Teil privat. Aktien kann man von der SNB ja kaufen. Die Dividende ist jedoch festgeschrieben. Als Aktionär hat man von dem Erfolg wenig.

Die SNB wiederum wird übertrumpft von der US-Notenbank. Sie fuhr 2014 einen Rekordgewinn von 101 Mrd. Dollar ein. Dieser Betrag ist allerdings vor Abgaben an den Staat. Nach den Abgaben von über 90 Mrd. bleibt nicht mehr viel übrig. Die SNB muss lediglich 2 Mrd. an den Bund und Kantone abführen. Insofern hält die SNB den bisherigen Rekord nach Abgaben unten den Notenbanken und streitet sich mit Apple um die Krone des höchsten Gewinns aller Zeiten.

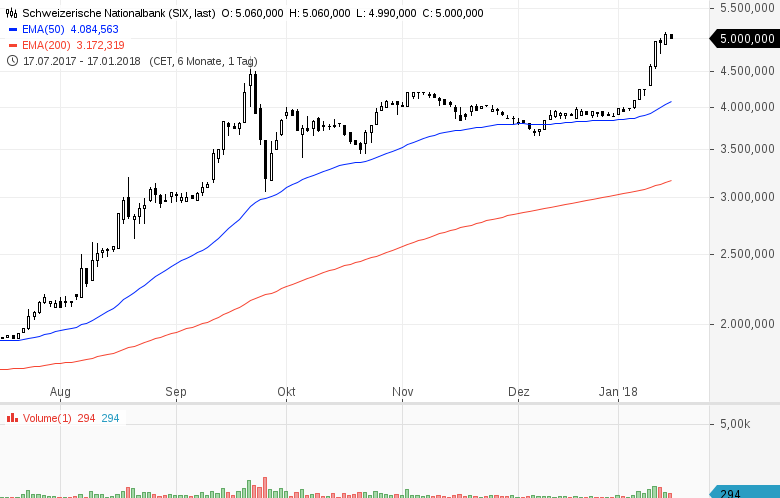

Die Grafik zeigt übrigens Unternehmen nur einmal und zwar mit ihrem bisher höchsten Gewinn. Daher scheint Apple z.B. auch 2016 noch einmal auf. Auch die SNB wird vermutlich nach 2017 nicht noch einmal auftauchen. 2017 war ein außergewöhnliches Jahr, indem das Aktienportfolio der Bank kräftig zulegte und die Fremdwährungspositionen wegen der Frankenabwertung gewannen.

Viele sehen die SNB inzwischen mehr als einen Fonds als eine Notenbank. Bereits im September lagen die Kursgewinne auf Aktien bei mehr als 14 Mrd. Dollar. Dazu gab es noch 2,5 Mrd. an Dividenden.

Dieser Geldsegen wird nicht ewig so anhalten. Aktien werden auch einmal wieder an Wert verlieren. Solange das Portfolio nicht verkleinert wird, kann sich die SNB über fast 4 Mrd. an Dividenden pro Jahr freuen. Hinzu kommen noch ein paar Milliarden an Erträgen aus Anleihen.

Das Portfolio, welches diesen Gewinn ermöglichte, ist groß. Die Bilanzsumme beträgt mehr als 800 Mrd. Franken, wobei nicht jeder Franken auf gewinnbringende Anlagen entfällt, z.B. der Umlauf von Banknoten und Münzen, die allein 10 % der Bilanzsumme ausmachen.

Die Notenbank wollte eigentlich nie eine so große Bilanz haben. Sie sah sich durch die Eurokrise allerdings dazu genötigt. Das Unwohlsein kam auch daher, dass Wertschwankungen der Anlagen das Eigenkapital hätte vollständig aufzehren können. Theoretisch macht das bei einer Notenbank nichts, doch negatives Eigenkapital will niemand ausweisen.

Inzwischen hat die SNB über 120 Mrd. an Eigenkapital. Da kann auch der Franken etwas aufwerten und der Aktienmarkt korrigieren. Das Eigenkapitalpolster kann das inzwischen relativ gut abfangen.

Auch wenn die Gewinne in Zukunft wieder kleiner ausfallen werden oder auch einmal ein zweistelliger Milliardenverlust anfällt, so kann die SNB unter normalen Umständen doch auf einen regelmäßigen Gewinn von 10 Mrd. hoffen. Es war nie so beabsichtigt, doch die Frankenstärke und der Eingriff der Notenbank war fast schon ein Glücksfall. Er macht das Land langfristig deutlich reicher.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Beeindruckend wie jetzt auch die Notenbanken am Aktienmarkt mitspielen und natürlich nur Gewinne einfahren. Die BoJ mittlerweile größter Aktionär in Nikkei 225 Komponenten, die SNB hält Beteiligungen an diversen Techwerten in den USA. Alles unter dem Deckmantel Monetary Policy. Mich wundert nichts mehr. Vor allem da es ja offensichtlich keinerlei Risiko mehr gibt, dreht jeder am großen Rad. Mal gespannt wann die EZB auf den Zug aufspringt und ihre Bilanzsumme und ihren Gewinn mit Aktien ein wenig aufpäppelt...völliger Wahnsinn, aber es gibt ja keinen der diesem Treiben Einhalt gebietet. Geld drucken um die eigene Währung zu manipulieren oder zu "stabilisieren" und davon dann ausländische Aktien kaufen...halleluja. Das würde ich auch gerne machen, mit einer Druckerpresse im Rücken Hedge Fonds spielen. Glauben wir denn allen Ernstes, dass dies alles ein gutes Ende findet!!???