Herbst 2018: Jahrhundertchance bei Gold und Silber…

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erfahrene Anleger wissen, dass die mit Abstand besten Investmentgelegenheiten stets dort zu finden sind, wo kaum jemand hinsieht. Im Herbst 2018 gibt es im weltweiten Anlageuniversum einen Sektor, der diese Voraussetzung so idealtypisch erfüllt, wie kein anderer:

Während bei Aktien, Anleihen, Immobilien und sogar Kunstgegenständen oder Oldtimern in den vergangenen Jahren global betrachtet historische Preisblasen aufgepumpt wurde, fristen die beiden Edelmetalle Gold und Silber inklusive der Minenaktien ein Schattendasein.

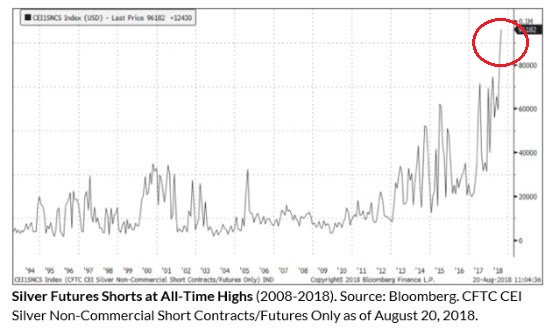

Mehr noch: An den Edelmetall-Terminmärkten haben sich historische Schieflagen gebildet. Noch nie in der Geschichte wurden etwa beim Silber so hohe Short-Positionen registriert wie im Spätsommer 2018. Die historische Situation lässt die folgende Grafik erahnen:

Bemerkenswert ist dabei die Tatsache, dass diesen enormen Silber-Short-Postionen der breiten Masse erstmals seit fast zwei Jahrzehnten Netto-Long-Bestände der kommerziellen Marktteilnehmer gegenüberstehen. Interessanterweise werden diese Long-Positionen Ende September bereits mehrere Wochen in Folge registriert.

Das bedeutet: Während Trader und Spekulanten rekordhohe Short-Bestände aufgebaut haben, also von fallenden Kursen ausgehen, sind die gut informierten Kreise, etwa die Edelmetall-Produzenten, erstmals seit rund 17 Jahren „Long“ positioniert. Sie rechnen also mit steigenden Gold- und Silbernotierungen.

Dabei muss man berücksichtigen, dass die kommerziellen Händler diejenigen sind, die stets auf der richtigen Seite des Marktes stehen, während Trader und Spekulanten der Herde folgend in der Regel falsch positioniert sind.

Hier hat sich eine Gemengelage aufgebaut, die in den kommenden Monaten einen enormen „Short-Squeeze“ auslösen könnte: Wenn bestehende Short-Positionen geschlossen werden, weil die Preise entgegen der Mehrheitsmeinung nicht mehr weiter fallen, führt dies zu extremen Kursanstiegen.

Ganz besonder profitieren sollten von einem solchen Ereignis die Edelmetall-Aktien.

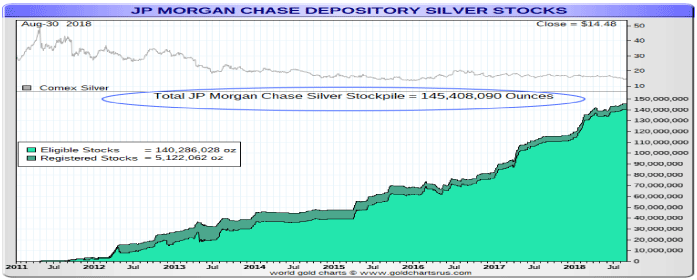

Hinzu kommt folgende Beobachtung: In den vergangenen Jahren hat die US-Großbank JP Morgan (JPM) rund 150 Millionen Unzen an physischem Silber eingesammelt. In der Vergangenheit hat gerade dieses Institut bei wichtigen Weichenstellungen im weltweiten Finanzsystem stets an zentralen Schlüsselpositionen gestanden. Schon bei der Gründung der US-Notenbank im Jahr 1913 und dem vorausgegangenen Börsencrash des Jahres 1907 war JP Morgan maßgeblich involviert.

Denkbar wäre daher, dass die Bank mit ihren enormen physischen Silber-Beständen Engpässen bei der Auslieferung von physischem Silber vorbeugen will. Die folgende Abbildung zeigt den Anstieg der physischen Silberbestände in den Tresoren der Bank seit dem Jahr 2012.

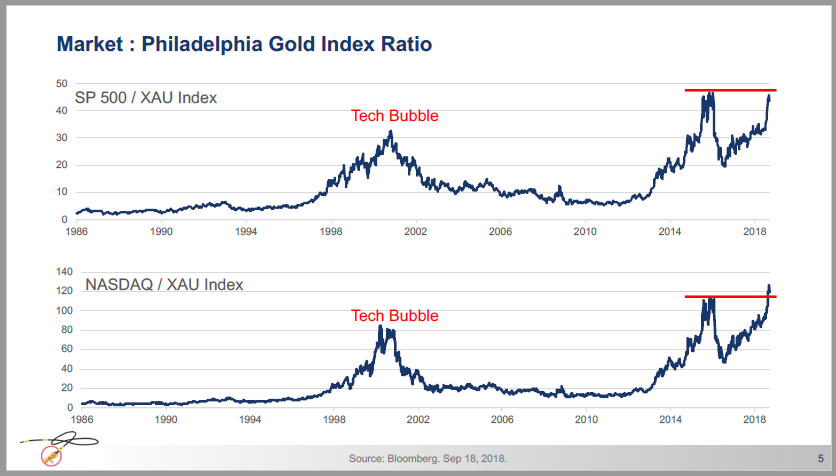

Gleichzeitig ist im Herbst 2018 eine geradezu groteske Unterbewertung des gesamten Edelmetall- und Minensektors in Relation zu den Aktienmärkten festzustellen. Deutlich wird dies in den beiden folgenden Abbildungen:

In Relation zum breiten Aktienmarkt waren die Minenwerte in den vergangenen Jahrzehnten nur einmal so preiswert wie heute. Und zwar auf dem Tiefpunkt einer rund 20 Jahre währenden Minenbaisse zur Jahrtausendwende. Seinerzeit notierte der Goldpreis bei rund 250 US-Dollar je Unze. Was folgte, war eine jahrelange Aufwärtsbewegung, die den Goldpreis in der Spitze bis auf 1.900 US-Dollar je Unze im Sommer 2011 führte. Heute ist die Ausgangslage wieder so ähnlich. Achten Sie auf die beiden grünen Markierungen in der folgenden Abbildung.

Interessant ist in diesem Zusammenhang auch der direkte Vergleich des Goldminen-Index XAU mit dem S&P 500 und der US-Technologiebörse NASDAQ. Die folgende Abbildung zeigt die Unterbewertung des breit gefassten Minenindex in Relation zu den beiden US-amerikanischen Aktien-Flaggschiffen.

Grafik: Goldminen SPX und NASDAQ Vergleich

Quelle: McEwen Mining

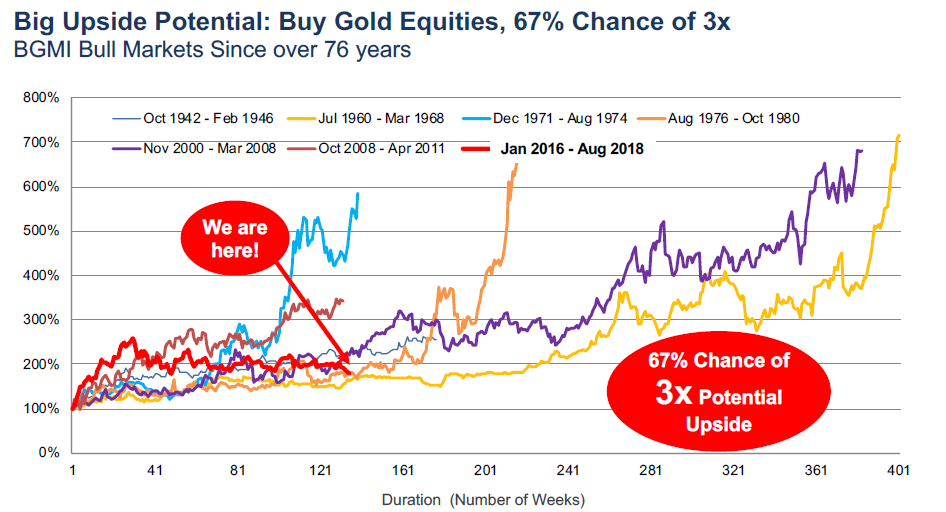

Wie die kommenden Jahre im Minensektor verlaufen könnten, das lässt die folgende Grafik erahnen: Die Abbildung zeigt, wie sich Bullenmärkte bei den Minenwerten in den vergangenen Jahrzehnten entwickelt haben. Die rote Linie bildet den Verlauf der Minenaktien seit dem Start des jüngsten Bullenmarktes der Edelmetall-Aktien Anfang 2016 ab. Statistisch gesehen ist die Chance demnach groß, dass der gesamte Sektor nunmehr für einige Jahre aufwärts tendieren wird.

Quelle: McEwen Mining

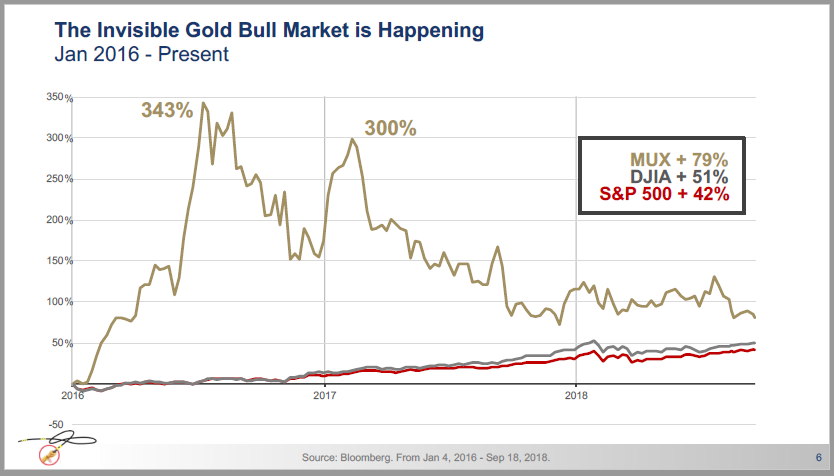

Interessant ist an dieser Stelle, dass ausgewählte Minenaktien bereits seit Anfang 2016 deutlich besser abschneiden, als die medial gefeierten großen Indizes wie der Dow Jones oder der S&P 500. Diesen „unsichtbaren Bullenmarkt“ zeigt die folgende Grafik am Beispiel der Aktie von McEwen Mining (MUX).

Quelle: McEwen Mining

Fazit und Empfehlung:

Die historischen Short-Positionen auf den Edelmetall-Papiermärkten sollten in nicht allzu ferner Zukunft zu einem Ereignis führen, das den Erwartungen der Masse diametral zuwiderläuft: Während „Hinz und Kunz“ auf weiter fallende Gold- und Silberpreise spekuliert, sind längst die Zutaten angerichtet für einen „Short-Squeeze“ der in die Geschichtsbücher eingehen dürfte.

Wichtig ist dabei der folgende Aspekt: Wenn die Commercials erstmals seit der Kapitulation im Edelmetall-Sektor zur Jahrtausendwende nach einem 20 Jahre währenden Bärenmarkt wieder auf der Long-Seite stehen, dann sollte man mittelfristig nicht von einer „normalen“ technischen Gegenbewegung im Edelmetall-Sektor ausgehen. Zu erwarten ist vielmehr der Startschuss für eine mehrjährige Aufwärtsbewegung, sobald die Stimmung im Edelmetall-Sektor nachhaltig dreht.

Anleger, die im Herbst 2018 bei anhaltender "Totengräberstimmung" jede Kursschwäche bei Gold, Silber und den Minenaktien „kalt lächelnd“ für weitere Zukäufe nutzen, werden daher mit hoher Wahrscheinlichkeit zu den Gewinnern der kommenden Jahre gehören.

Wie an der Börse üblich, kann das alles noch etwas dauern, doch eine einfache Rechnung relativiert auch eine längere Warteperiode:

Wer heute in ausgewählte Goldminen-Aktien investiert und dabei mit einer Verfünf- oder Verzehnfachung des eingesetzten Kapitals innerhalb der kommenden fünf Jahre kalkuliert, was nach aller Erfahrung noch konservativ geschätzt ist, der kann damit eine Rendite erwirtschaften, die in der Vergangenheit mit kaum einer anderen Anlage erzielt wurde – mit Ausnahme der Bitcoins, deren Hype jedoch längst wieder in sich zusammengefallen ist.

In den vergangenen Jahren starteten Aufwärtsbewegungen bei Gold, Silber und den Minenaktien übrigens mehrfach um die Zeit der Münchner Edelmetall-Messe herum. In diesem Jahr findet die Veranstaltung vom 9. bis 10. November 2018 statt.

Anleger, die noch Minenwerte oder physische Bestände zu Ausverkaufspreisen einsammeln wollen, könnten dies bei ihren Planungen berücksichtigen.

Anmeldemöglichkeit (1): Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2): Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs, einem Service der BörseGo AG. Weitere Informationen finden Sie unter www.antizyklischer-boersenbrief.de

da genügt eigentlich ein Blick auf den Chart::))

Ich lese ihre Artikel und ihren Börsenbrief immer mit großem Interesse. Aber wie kommen Sie darauf, dass 2016 ein Bullenmarkt gestartet wurde?? Das war mal eine Möglichkeit, aber dazu ist der HUI einfach zu tief gefallen die vergangenen 2-3 Monate. Per Definition liegt weiterhin ein übergeordneter Bärenmarkt vor und in den letzten 2 Jahre bestenfalls eine Bodenbildung. Also können Sie kaum einen Verlaufsvergleich starten mit anderen Bullenmärkten. Erstmal muss einer starten und DANN kann man vergleichen. Kann sich also noch ein paar Jährchen hinziehen. LEIDER

der HUI steht so tief das man nit sicht auf 2-3 Jahre getrost kaufen kann. ... auch wieder sehr positiver Verlauf von Gold gestern...gegen die Drückerei und schwachen Euro über 1190$ ..sehr schön

Erst schreibt Oliver Baron einen meisterhaften Artikel, der Andy einfach im Herbst stehen lässt, dann kommt wieder ein typischer goldbug Arikel in gewohnter Manier.

Mensch Andy, antizyklisch ist bei Dir wirklich ein Etiketten-Schwindel.

Provider sind aktuell antizyklisch, auch steel…

Man könnte eine Wette machen, entweder Bier oder Vodafone ab Montag und dann sehen wir mal in 2-3 Jahren.

Na also, da kommen goldene Zeiten auf uns zu. A. H. ist Optimist und weg von der Apokalypse. Also, so long.

Kurzfristig, bis Ende 2018, bin ich optimistisch und rechne mit höheren Goldpreisen, da ich davon ausgehe, dass der US-Aktienmarkt kurz vor einer Korrektur steht. Das dürfte eine Trendwende bei Gold auslösen. Bei einem Kursrückgang des Aktienmarktes wird zwar auch Gold zuerst negativ reagieren. Diese Phase wird aber wohl nur kurz sein. Ich hoffe, dass Gold am Jahresende über der Marke von USD 1'400 per Unze schliesst. Im Zeitraum von drei bis fünf Jahren erwarte ich einen Kursanstieg bei Gold auf mindestens USD 2'500 per Unze.

Die Minenwerte sind aktuell so stark unterbewertet wie in den späten 90er-Jahren des vorigen Jahrtausends, als der Goldpreis um USD 250 per Unze notierte. Bei einem Chartvergleich der Minenindizes XAU und HUI mit dem Goldpreis befinden wir uns auf einem 20-Jahre-Tief. Jedermann, der mit dem nötigen Risikoappetit heute Gold- und Silberminen kauft, dürfte in den kommenden fünf Jahren eine der besten Anlagen besitzen. Die Blue Chips sollten ihren Wert verdreifachen können, die meisten der mittelgrossen Gesellschaften verfünffachen und etliche der kleinen Gesellschaften sogar verzehnfachen.

2011 war das Hoch im Bullenmarkt, nun sind wir in der gleichen Situation wie zwischen 1980 und 2000. Die ersten 7 Jahre liegen hinter uns. Aber auch zwischen 1980 und 2000 gab es im XAU Kursbewegungen von über 100%. Wenn ein Index über 2 Jahre abwärts läuft und fast 50 % verloren hat, ist das ein Bullenmarkt?

Kann es sein, dass ich einen ähnlichen Artikel bereits letztes Jahr um diese Zeit von Ihnen gelesen habe, Herr Hose?

Der wahre Mr. Goldfinger der Gegenwart ist der schweizer Vermögensverwalter Egon von Greyerz. Man darf natürlich gerne über Herr v. Greyerz milde lächeln, wie dies ganz sicher das in Ehren ergraute Orakel von Omaha, Mr. Buffett tun wird. Wer die Beiträge von v. Greyerz studiert, kann allerdings auch zur Erkenntnis gelangen, daß dieser Mann am Ende wohl mit seinen mega-düsteren Prognosen Recht bekommen wird, sein Kardinalfehler seit Lehman ist lediglich die genaue zeitliche Prognose, das schaffen nur die Jungs mit der Kristallkugel. In seinem aktuellen Kommentar bringt v. Greyerz jedoch u.a. einen sehr interessanten Vergleich zwischen Amazon und dem XAU-Index, sehr lesenswert.

https://goldswitzerland.com/de/physisches-gold-als-schuldpfand-fordern-wer-seiner-bank-geld-leiht/