Helikoptergeld - Kann der Geldregen der Zentralbank funktionieren?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

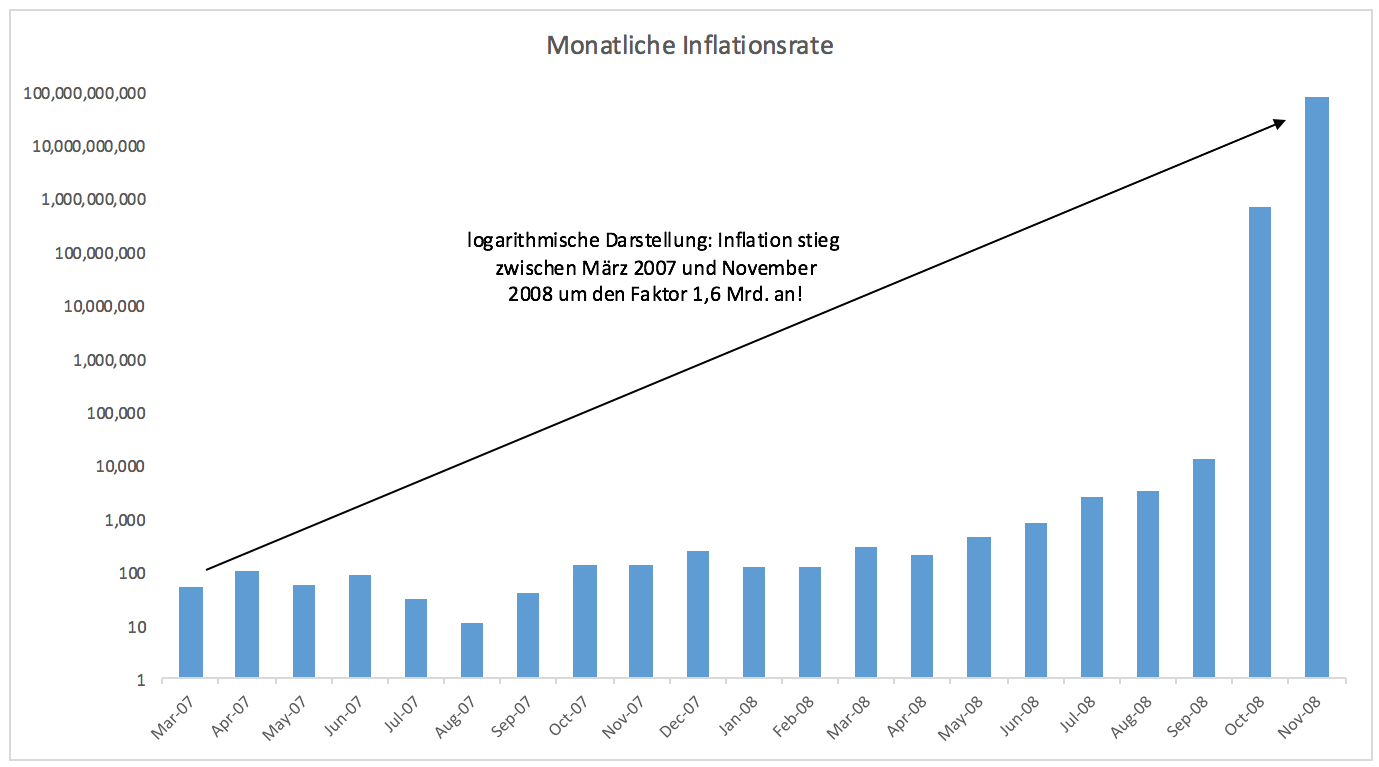

Mein Kollege Simon Hauser hat die Problematik von Helikoptergeld bereits aufgegriffen und viele wichtige Aspekte diskutiert. Die Erfahrungen mit Helikoptergeld sind relativ begrenzt. Viele denken dabei gleich an die Hyperinflation in Deutschland zwischen 1921 und 1924 oder an Simbabwe von 2007 bis 2008.

Der Fall Simbabwe ist deswegen so interessant, weil er sehr gut dokumentiert ist. Die Zentralbank erstellte ganz normal ihren üblichen Jahresbericht und berichtet darin recht trocken über die Vorkommnisse. So wird etwa festgestellt, dass die Einkünfte der Regierung mit 14,96 Trilliarden (eine Trilliarde = eine 1 mit 21 Nullen) Simbabwe Dollar über dem revidierten Ziel von 30 Trillionen (eine Trillion = eine 1 mit 18 Nullen) lag.

Der Grund für diese absurden Werte ist in der Geldpolitik zu finden. Das Geldmengenwachstum stieg von 81.000 Prozent im Januar auf 431 Trillionen im Dezember 2008 an. Die Werte sind aufgrund dieser enormen Geldmengenvermehrung mit Vorsicht zu genießen. Ein Tag mehr oder weniger mit Millioneninflation kann schnell viele Nullen anhängen. Vermutlich weiß keiner trotz der modernen Dokumentation, wie viel Geld zum Schluss wirklich im Umlauf war.

Mir ist ohnehin absolut rätselhaft, wie sich eine so hohe Inflation rein praktisch bewerkstelligen lässt. Beträgt die Inflation tausende Prozent pro Monat, dann kann die Zentralbank ja schon aus rein praktischen Gesichtspunkten gar nicht so schnell neue Geldscheine drucken wie benötigt werden. Alle paar Tage mussten an die Geldscheine ja wieder Nullen angefügt werden...

Wie dem auch sei, Simbabwe wird es bei uns wohl nicht geben. Das Geldmengenwachstum hält sich in der westlichen Welt im mittleren einstelligen Bereich in moderaten Sphären. Hyperinflation muss man nicht befürchten, trotz der extrem expansiven Geldpolitik. Die lockere Geldpolitik in den USA, der Eurozone, der Schweiz, Schweden, Dänemark und Japan hat bisher nicht zu einem Anstieg der Inflation geführt, jedenfalls gemessen an den Verbraucherpreisen. Nach dem Beginn des ersten Anleihenkaufprogramms der US-Notenbank hieß es zwar, dass die Inflation kommt, doch sie kam nicht.

Vielen ist die ausgebliebene Inflation nach wie vor ein Rätsel. Im Nachhinein erscheint die Sache jedoch klar. Das Geld der Notenbanken kam niemals in der Realwirtschaft an. Das zusätzliche Geld wurde nicht in Anleihen geparkt, sondern in Aktien, Ramschanleihen und Immobilien. Die Preise dieser Anlageklassen stiegen. Eine erhöhte Nachfrage nach Gütern entstand daraus nicht.

Die QE-Programme sollten die Nachfrage eigentlich steigern, indem Assetpreise steigen und dadurch ein Vermögenseffekt entsteht. Wer Aktien besaß, wurde schnell reicher. Nachgefragt wurde deswegen trotzdem nicht mehr. Der Übertragungsmechanismus von Vermögenspreissteigerungen in reale Nachfrage nach Gütern fand niemals so statt wie gehofft.

Ohne zusätzliche Nachfrage kommt es auch nicht zu Inflation. Die Nachfrage blieb trotz des Vermögenseffekts aus, da die meisten Haushalte das Geld lieber sparten als ausgaben. Da viele Haushalte überschuldet waren und viele es auch nach wie vor sind, bleibt es auch dabei. Bevor die Schulden nicht abgebaut sind, kommt es zu keinem Nachfrageschub, der zur Inflation führt.

In den USA sind die Haushalte soweit saniert, dass sich die Nachfrage erholt. Der Gesundungsprozess hat fast ein Jahrzehnt in Anspruch genommen. In Europa sind wir noch mitten drin. Der EZB geht das nicht schnell genug, doch auch sie wird vorerst nicht zum Helikoptergeld greifen.

Sollte trotz aller Anstrengungen keine Inflation entstehen, dann kann sich das ändern. Durch die Überschuldung ist die Wirtschaft gelähmt. Läge die Inflation bei 3 % pro Jahr über einen Zeitraum von 10 Jahren, dann könnte sich die Verschuldung bei konstantem Schuldenbetrag automatisch um ein Viertel reduzieren. Dazu ein Beispiel: Die Wirtschaftsleistung der Eurozone liegt großzügig abgerundet bei 10 Billionen Euro. Beträgt die Inflation nun 3 % und gibt es sonst kein Wachstum, dann steigt das nominelle BIP innerhalb von 10 Jahren auf 13,4 Billionen. Lagen die Schulden zu Beginn der Periode bei 10 Billionen, was einer Verschuldung von 100 % entspricht und stehen die Schulden am Ende der Periode nach wie vor bei 10 Billionen, dann ist die Verschuldung auf 74 % gefallen (10 Billionen Schulden dividiert durch das neue BIP von 13,4 Billionen).

So sah der Plan für den Abbau der Schulden ursprünglich aus. Da die Inflation fehlt, geht der Plan nicht auf. Helikoptergeld kann den Plan wiederbeleben. Wird den Menschen Geld geschenkt, dann können sie mehr ausgeben, ohne neue Schulden aufnehmen zu müssen. Die Nachfrage steigt und folglich steigt auch die Inflation.

Das muss nicht in Hyperinflation enden. Würden die Notenbanken 1 % der Wirtschaftsleistung verschenken, dann würde der dadurch resultierende Nachfrageanstieg die Inflation zwischen 1 und 3 Prozentpunkte anheben. Das würde das Ziel der Entschuldung durch Inflation ermöglichen.

Praktisch gibt es jedoch viele Probleme. Geld wird nun einmal nicht verschenkt. Das ist ein rein psychologisches Problem. Wird mir heute Geld geschenkt, dann gehe ich davon aus, dass es früher oder später zurückgefordert wird, auch wenn das dem Gedanken des Geschenks widerspricht.

Das Geld könnte zukünftig über höhere Steuern wieder eingefordert werden. Wenn jeder diese Erwartung hat, dann wird das Geld gar nicht erst ausgegeben, sondern gespart, um die Rückforderung in der Zukunft zu begleichen. Es entsteht wieder keine Nachfrage.

Die Nachfrage entsteht dann, wenn jeder mit absoluter Sicherheit davon ausgehen kann, dass das Geld niemals zurückgefordert wird. Das dürfte dann nicht zu einem Sparreflex führen. Doch wenn von vornherein klar ist, dass das Geld nicht zurückgefordert wird, wie kann dann eine Notenbank glaubhaft Inflationskontrolle versichern?

Inflation kann nur kontrolliert werden, wenn die Notenbank sich das Recht vorbehält, Geld wieder abzuschöpfen. Das geht jedoch nicht, denn sonst wird das geschenkte Geld nicht ausgegeben. Das ist ein Dilemma, aus dem es keinen Ausweg gibt – theoretisch zumindest.

Die Argumentation basiert auf der Annahme eines rationalen Menschen. Diese Annahme dürfte grundlegend falsch sein. Nur ein kleiner Teil der Menschen wird diese rationalen Überlegungen durchführen. Die Mehrzahl an Konsumenten wird das Geld dankend annehmen und ins nächste Einkaufszentrum tragen. Helikoptergeld kann funktionieren.

Helikoptergeld würde vermutlich besser funktionieren als immer tiefere Zinsen. Es ermöglicht einen direkten Vermögenseffekt, der nicht in den Händen weniger landet, wie es aktuell der Fall ist. Der Durchschnittsbürger hat wenig vom steigenden Aktienmarkt. Helikoptergeld würde auch die Spekulationsblasen auf dem Anleihen-, Aktien- und Immobilienmarkt eindämmen. Nur weil jemand 1.000 Euro mehr hat, kauft er sich ja nicht gleich drei Häuser.

Für diese Überlegungen ist es nun zu spät. Die Spekulationsblasen sind schon da. Sie existieren allein aufgrund der lockeren Geldpolitik und nicht, weil eine wirtschaftlich begründete Nachfrage dahintersteht. Es handelt sich um Vermögenseffekte, aber keinen nachhaltigen Wohlstandseffekt. Die Wertsteigerungen sind mit einem Ende der Geldpolitik schnell wieder verloren.

So unpopulär es sein mag, Helikoptergeld wäre möglicherweise von Anfang an die bessere Alternative zu QE und Negativzinsen gewesen. Würde mir die Zentralbank heute 1.000 Euro schenken, dann würde ich das Geld vermutlich in Gold investieren, weil mein Vertrauen in Geldpolitik bestenfalls noch moderat ist. Vor einigen Jahren war das für viele noch anders. Jetzt Helikoptergeld einzuführen kann das Vertrauen endgültig zerstören, anstatt es wieder aufzubauen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Doris Day hatte vollkommen recht, als sie in «Que sera, sera» sang: «The future's not ours to see.» ...

– für viele von uns ist das eine unbefriedigende Vorstellung. Doch in Wirklichkeit ist das toll. Denn wenn unser Leben tatsächlich vorhersehbar und berechenbar wäre, würde das ja bedeuten, dass die Zukunft feststeht. Wenn aber die Zukunft feststeht, wo ist dann die Freiheit? Wo ist dann der Raum für Phantasie? Freiheit, Fortschritt und Innovation gibt es nur um den Preis der Unberechenbarkeit. Que sera, sera . .

http://www.nzz.ch/meinung/debatte/warum-unsere-zukunft-nicht-berechenbar-ist-1.18700849#kommentare

Man merkt, dass Sie Spekulant sind, Herr Schmale. Das ist nichts verwerfliches! Im Gegenteil, Spekulanten erfüllen wichtige Aufgaben, z.B. können sie Fehlentwicklungen frühzeitig aufdecken. Doch es ist eben alles Spekulation. Niemand weiß wie die zukünftige Entwicklung verlaufen wird, weil es unmöglich ist zukünftiges menschliches Verhalten vorauszusagen.

Sicher ist allerdings, das Geldmengenausweitung nur eine Illusion von Wohlstand herbeiführt, letztlich wird damit der Geldwert zerstört und mit ihm die Grundlage der Marktwirtschaft.

Kasnapoff hat das in seinem Beitrag vom 05.04.16 20:15 sehr gut beschrieben.

Ergänzend dazu: "Die Geldmengenvermehrung erhöht nicht die Ressourcen, mit denen sich neue Investitionen realisieren lassen. Im Gegenteil: Die inflationäre Wirkung, die mit einer Geldmengenvermehrung verbunden ist, entmutigt das Sparen und ermutigt das Konsumieren. Der Aufbau des Kapitalstocks fällt hinter seinen Möglichkeiten zurück. Die Volkswirtschaft betreibt Kapitalverzehr - und steht letztlich schlechter da, als wenn die Geldmenge nicht ausgeweitet worden wäre. - Es gibt jedoch noch weitere Probleme, die mit dem Helikopter-Geld verbunden sind. Sie sollen im Folgenden kurz angesprochen werden." http://www.goldseiten.de/artikel/280192--Helikopter-Euros-im-Anflug-.html

Grundsätzlich ist es erst einmal gut, wenn in Fachkreisen über solche Innovationen diskutiert wird. Es könnte ja passieren, dass die entscheidende Idee dabei jemanden einfällt. Mir ist zum Beispiel gar nicht klar, wie das oben erläuterte"...da die meisten Haushalte das Geld lieber sparten als ausgaben..." funktionieren sollte. Wie zum Geier kommt das Geld der EZB bei den meisten Haushalten an? Außerdem ist es irreführend, immer über "gedrucktes Geld" zu reden. Die Zukunft ist bargeldlos. Und Giralgeld kann man in geschlossenen bargeldlosen Systemen unbegrenzt umpumpen.

Wenn man es durch Gesetzgebung und Bilanzvorschriften schafft, vom konkreten Eigentum der Zahlen in den Konten zu abstrahieren, und stattdessen immer die Bank und die Banken alle zusammen als Ganzes zu sehen, dann stehen jeder verschenkten Million immer äquivalente Guthaben der Produzenten und Händler gegenüber (bei denen die Beschenkten das Geld ausgegeben haben). Bis auf einen überschaubaren Prozentsatz, der im System zwangsläufig verloren geht, z.B. durch Importeure, Diebstahl usw.

Ich sehe darin die Möglichkeiten, Renten und Soziale Zahlungen von der Statistik und der Demografie völlig abzukoppeln. Auftretende Schwierigkeiten müssen dann bearbeitet werden, wenn das System läuft. Nach meiner Vorstellung läuft es aber nur in einigermaßen disziplinierten Gesellschaften, also nicht in Griechenland und dergleichen. Interessant fände ich es auch, wenn die EZB in der Lage wäre, Gold aufzukaufen bzw. abzugeben, und auch äquivalente Sachen, etwa Lizenzen, Baurechte und dergleichen mehr. Ich könnte mir vorstellen, damit kann man die Geldmenge bei Inflationsgefahr auch steuern.

Ich muss nicht das Geringste vom Geldwesen verstehen, um zu begreifen, dass hier gehöriger Mist verzapft wird und dass derzeit die Reichen und Superreichen durch das viele gedruckte Geld noch reicher werden. Das ist ein Prinzip unseres Geldsystems, dass hundertausende Menschen nur noch dafür arbeiten, dass einige wenige davon profitieren, dass Firmen wie Google, Amazon und andere, die nur einen winzigen Stab an Mitarbeitern brauchen derartige Marktmacht haben, dass sie Millionen Arbeitsplätze vernichten und uns das noch als Fortschritt verkauft wird.

Das Märchen vom ewig wachsenden Wohnstand ist zu Ende! Seit 2008 stagniert alles, wird nur noch künstlich am Leben gehalten und da kann noch so viel Geld gedruckt werden, das ist systembedingt und darum wird der Big Crash an den Börsen noch kommen.

Der zentrale Fehler im Geldwesen ist unser gegenwärtiges Schuldgeldsystem. Deflation, also der Rückgang der Preise, wäre für den Verbraucher doch eine tolle Sache. Für die gleiche Menge Geld gäbe es immer mehr Güter. Soweit die Theorie. Das Schuldgeldsystem benötigt jedoch generell eine Ausweitung des Kredits, sonst droht ihm der Zusammenbruch. Das ist der wirkliche Grund, wieso Draghobert und Yellen die Deflation fürchten, wie der Teufel das Weihwasser und nun ist die Not bereits so groß, das die Zentralplaner ihr letztes Ass aus dem Ärmel ziehen, Helikoptergeld. Es gilt das Motto, in Gefahr und großer Not ist der Mittelweg der Tod. Also begehen die Zentralplaner via Helikoptergeld Selbstmord aus Angst vor dem Tod. Leider wird der Traum vom Helikoptergeld keinesfalls funktionieren, aber die Zentralplaner handeln nach der Devise, selig wer in Träumen stirbt.

Wäre durch profane Gelddruckerei eine echte Wohlstandsvermehrung machbar, dann hätten Draghi und Konsorten die meisten Probleme der Menschheit gelöst und die EZB-Gelddruckmaschine würde als eierlegende Wollmilchsau noch vor Einsteins Relativitätstheorie in den Geschichtsbüchern stehen. Ein Blick in die Vergangenheit genügt jedoch um die Idee Helikoptergeld schleunigst beiseite zu legen. Die Zerrüttung einer Währung hat noch immer ins Aus geführt, es gibt keine erfolgreichen Beispiele, nicht ein einziges.

Geld in Reinform ist ein Tauschmittel und sonst nichts, genau nichts. Als Tauschmittel wurde es einst erfunden um den Geschäftsleuten ein risikoloseres Reisen zu ermöglichen, sie mussten nicht mehr Gold und Silber mit sich führen. Das waren noch die Zeiten, als das Gewerbe der Geldverleiher nicht die Macht hatte, die Welt in den Abgrund zu stürzen. Außerdem mussten diese Herrschaften seinerzeit den Seiteneingang benutzen, wenn sie Gutbetuchten ihre Aufwartung machten.

Geld in Reinform, nichts als ein Tauschmittel, deshalb führt auch die exzessive Gelddruckerei nicht zu einem erhöhten Wohlstand der gesamten europäischen Volkswirtschaft. Aber die Gelddruckerei bereichert ein paar Wenige auf Kosten der Allgemeinheit, das ist der wirkliche Grund, weshalb die Zentralplaner bis zum bitteren Ende an ihrem Gelddruck-Vodoo festhalten.

Sollte Helikoptergeld tatsächlich durchgesetzt werden, dann könnte sich diese Entscheidung letztlich als Sargnagel für unser heutiges Geldsystem erweisen.

Da die Bundesregierung nicht mal bereit ist das Steuersystem zu reformieren, wird es in Deutschland niemals Geld geschenkt geben.. Oder aber die Steuern darauf wären höher als der Wert des Geldes...

Allein die Tatsache, dass zunehmend ernsthafter über so einen Schwachsinn diskutiert wird zeigt, wie kaputt das Weltfinanzsystem inzwischen tatsächlich ist. Die Mischpoke aus Politikern und Notenbankern begreift einfach nicht, dass wirklich NIEMAND mehr Vertrauen in diese Geldpolitik hat.