Heben Airline-Aktien 2023 endlich ab?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Deutsche Lufthansa AGKursstand: 9,773 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Air France-KLM S.A.Kursstand: 1,746 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Deutsche Lufthansa AG - WKN: 823212 - ISIN: DE0008232125 - Kurs: 9,773 € (XETRA)

- Air France-KLM S.A. - WKN: A3EJGH - ISIN: FR001400J770 - Kurs: 1,746 € (XETRA)

Während der Aktienmarkt in den vergangenen zwölf Monaten ungefähr stagnierte, legte der Kurs der Lufthansa um 40 % zu. Damit ging es der Lufthansa deutlich besser als anderen Airlines. Ryanair verlor knapp 10 %, AirFrance gut 10 %. Der US-Branchenindex gab ebenfalls 10 % nach.

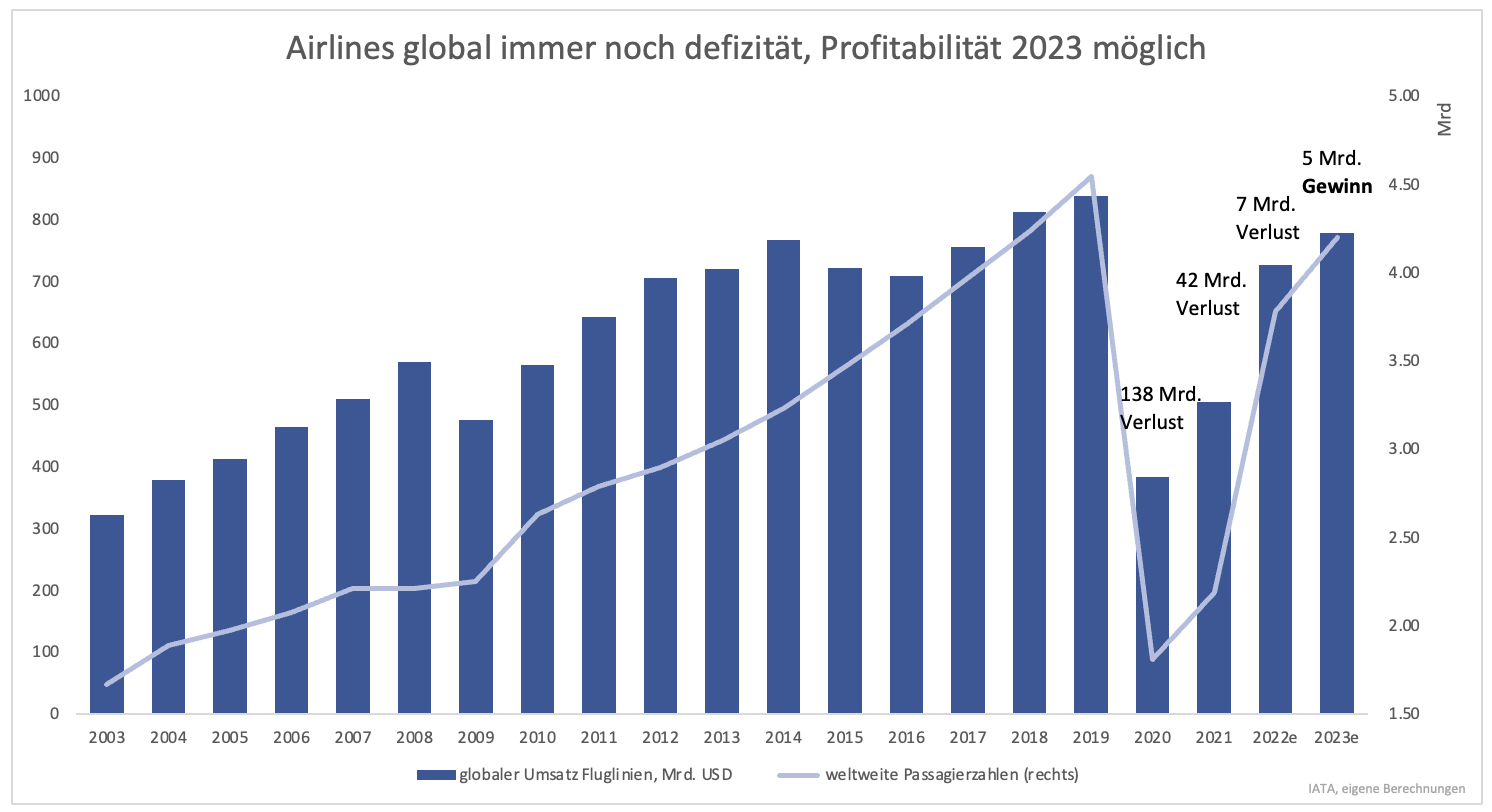

Der Ausblick für 2023 ist besser als der Verlauf 2022. Die International Air Transport Association (IATA) schätzt, dass 2022 noch ein Verlust von 7 Mrd. für die Industrie angefallen ist. Die Zahlen beziehen sich auf die globale Branche. Für 2023 wird ein Gewinn von 5 Mrd. erwartet (Grafik 1).

Die Passagierzahlen dürften das Vorkrisenniveau wieder knapp erreichen. Im Vergleich zu 2020 und 2021 dürfte 2023 sensationell verlaufen. Aus 138 Mrd. Verlust 2020 und 42 Mrd. Verlust 2021 wird immerhin wieder ein Gewinn. 5 Mrd. Gewinn für die globale Flugbranche ist dennoch nichts, was zum Feiern ermuntert.

Vor Pandemiebeginn lag der Jahresgewinn der Branche bei 30-35 Mrd. Dollar. Bis dahin ist es noch ein weiter Weg. Eigentlich ist es nahezu absurd, dass eine so zentrale Branche bereits vor der Krise so wenig Gewinn erwirtschaftete.

Der Gewinn ist vor allem in den USA und Teilen Europas konzentriert. Bereits 2022 hat sich der Gewinn von der Krise bei den größten Gesellschaften deutlich erholt, bleibt aber noch unter dem Vorkrisenniveau zurück (Grafik 2).

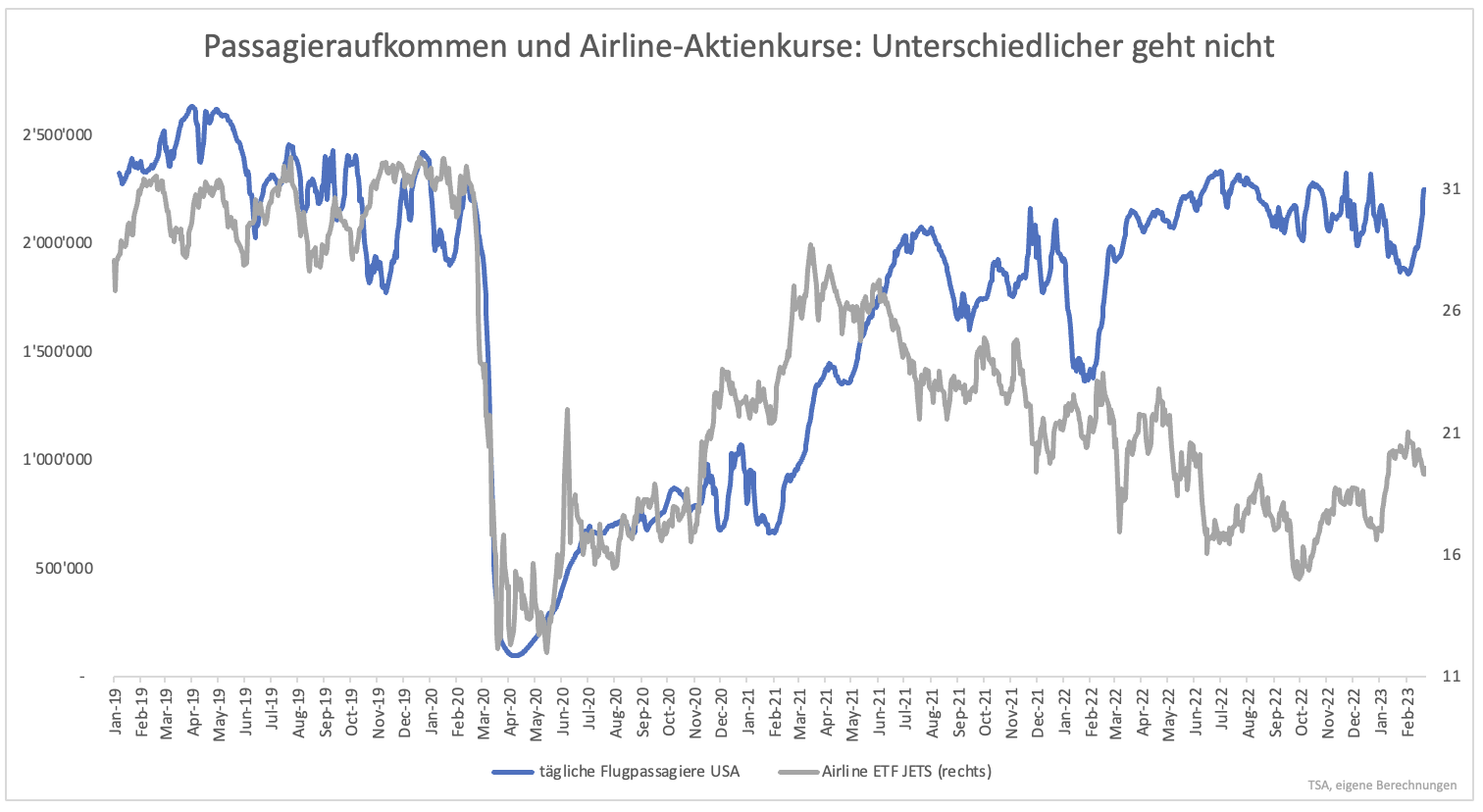

Eine Normalisierung der Gewinne ist greifbar. Bleibt 2023 eine Rezession aus, sollte das Vorkrisenniveau bei vielen Airlines wieder erreicht werden. In den Kursen spiegelt sich dies noch nicht vollständig wider. Obwohl in den USA wieder so viele Menschen fliegen wie vor der Krise, bleibt der Kurs des Branchen-ETFs zurück (Grafik 3).

Ein Grund dafür, dass die Kurse nicht wieder dort stehen, wo sie Ende 2019 standen, ist die Verwässerung. Kapitalerhöhungen haben die Aktienanzahl erhöht. Gemessen an der jüngsten Entwicklung und der Erwartung für 2023 dürfte der Kurs des ETFs allerdings bei 25 stehen.

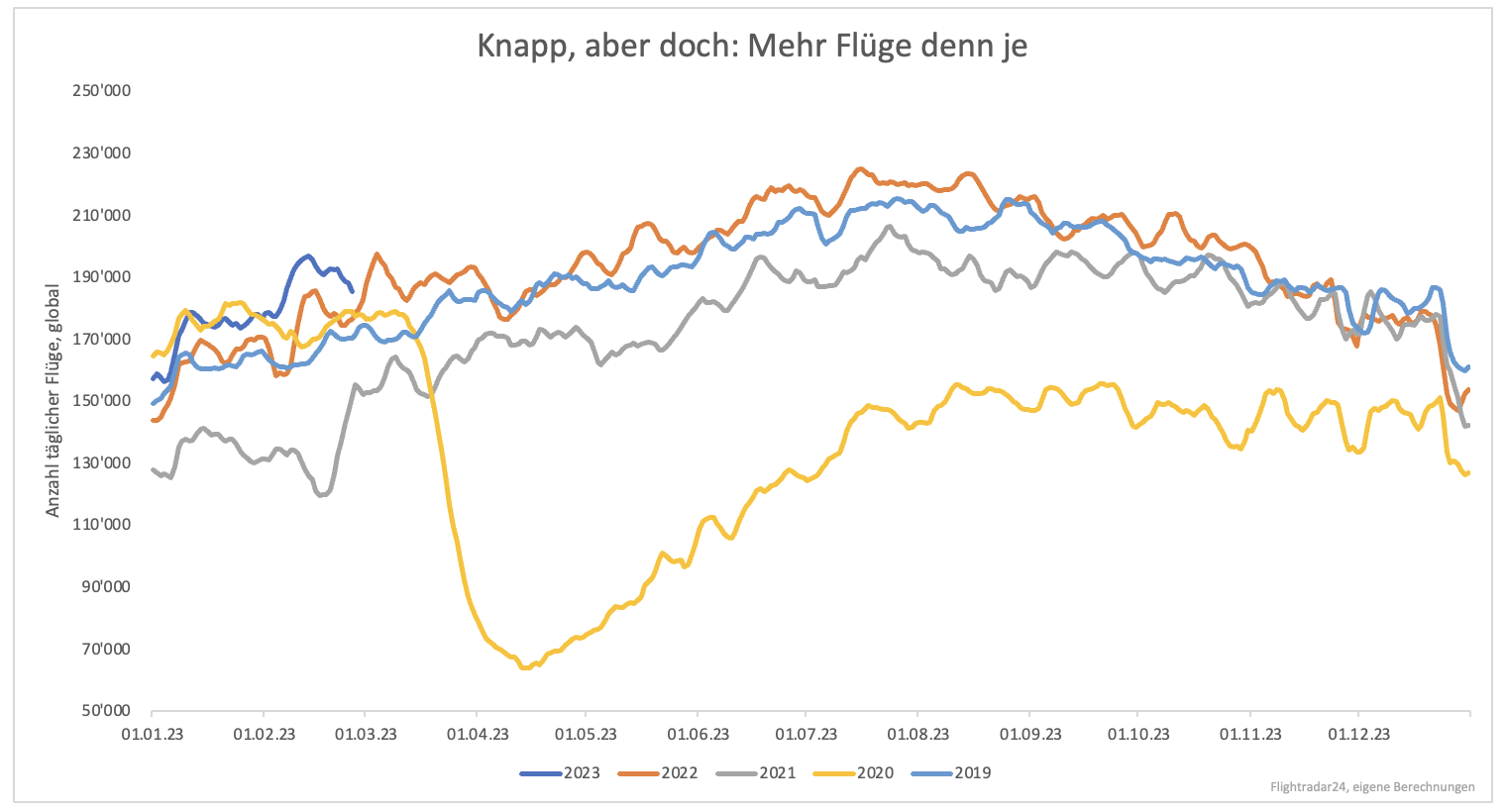

Dass er es nicht tut, hängt an Rezessionsängsten. Bisher haben sich diese Ängste in den Daten noch nicht bestätigt. Global wurde im Februar das bisherige Rekord-Flugaufkommen aus den Vorjahren übertroffen (Grafik 4). Mehr Flüge als vor der Krise bedeutet nicht unbedingt mehr Passagiere und Gewinn. Es kommt auf die Flugzeuggröße und Auslastung an. Hier besteht noch etwas Aufholbedarf.

Dennoch: 2023 wird das Vorkrisenniveau aller Wahrscheinlichkeit nach erreicht. Trotz Kapitalerhöhungen und höherer Schuldenlast sind Airlines tiefer bewertet als vor Pandemiebeginn. Solange Rezessionsängste auf den Kursen lasten, hilft das wenig. Verfliegen die Ängste erst, hat der Sektor gutes Potenzial.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.