HANG SENG: Gemischte Signale aus China – fundamental und charttechnisch

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

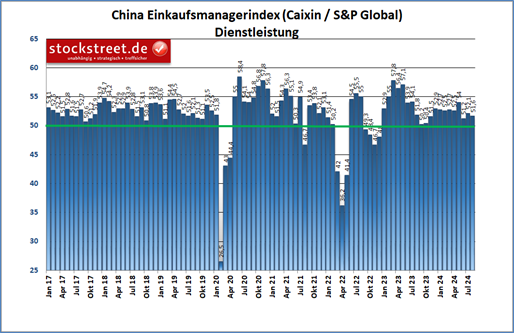

Nachdem der Einkaufsmanagerindex von Caixin/S&P Global im Juli auf 52,1 Punkte zulegen konnte, von 51,2 im Juni, hat er für August auf 51,6 Zähler nachgegeben. Analysten hatten einen geringeren Rückgang auf 51,9 erwartet.

Das klingt zwar zunächst nach einer eher schlechten Nachricht, schaut man aber auf die Grafik, stellt man fest, dass der chinesische Service-Sektor immer noch solide wächst und das Stimmungsbarometer bereits seit 20 Monaten in Folge Wachstum signalisiert. Insofern kann man den aktuellen Rückgang als "Schwankung im positiven Bereich" werten.

Hinweis: Dieser Beitrag ist erstmals am 4.9. im Newsletter "Börse Intern" von Stockstreet erschienen. Möchtest auch Du diese Infos bereits am Vorabend, direkt nach Börsenschluss und bequem in Dein Postfach? Dann geht es hier zur Anmeldung.

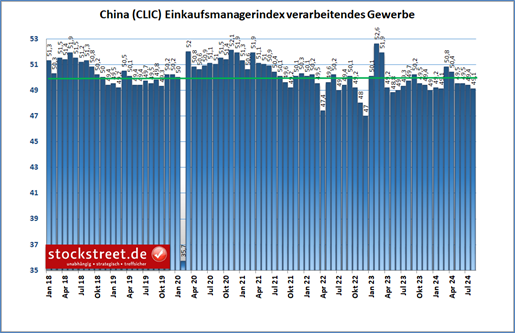

Hinzu kommt die positive Meldung vom Montag, dass auch die Industrie des Landes wieder zulegen kann. Dank neuer Aufträge legte der Caixin/S&P-Einkaufsmanagerindex für das verarbeitende Gewerbe im August auf 50,4 Punkte zu, von 49,8 im Vormonat. Und er übertraf damit die durchschnittliche Analystenprognose von 50,0.

Beim Blick auf diese Grafik kann man zwar nicht von kontinuierlichem Wachstum sprechen, doch immerhin kam bei diesem Stimmungsbarometer in fünf der vergangenen sieben Monate die Hoffnung auf Wachstum auf. Denn so oft notierte der Frühindikator auf oder oberhalb der Schwelle von 50 Punkten, ab der eine Expansion angezeigt wird. Und das ist durchaus auch ein positives Zeichen, angesichts der vielen Probleme, mit der China zu kämpfen hat, insbesondere der Immobilienkrise sowie einer hohen Jugendarbeitslosigkeit.

Allerdings zeichnet dieser Einkaufsmanagerindex, der hauptsächlich kleinere, exportorientierte Unternehmen umfasst, für August ein optimistischeres Bild als die offizielle Umfrage, die laut Daten vom vergangenen Samstag den vierten Rückgang der Produktionstätigkeit in Folge ergab – und das mit Tendenz nach unten. Zudem wurde mit dem Rückgang von 49,4 auf 49,1 Punkte auch die Durchschnitts-Erwartung von 49,5 verfehlt.

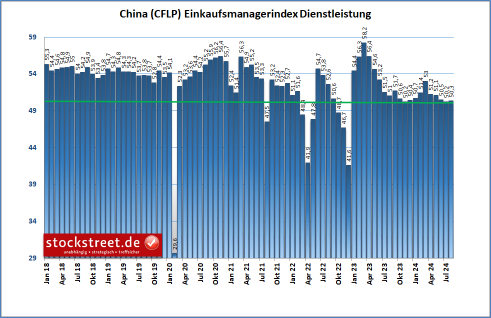

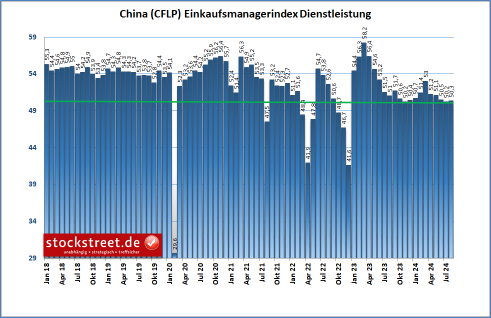

Zugleich stieg der offizielle Einkaufsmanagerindex für das nicht-verarbeitende Gewerbe (einschließlich Dienstleistungs- und Bausektor) aber von 50,2 im Juli auf 50,3 im August und lag damit über den Erwartungen (50,0).

Und der 20. Wert oberhalb der Wachstumsschwelle in Folge ist natürlich auch eine positive Nachricht.

Zwischenfazit

Wie in den USA und hierzulande, schlägt sich auch in China der Dienstleistungssektor besser als die Industrie. Letztere macht aber durchaus auch immer wieder Hoffnung auf Wachstum. Dennoch sind die fundamentalen Signale gemischt.

Wildes Auf und Ab am chinesischen Aktienmarkt

Und so verwundert es nicht, dass dies auch für die charttechnischen Signale am chinesischen Aktienmarkt gilt. Beim Hang Seng ließ sich in den vergangenen Monaten ein wildes Auf und Ab beobachten.

Nach einem Abwärtstrend, bei dem der Index mehr als 35 % verlor, kam es zu einer Gegenbewegung mit einer steilen Kursrally, die am Ende für ein Plus von fast 34 % sorgte. In der folgenden Korrektur verlor der Index fast 17 %, um anschließend um fast 11 % zu steigen. Versuchen wir mal, mit ein wenig Chartanalyse aus diesem wilden Auf und Ab schlau zu werden:

Nach einer sehr bullischen Erholung trübte sich das Chartbild wieder ein

Vielleicht erinnerst Du Dich noch – mit Blick auf den folgenden Chart des Hang Seng hatte ich am 23. Juli geschrieben, man solle auf das Hoch vom 13. März bei 17.191,90 Punkten achten. „Denn falls dieses unterschritten wird, trübt sich das Chartbild durch die Überschneidung der Wellen weiter ein“, hieß es dazu (siehe „Harris ersetzt Biden – Aktien profitieren, außer in China“).

Wie man im folgenden Chart sehen kann, wurde nicht nur dieses Hoch unterschritten, sondern auch das 61,8%-Fibonacci-Retracement bei 16.684,03 Punkten. Denn das Korrekturtief wurde erst am 5. August bei 16.414,56 Punkten erreicht.

Und vor diesem Hintergrund muss man nun die dynamische Kurserholung sehen.

Wieder eine starke Kurserholung nach herben Kursverlusten

Mit dieser konnten die Kurse um +10,95 % zulegen und damit mehr als 50 % der vorangegangenen Korrekturbewegung aufholen. Das ist angesichts der Aufwärtsdynamik durchaus beachtlich und bullisch.

Nach Kursverlusten, die sich im Korrekturtief auf fast -17 % summierten, war eine Kurserholung allerdings durchaus zu erwarten. Dass diese so dynamisch verlief und fast +11 % ausmachte, kam angesichts des eingetrübten Chartbildes etwas überraschend. Und daher stellt sich nun die Frage, ob es sich dabei um eine bloße Gegenbewegung auf die vorherigen Kursverluste handelt oder die starke Aufwärtsbewegung der erste Teil eines neuen Aufwärtstrends ist.

So ist die erneute starke Kurserholung zu werten

Da die Kurse an dem Kreuzwiderstand aus einer Abwärtstrendlinie (rot) und einer horizontalen Marke bei 18.226,28 Punkten (grün) am Freitag vergangener Woche abprallten (roter Pfeil) und recht dynamisch nachgaben, würde ich aktuell eher von einer Gegenbewegung und keinem neuen Aufwärtstrend ausgehen.

Wenn sich der Hang Seng aber schnell wieder dem jüngsten Erholungshoch nähert und der Kreuzwiderstand aus der Abwärtstrendlinie und der horizontalen Marke schon binnen kurzer Zeit ein zweites Mal attackiert wird, wäre dies bullisch zu werten.

Fazit

Würde ich nun mit entsprechenden Trades auf die bullischen (long) bzw. bärischen (short) Signale setzen? Nein! Denn grundsätzlich überwiegen derzeit die bärischen Signale. Daher sind Long-Trades aktuell keine Option. Dazu braucht es erst (wie beschrieben) neue bullische Signale. Aufgrund der schnellen Richtungswechsel und den dynamischen Kurserholungen erscheinen aber auch Short-Positionen derzeit wenig attraktiv, da man Gefahr läuft, bei einer erneuten Kurserholung schnell ins Minus zu geraten.

Schade, am 23. Juli sah ich durchaus Chancen für einen Long-Trade. Doch der Hang Seng ist danach unter wichtige Chartmarken geraten. Und aktuell sind die Signale so unklar – sowohl charttechnisch als auch fundamental –, dass der chinesische Markt derzeit keinen Trade wert ist.

Schließlich weiß niemand, wie stark oder schwach Chinas Wirtschaft derzeit ist und welche Probleme außerhalb des bereits Bekannten noch unter der Oberfläche schlummern. Ein Beispiel: Daten der chinesischen Zentralbank (PBOC) von Mitte August zufolge ging das Volumen neuer Yuan-Kredite chinesischer Geschäftsbanken im Juli im Vergleich zum Vormonat um fast 88 % (!) zurück und lag damit auf dem niedrigsten Wert seit fast 15 Jahren. Was ist da los? Ich kann es nicht einschätzen. Also: Finger weg!

Profitieren Sie von meinen Analysen und setzen Sie die Trading-Setups direkt bei JFD um.

Jetzt JFD-Konto eröffnen und 3 Monate kostenlosen Zugang zum Elliott-Wellen-Trading-Service sichern – inklusive Live-Trading, Setups & persönlicher Begleitung durch mich.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.