Goldman Sachs benennt Top Trades für 2016

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Investmentbank Goldman Sachs hat die nach ihrer Einschätzung aussichtsreichsten Tradingchancen für das Jahr 2016 vorgestellt. Nicht alles davon lässt sich von Privatanlegern leicht umsetzen. Aber einige der Ideen könnten auch private Trader bei ihren Entscheidungen inspirieren.

Top Trade Nr.1: Spekulation auf weitere Aufwertung des Dollars gegenüber Euro und Yen

Goldman Sachs rechnet damit, dass die Dollar-Stärke sich auch im Jahr 2016 fortsetzt und empfiehlt deshalb Short-Positionen beim Währungspaar EUR/USD und Long-Positionen bei USD/JPY. Als Begründung führt Goldman dabei die divergente Geldpolitik der Notenbanken an: Während EZB und japanische Notenbank ihre Geldpolitik weiter lockern dürfte, stehen die Zeichen in den USA auf Zinserhöhungen.

Top Trade Nr.2: Spekulation auf steigende Inflationserwartungen in den USA

Goldman Sachs geht davon aus, dass die Inflationserwartungen für die USA insgesamt zu niedrig sind und empfiehlt deshalb eine Long-Position bei inflationsindexierten US-Anleihen (TIPS) gegenüber normalen Staatsanleihen. Goldman verweist darauf, dass der Markt aktuell damit rechnet, dass das Zwei-Prozent-Inflationsziel der Fed erst im Jahr 2020 erreicht werden dürfte. Wegen der zu erwarteten Lohnsteigerungen und des sich abschwächenden Effekts niedriger Energiepreise rechnet Goldman mit einem schnelleren Anziehen der Teuerung. Diese Tradingidee dürfte für private Trader eher schwer umsetzbar sein, da passende Derivate auf dem deutschen Markt Mangelware sind.

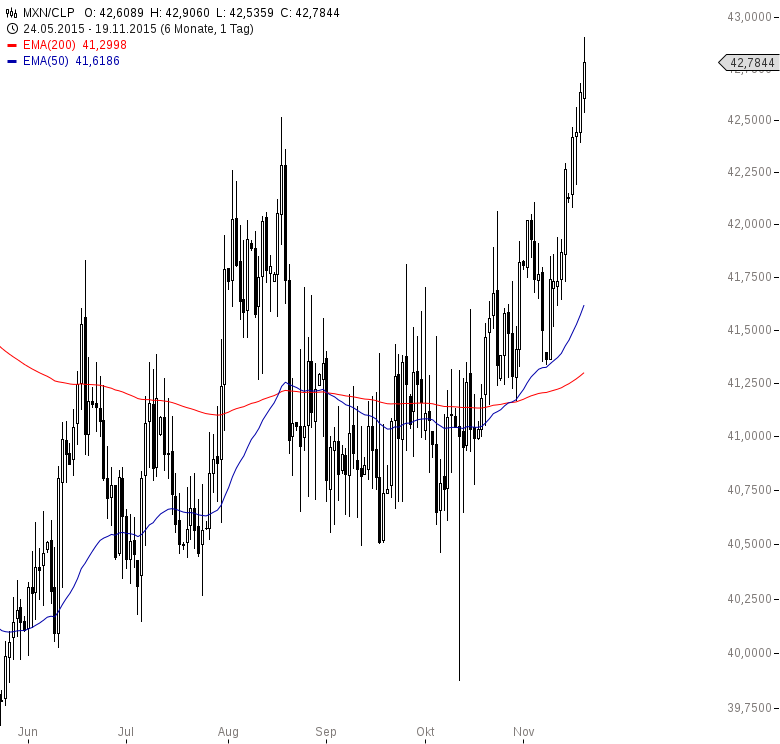

Top Trade Nr.3: Long MXN+RUB vs. ZAR+CLP

Die Schwellenländerwährungen wurden im Jahr 2015 stark abgestraft. Goldman Sachs verweist allerdings auf die Unterschiede zwischen den einzelnen Ländern und rechnet damit, dass sich mexikanischer Peso (MXN) und russischer Rubel (RUB) besser entwickeln dürften als südafrikanischer Rand (ZAR) und chilenischer Peso (CLP). Dafür sieht Goldman Sachs gleich verschiedene Gründe. Unter anderem rechnen die Investmentbanker damit, dass für die stark vom Ölpreis abhängigen Währungen das Schlimmste bereits vorüber sein dürfte, während bei Währungen mit starker Abhängigkeit von Industriemetallen weiteres Abwärtspotenzial droht.

Auch die dritte Tradingidee ist nicht einfach umzusetzen, da Goldman Sachs eine Long-Position in einem Währungskorb bestehend aus MXN und RUB gegenüber einer Short-Position in einem Währungskorb bestehend aus ZAR und CLP empfiehlt. Möglich für private Trader dürften aber Positionen gegenüber dem Euro sein, also eine Kombination aus Long-Positionen bei MXN/EUR und RUB/EUR sowie Short-Positionen bei ZAR/EUR und CLP/EUR.

Die folgenden beiden Charts zeigen exemplarisch die Outperformance des mexikanischen Peso gegenüber dem chilenischen Peso sowie gegenüber dem südafrikanischen Rand.

Top Trade Nr.4: Long Schwellenländer-Exporteure, Short Schwellenländer-Banken

Die Exportunternehmen in den Schwellenländern dürften sich nach Einschätzung von Goldman Sachs deutlich besser entwickeln als die Schwellenländer-Banken. Die Goldmänner empfehlen deshalb, in einem Index mit 48 Nicht-Rohstoff-Exporteuren (GSEMEXTD Index) eine Long-Position zu eröffnen und in einem Index mit 50 Schwellenländer-Banken (GSEMBNKS Index) auf Kursrückgänge zu setzen. Für deutsche Privatanleger ist diese Idee wegen fehlender Derivate kaum umsetzbar.

Top Trade Nr.5: Engerer Spread zwischen italienischen und deutschen Staatsanleihen

Die Geldpolitik der EZB und ein stärkeres Wachstum in Italien dürften laut Goldman Sachs dazu führen, dass sich der Spread zwischen längerfristigen italienischen und deutschen Staatsanleihen einengen dürfte. Goldman Sachs empfiehlt einen Trade mit Zinsswaps, der sich von Privatanlegern aber nicht umsetzen lässt. Beim Renditespread zwischen zehnjährigen italienischen Anleihen und Bundesanleihen erwartet Goldman Sachs einen Rückgang von zuletzt 105 auf 75 Basispunkte.

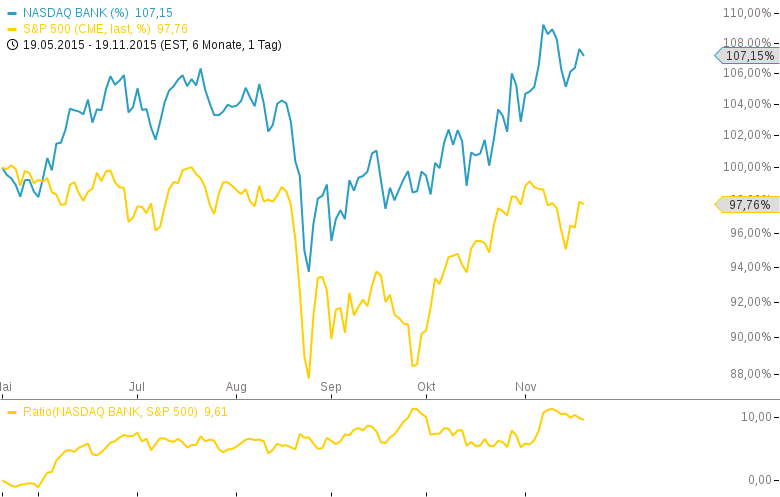

Top Trade Nr.6: Spekulation auf bessere Performance von US-Banken gegenüber dem Gesamtmarkt

Die Großbanken in den USA dürften sich nach Einschätzung von Goldman Sachs auch im kommenden Jahr besser entwickeln als der Gesamtmarkt. Bankaktien sind laut Goldman Sachs leicht prozyklisch und dürften stärker als andere Unternehmen von einer Fortsetzung des wirtschaftlichen Aufschwungs profitieren. Auch steigende Zinsen dürften sich positiv auf die Kreditinstitute auswirken. Außerdem sind die Geldhäuser nach Kurs-Gewinn-Verhältnis (KGV) und Kurs-Buchwert-Verhältnis (KBV) aktuell noch niedriger bewertet als der Gesamtmarkt. Goldman Sachs empfiehlt eine Long-Position in einem US-Banken-Index gegenüber einer Short-Position im S&P 500.

Wie der folgende Vergleichschart des Nasdaq Bank Index und des S&P 500 zeigt, konnten Bankaktien auch in den vergangenen sechs Monaten bereits besser abschneiden als der Gesamtmarkt.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

goldman sachs.. Haben die genug geld für die Strafen schon zur Seite gelegt?^^