Gold - Von Rekord zu Rekord

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Von Rekord zu Rekord

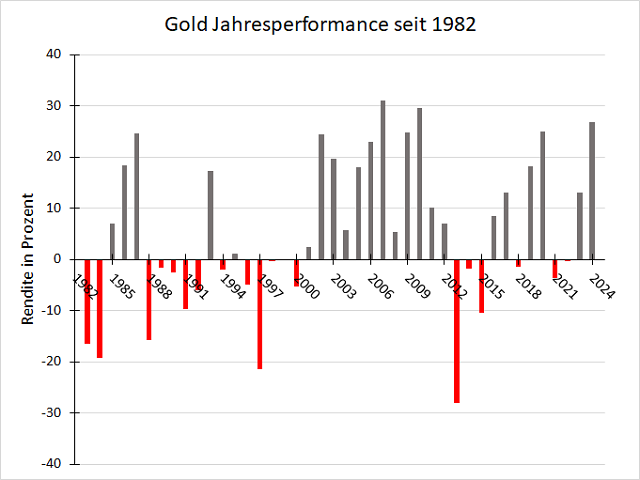

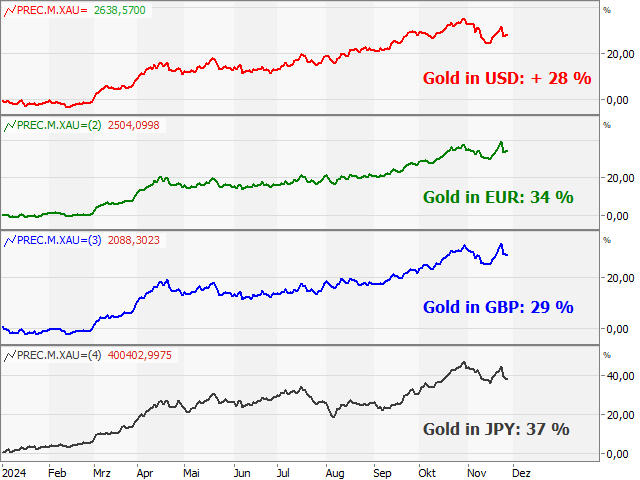

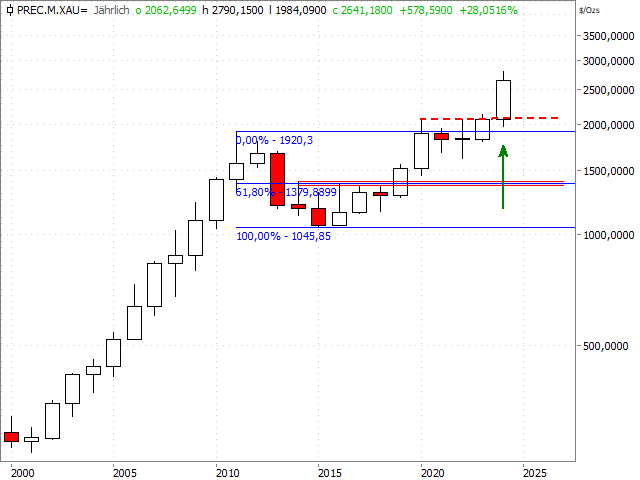

„Triple tops always break…“, die Umkehr der bekannten Tradingweisheit „triple bottoms never hold“ diente uns nicht nur als Vorjahresüberschrift, sondern lieferte dem Goldpreis auch eine perfekte Steilvorlage. So ist das Jahr 2024 mit einem Kursplus von 28 % bisher das beste seit 2010. Doch nicht nur aufgrund der überzeugenden Performance in diversen Währungen kann von einem „goldenen Champagnerjahrgang“ gesprochen werden. 40 neue Allzeithochs seit Januar (Stand: 27. November) sprechen für sich und dokumentieren einen absolut intakten Haussetrend. In dieses Bild passt die Monatsbetrachtung: Bisher konnte das Edelmetall in acht Monaten zulegen. Dem stehen lediglich drei Verlustmonate gegenüber – ebenfalls die Bilanz eines idealtypischen Bullenmarktes. Die sich rund um den Globus zuspitzende geopolitische Lage hat sicherlich zu dieser Entwicklung beigetragen, womit der Goldpreis seinem Ruf als Krisenstabilisator oder gar Krisenprofiteur wieder einmal gerecht wurde. Da uns die Krisen vermutlich auch in Zukunft nicht ausgehen werden, stellt die „Versicherungseigenschaft“ ein echtes Plus für Anlegerinnen und Anleger dar – gerade wenn im Portfoliokontext mal wieder „ein Platz zum Verstecken“ benötigt wird.

Gold (Annually)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

Wilde Rekordjagd – wenige, moderate Rückschläge

Dank der immer neuen Allzeithochs konnte der Goldpreis sein Rekordlevel bis auf 2.790 USD ausbauen. Unter Risikogesichtspunkten ist für Traderinnen und Trader aber auch die Analyse der „drawdowns“ – also der zwischenzeitlichen Rückschläge von einem markanten Hoch- bis zu einem wichtigen Tiefpunkt – sehr aufschlussreich. Zunächst kam es im zu Ende gehenden Jahr nur fünf Mal zu nennenswerten Kursrückgängen. Der größte „drawdown“ des Jahres 2024 vollzog sich erst jüngst von Ende Oktober bis Mitte November (- 9 %) und konnte bereits wieder deutlich eingedämmt werden. Letztlich dokumentiert auch die Risikoanalyse den lehrbuchmäßigen Haussetrend! „Alles was gut geht, wird im Nachhinein als Strategie erklärt!“ Dieses Zitat gilt dann vermutlich auch für die Strategie hinter unseren letztjährigen Prognosen. Wichtiger als die Rückspiegelbetrachtung ist aber logischerweise der Blick nach vorne in die „große Glaskugel“ des Jahres 2025. Otto von Bismarck bezeichnete einst „Politik als die Kunst des Möglichen“. Entsprechend können Charts als „Kunst des Wahrscheinlichen“ angesehen werden. Ist es „möglich“ oder gar „wahrscheinlich“, dass sich der Haussetrend der letzten Jahre fortsetzt?

Gold (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Jahreschart: Fixstern im TA-Universum

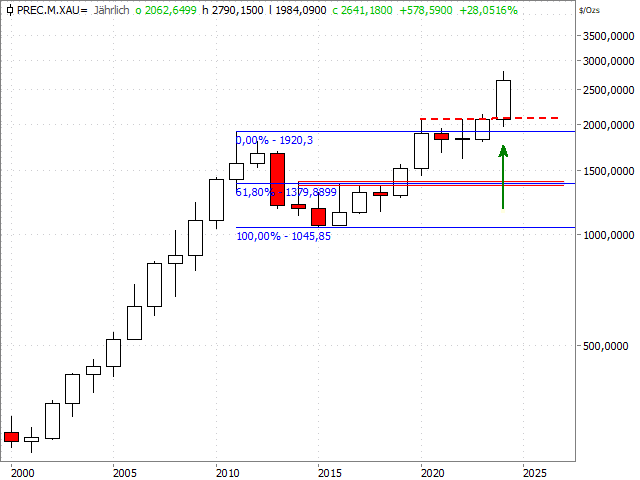

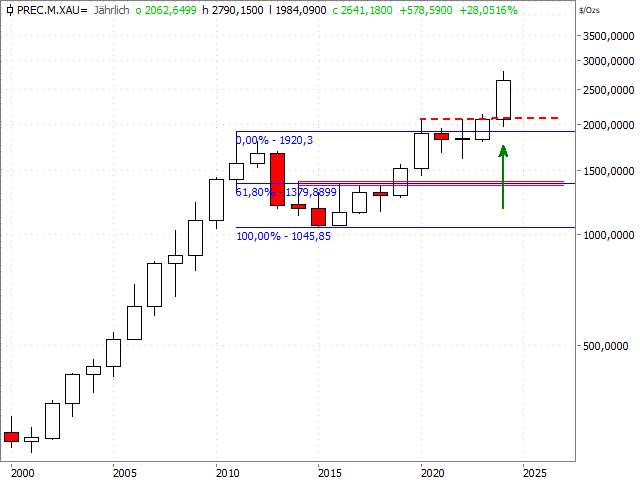

Im Folgenden wollen wir Ihnen, liebe Leserinnen und Leser, einen klaren, nachvollziehbaren Fahrplan für das kommende Jahr – inkl. möglicher Fixpunkte – an die Hand geben. Der alte Bergmannsspruch, wonach es „vor der Hacke dunkel ist“, trifft allerdings nirgends so sehr zu, wie auf der Edelmetall- und Rohstoffseite. Deshalb werden wir unsere Prognosen im Jahresverlauf 2025 immer wieder kritisch hinterfragen. Über eventuelle „Verzögerungen im Betriebsablauf“ oder gar Planabweichungen informieren wir Sie im „HSBC Daily Trading“. Es lohnt sich also, unseren Newsletter regelmäßig zu verfolgen – am besten täglich! Um Licht in das besagte Dunkel zu bringen, starten wir mit der Analyse des Jahrescharts des Goldpreises. Grundsätzlich möchten wir Ihnen langfristige Charts und hohe Zeitebenen wärmstens ans Herz legen. Abseits der hektischen Schwankungen im Tagesbereich lassen sich mit Hilfe hoher Zeiteinheiten oftmals die großen Trends identifizieren. Diese Feststellung sollten Sie als flammendes Plädoyer für den Nutzen langfristiger Chartbetrachtungen verstehen! Nach zwei roten Jahreskerzen 2021/22 folgten nun zwei „weiße“ Jahrespendants. Wichtiger als die „nackte“ Farbgebung, ist allerdings der höchste Jahresschlusskurs der Historie – übrigens zum zweiten Mal in Folge (siehe Chart)!

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Trend – Konsolidierung – neuer Trend

Der Vorjahresschlusskurs bei 2.063 USD hatte den netten Nebeneffekt, dass das Edelmetall – nach zuvor drei vergeblichen Anläufen – endlich den alten Rekordstand vom September 2011 bei 1.920 USD überwinden konnte. Mit dem Spurt über den Deckel der letzten Jahre bei 2.070/2.072 USD ließ der Goldpreis zügig einen weiteren Befreiungsschlag folgen. Der Wiedererkennungswert der angeführten Chartmarken ist hoch, sodass viele Anlegerinnen und Anleger an dieser Stelle ein „déjà-vu“ haben dürften. Gleiches gilt hoffentlich, für unsere letztjährige Erfolgsformel „12 + 12 = 24“. Diese stellt darüber hinaus eine lehrbuchmäßige Überleitung zur zeitlichen Dimension des Jahrescharts dar. Doch der Reihe nach: Grundsätzlich gehört es zu den absoluten Basisannahmen der Technischen Analyse, dass sich Trends und Konsolidierungen abwechseln. Im Umkehrschluss legen trendlose Phasen bzw. Verschnaufpausen oftmals den Grundstein für den nächsten Trendimpuls. Für diesen Zusammenhang gilt die Goldpreisentwicklung als absolutes Lehrbuchbeispiel, denn die Haussebewegung des Edelmetalls zu Beginn des Jahrtausends war eine der dynamischsten, die wir in unserer Investmentkarriere erleben durften – festzumachen an 12 weißen Jahreskerzen in Folge (siehe Chart).

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Höchster Jahresschlusskurs der Historie

Aber auch die ab 2012 folgende Konsolidierung war eine der heftigsten, die wir kennen. Eine der Schlüsselfragen war also, ob diese harte Geduldsprobe der letzten 12 Jahre den Grundstein für die nächste Trendbewegung legt. Dank der 2024 gesehenen Ausbrüche sowie der neuen Rekordstände ist diese Frage eindeutig zu bejahen. Dabei spielt die zeitliche Dimension auch 2025 eine entscheidende Rolle: Nach einer derart langgezogenen Konsolidierung trägt der folgende Trend hoffentlich länger als lediglich nur ein Jahr. Charttechnisch spielt dieser Annahme eine strategische Konsolidierungsformation in die Karten. So vollzieht sich die beschriebene Konsolidierung seit 2011 in Form einer riesigen „Untertassenformation“ (siehe Chart). Einziger Schönheitsfehler: Das durchaus sportliche Kursziel von 2.800 USD – abgeleitet aus der Tiefe des zwischenzeitlichen Einschnittes – hat der Goldpreis 2024 im Zeitraffer bereits abgearbeitet. Vor allem die zeitliche Dimension lässt auf „mehr“ hoffen. Zumindest signalisiert der zweite Rekordjahresschlusskurs in Serie, dass der zugrundeliegende Aufwärtstrend absolut intakt ist.

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Auch auf Quartalsbasis: Schlüsselzone 2.800 USD

Selten haben wir die höchste aller Zeitebenen so intensiv diskutiert. Allein daran können Sie erkennen, dass es sich beim Jahreschart des Goldpreises, weiterhin um einen der absoluten Schlüsselcharts handelt. Das Herunterbrechen der Zeitebene und die Analyse des Quartalscharts bringt weitere wertvolle Erkenntnisse. So sorgte der Ausbruch aus der seit 2020 bestehenden Schiebezone für den erwarteten Knalleffekt. Lohn der Mühen war eine absolute Bilderbuch-Performance – inkl. fünf weißer Quartalskerzen in Folge. Eine solche Gewinnserie ist gar nicht so selten. 2018 bis 2020 kam es bspw. zu neun weißen Quartalskerzen nacheinander. Ansonsten gab es vor allem in der ersten Dekade des neuen Jahrtausends noch längere Erfolgssträhnen. Die Goldpreisentwicklung des Jahres 2024 unterstreicht damit nochmals ein bekanntes Zitat von Leo Tolstoj: „alles nimmt ein gutes Ende für den, der warten kann!“ Neben dem erreichten Kursziel der langfristigen Untertassenformation liefert der Quartalschart noch zwei weitere wichtige Gründe für das jüngste Innehalten bei rund 2.800 USD. Die 261,8%-Fibonacci-Projektion der 2022-Korrektur (2.808 USD) bildet hier zusammen mit einer Trendlinie (akt. bei 2.815 USD), welche die Hochpunkte von 2014 und 2020 verbindet, eine markante Widerstandszone.

Gold (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

2.500 USD als strategische Absicherung

Für eine Wiederholung des jüngsten Champagnerjahrgangs bedarf es 2025 eines Spurts über den angeführten Kreuzwiderstand. Aber auch ohne ein solches Ausrufezeichen liefert der Quartalschart derzeit eine wichtige Hilfestellung: Bis Ende 2025 wird die beschriebene Trendlinie auf 3.025 USD ansteigen – ein Indiz, was im neuen Jahr möglich ist. Auf der Unterseite sticht dagegen das Cluster aus zwei unterschiedlichen Fibonacci-Projektionen (2.497/2.461 USD) ins Auge. Unter Risikogesichtspunkten definiert diese Zone ein sinnvolles Level, um den Stopp zur Gewinnsicherung für bestehende Engagements nachzuziehen. Auf Monatsbasis konnte der Goldpreis in zehn der letzten 14 Monate zulegen, was für einen starken, intakten Aufwärtstrend spricht, aber gleichzeitig eine Ermahnung im Sinne eines „vorsichtigen Kaufmanns“ darstellt, sich noch stärker als sonst mit dem Money Management auseinanderzusetzen. Das o. g. Fibonacci-Cluster wird in der tieferen Zeitebene durch verschiedene Hoch- und Tiefpunkte bei knapp 2.500 USD sowie durch den Point & Figure-Chart bestätigt. Für das „i-Tüpfelchen“ sorgt in diesem Kontext das Novembertief bei 2.537 USD. Diese Bastion ist deshalb als strategische Absicherung gegen eine Trendwende beim Goldpreis prädestiniert.

Gold (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Dieses Verhaltensmuster sollten Sie kennen!

Leider ist es derzeit eine größere Herausforderung, die nächsten Zielmarken auf der Oberseite zu bestimmen, als das Stop Loss-Level gen Süden zu definieren. Diese Schwierigkeit gilt auch für den Goldpreis in EUR – also aus Sicht eines heimischen Investors. Mit 2.604 EUR steht hier nicht nur ein neues Allzeithoch zu Buche, sondern das Edelmetall ist in den letzten 12 Monaten in eine völlig andere Dimension vorgestoßen. Dabei fällt die treppenartige Entwicklung ins Auge: Auf Konsolidierungen folgten im Jahresverlauf jeweils neue Kursschübe (siehe Chart). Aktuell bildet der Goldpreis auf EUR-Basis erneut eine Tradingrange zwischen 2.575 EUR und 2.407 EUR aus. Vor diesem Hintergrund würde ein Vorstoß in „uncharted territory“ – verbunden mit der Auflösung der o. g. Schiebezone – nochmals für ein prozyklisches Einstiegssignal bzw. ein kalkulatorisches Anschlusspotenzial von knapp 170 EUR sorgen. Andererseits bieten sich die Hochs von April/Juli bei 2.285/2.283 EUR – verstärkt durch die 38-Wochen-Linie (akt. bei 2.268 EUR) – als langfristiger Stopp zur Gewinnsicherung an, zumal der MACD auf einem historisch hohen Level notiert. Die Analyse des Goldpreises in EUR sorgt oftmals für einen zusätzlichen Erkenntnisgewinn. Deshalb lohnt sich dieser Perspektivwechsel auch unterjährig.

Gold in EUR (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold in EUR

Quelle: Refinitiv, tradesignal²

Saisonalität: Dürreperiode teilt zwei starke Phasen

Angelehnt an den US-Präsidentschaftszyklus untersuchen wir im nächsten Schritt den Einfluss des Faktors „Saisonalität“ auf die Goldpreisentwicklung. Die gute Nachricht vorweg: Die durchschnittliche Entwicklung aller US-Nachwahljahre seit 1973 zeichnet sich unter dem Strich durch einen deutlichen Kurszuwachs aus. Das saisonal günstige Umfeld schlägt sich auch in der Trefferquote nieder. Während der Goldpreis in acht von 13 Nachwahljahren zulegen konnte, musste das Edelmetall lediglich in fünf Fällen Kursverluste verkraften. Nach einem holprigen „Stotterstart“ ins US-Nachwahljahr möchten wir die starken Phasen von Ende Januar bis Anfang Juni sowie von Mitte August bis Ende Dezember hervorheben (siehe Chart). Der zweite Abschnitt deckt sich perfekt mit dem grundsätzlichen Ablaufmuster an den Edelmetallmärkten, wonach der Goldpreis in den letzten Monaten des Jahres von einem saisonalen Rückenwind profitiert. Die beiden zyklisch guten Phasen werden zwischendurch jedoch von einer saisonalen Dürreperiode im Hochsommer unterbrochen, wie sie sonst im 3. Quartal oft an den Aktienmärkten vorkommt. Im historischen Mittel kann der Goldpreis um knapp 7 % zulegen – ein Kursplus, welches sich nahezu in beiden saisonal starken Zeiträumen realisieren lässt (Fortsetzung morgen).

Gold (Daily)

Quelle: macrobond, HSBC² / 5-Jahreschart im Anhang

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.