Geraten die Zinserwartungen völlig außer Kontrolle?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

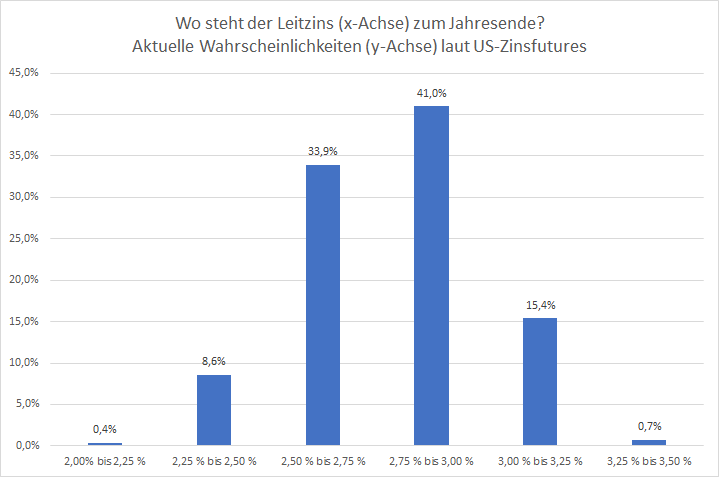

Wie das FedWatch Tool der US-Terminbörse CME zeigt, preisen die Zinsfutures inzwischen mit der höchsten Wahrscheinlichkeit einen Leitzins zwischen 2,75 Prozent und 3,00 Prozent zum Jahresende ein. Dies entspricht nach der bereits erfolgten Zinserhöhung im März zehn weiteren Zinsschritten um jeweils 0,25 Prozentpunkte. Da bis Jahresende nur noch sechs Zinsentscheide der Fed anstehen, würde dies vier "doppelten" Zinsschritten um jeweils 50 Basispunkte und zwei weiteren Zinsschritten um jeweils 25 Basispunkte entsprechen.

Verantwortlich für die explodierenden Zinserwartungen sind in erster Linie Aussagen des St. Louis Fed-Präsidenten James Bullard, der sich in dieser Woche mit Blick auf die hohe Inflation sogar auf eine Anhebung der Leitzinsen bis auf 3,5 Prozent bis Jahresende ausgesprochen hatte. Auch Zinserhöhungen von 75 Basispunkten sollten nicht ausgeschlossen werden, sagte Bullard, auch wenn Erhöhungen um mehr als 50 Basispunkte nicht sein "Basisszenario" seien.

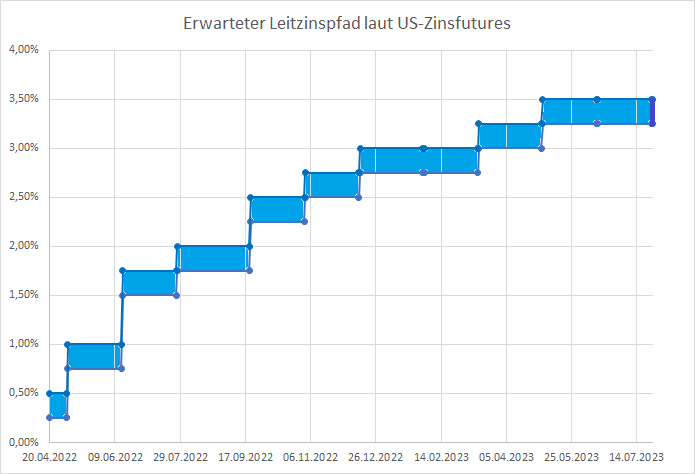

Die folgende Grafik zeigt den von den Zinsfutures derzeit eingepreisten Zinspfad. Für den Zinsentscheid am 15. Juni 2022 wird inzwischen sogar ein Zinsschritt um 75 Basispunkte eingepreist.

Nach den Aussagen von Bullard und anderen Entscheidungsträgern der US-Notenbank Fed kann man annehmen, das die zuletzt stark gestiegenen Zinserwartungen durchaus im Interesse der US-Notenbank sind. Denn durch die Andeutungen und Ankündigungen kann der Markt bereits an deutlich höhere Leitzinsen gewöhnt werden, ohne dass die US-Notenbank Fed bisher tatsächlich stark an der Zinsschraube drehen musste. Es kann durchaus sein, dass die jüngsten Aussagen von Mitgliedern des Offenmarktausschusses vor allem dazu dienen sollen, auszutesten, wie weit die Kapitalmärkte bereit sind, höhere Leitzinsen zu tolerieren.

Für die Aktienmärkte könnte das vorübergehend weiter ein eher unruhiges Fahrwasser bedeuten, solange der Markt an die stark steigenden Zinserhöhungen glaubt. Nachdem inzwischen die stark steigenden Zinsen eingepreist werden, könnte das Überraschungspotenzial dann allerdings im weiteren Jahresverlauf eher auf der Unterseite liegen, wenn die US-Notenbank die Zinsen dann doch nicht ganz so stark anhebt, wie dies aktuell erwartet wird.

Auch das längerfristige Zinsniveau ist zuletzt deutlich gestiegen. Die Rendite der zehnjährigen US-Staatsanleihe notiert aktuell bei rund 2,86 Prozent und damit ziemlich genau da, wo der Kapitalmarkt den Leitzins zum Jahresende erwartet. Sollten die Leitzinsen tatsächlich so stark steigen und die Zehn-Jahres-Rendite zum Jahresende auf dem aktuellen Niveau stehen, würde dies einer komplett flachen Zinsstrukturkurve entsprechen. Inzwischen sind zwar die Laufzeitbereiche ab zwei Jahren bereits sehr flach oder invertiert (was eine exzellente Rezessionswarnung darstellt), der kurzfristige Laufzeitenbereich zeigt allerdings keine Inversion.

Fazit: Die Zinserwartungen sind zuletzt rasant gestiegen, wofür allerdings vor allem die US-Notenbank selbst die Verantwortung trägt. Es ist durchaus möglich dass die Fed aktuell austestet, welche Zinserhöhungen dem Markt zuzumuten sind. Der tatsächliche Zinserhöhungspfad könnte im Jahresverlauf dann schwächer ausfallen als derzeit erwartet, was für den Aktienmarkt in den kommenden Monaten etwas Rückenwind oder zumindest etwas weniger Gegenwind bedeuten könnte.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.