Fed wird weich, aber reicht das für eine Aktien-Rally?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.821,84 Pkt (S&P)

Kurzfristig hat der Aktienmarkt nun Rückenwind, nicht nur aufgrund positiver Saisonalität (Jahresende und Zwischenwahljahr), sondern auch, weil der Leitzins nach der Erhöhung im November um weitere 0,75 Prozentpunkte deutlich langsamer steigen dürfte. Der Startschuss für die Jahresendrally könnte am vergangenen Freitag sogar bereits gefallen sein.

Anleger feiern die Aussicht auf kleinere Zinsschritte. Trotz enttäuschender Quartalszahlen von den US-Technologieriesen hält sich der Markt insgesamt sehr gut. Ob das gerechtfertigt ist, bleibt aus zwei Gründen abzuwarten. Einerseits steigt der Leitzins weiter, nur langsamer. Das ist keine Neuausrichtung in der Geldpolitik, lediglich eine Kalibrierung. Andererseits wirkt Geldpolitik mit Verzögerung und der Schaden ist bereits angerichtet.

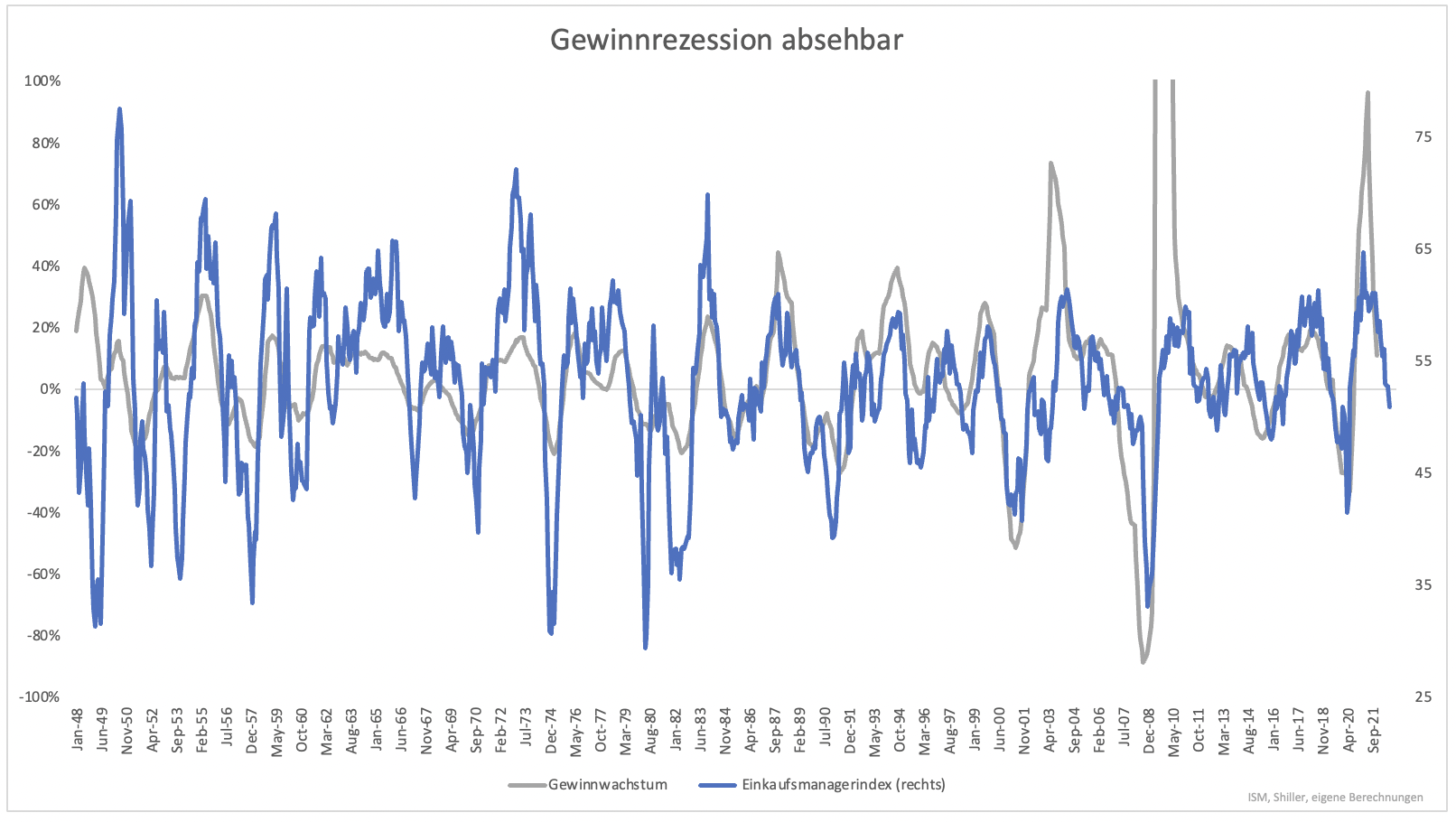

Unternehmensgewinne folgen der Konjunktur. Den Konjunkturzyklus kann man mit dem Einkaufsmanagerindex darstellen. Dieser läuft der Gewinnentwicklung von Unternehmen um wenige Monate voraus und man kann erkennen, dass das Gewinnwachstum gegen Jahresende in den negativen Bereich vordringen dürfte (Grafik 1).

Die US-Wirtschaft konnte im dritten Quartal wachsen. Das hat allerdings mehr technische Gründe. Im ersten Halbjahr schrumpfte die Wirtschaft aufgrund hoher Importe und eines Abbaus des Lagerbestandes. Beide Faktoren stützen nun das Wachstum im dritten Quartal. Wachstum im dritten Quartal ändert nichts am Ausblick. Die Wirtschaft kühlt ab und eine Rezession bleibt wahrscheinlich.

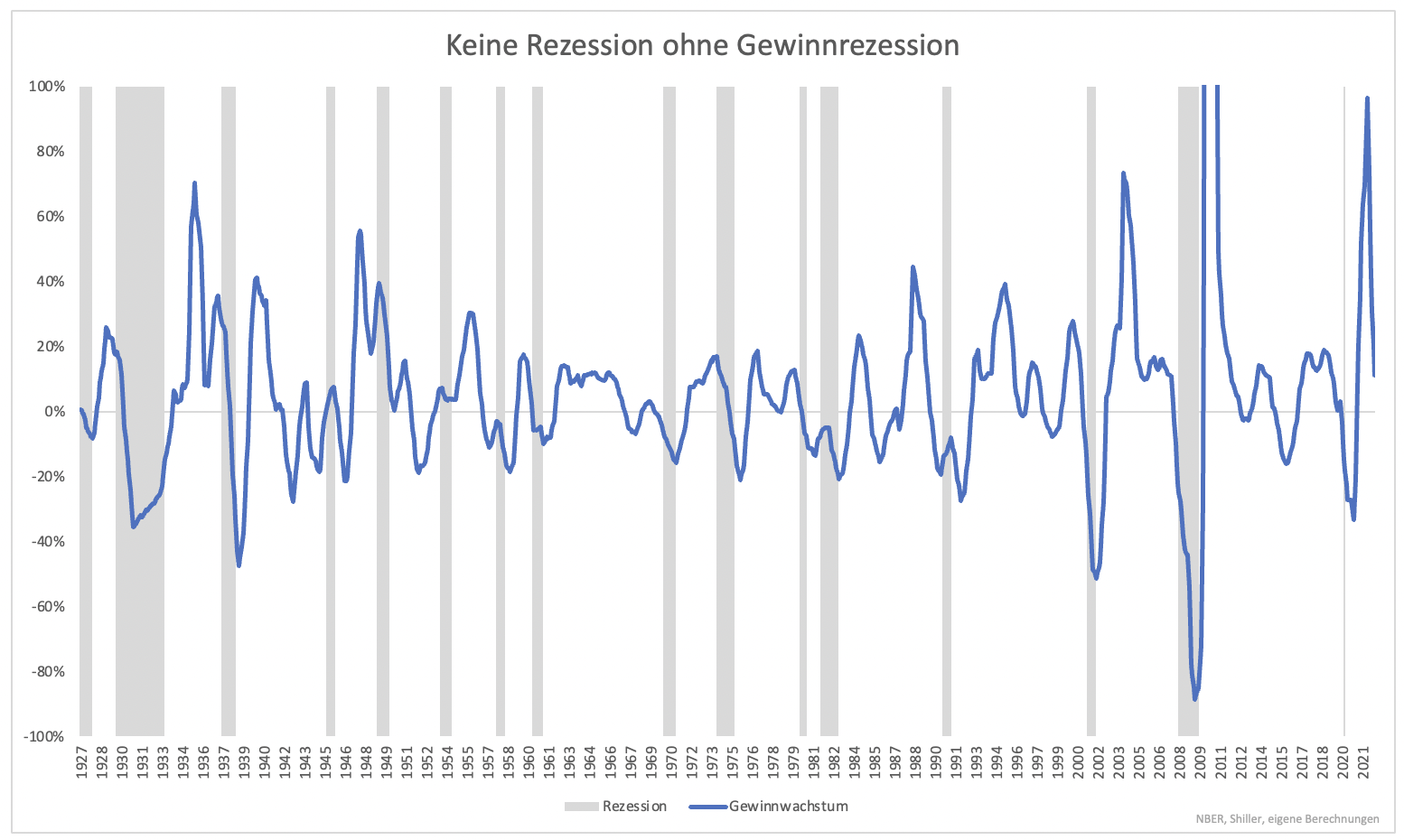

Die Rezession hat noch nicht begonnen. Im Frühjahr 2023 dürfte es soweit sein. Eine Rezession bedingt zwangsläufig Gewinnrückgänge bei Unternehmen. Eine Rezession ohne negatives Gewinnwachstum gab es in den vergangenen 100 Jahren lediglich Mitte der 50er Jahre (Grafik 2). Die Wahrscheinlichkeit, dass eine Rezession zu einem Gewinnrückgang von zumindest 20 % führt, ist hoch.

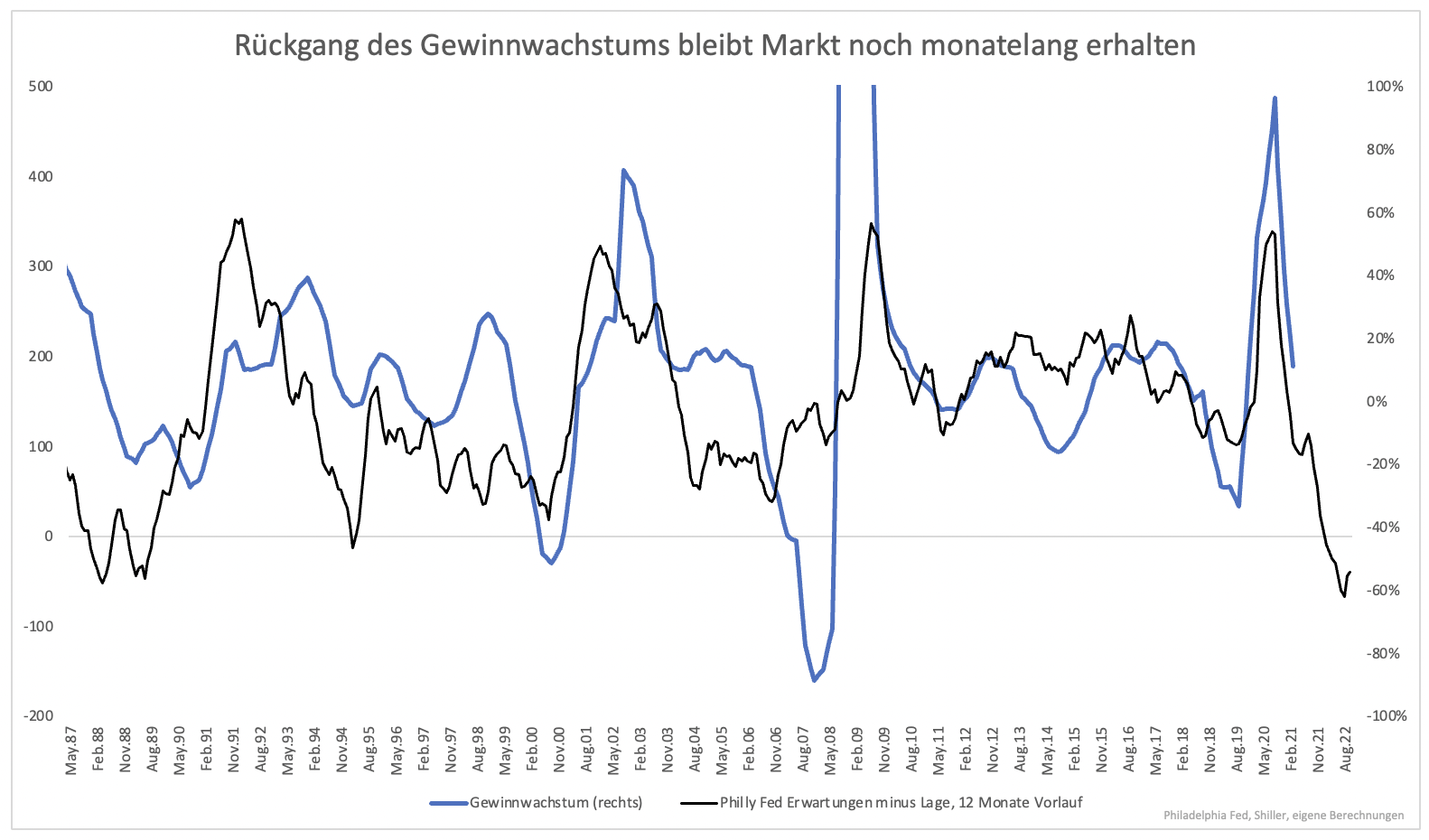

Die Gewinnrezession ist aller Voraussicht nach auch nicht in einem oder zwei Quartalen abgehandelt. Die Erwartungen von Unternehmen sind stark negativ und die Lagebeurteilung trübt sich ein. Die Differenz von Erwartungen und Lage zeigt, wohin das Gewinnwachstum tendiert (Grafik 3). Die Differenz läuft dem Gewinnwachstum um ungefähr ein Jahr voraus. Bis Ende 2023 müssen sich Anleger also auf Gewinnrückgänge einstellen.

Die nächsten Quartale bleiben für Anleger schwierig. Daran ändern auch kleinere Zinsschritte nichts. Der Schaden ist bereits angerichtet und die US-Notenbank hat bisher nicht vor, die Zinsen wieder zu senken.

Den Großteil der Aufmerksamkeit erhält der Leitzins. Dabei wird vergessen, dass die Notenbank auch die Bilanzsumme in großen Schritten verkleinert und damit immer mehr Liquidität abschöpft.

Aktuell gibt es noch viel Liquidität, was erklärt, weshalb der Aktienmarkt bisher nicht stärker eingebrochen ist. Je mehr Liquidität abgeschöpft wird, desto schwieriger wird es für den Aktienmarkt, geordnet zu reagieren. Der Bärenmarkt kann trotz kurzfristig positiver Aussichten noch nicht für beendet erklärt werden.

Im besten Fall entwickeln sich die Kurse bis Jahresende leicht positiv. Danach ist mit einer Fortsetzung des Bärenmarktes zu rechnen.

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.