Euro endlich mit Bodenbildung und Rallychance!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

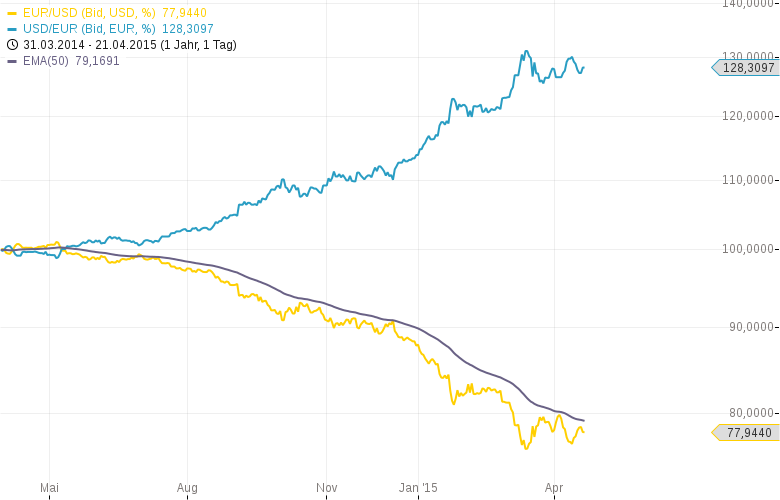

Charttechnisch sieht die Lage beim Euro sehr gut aus. Dabei ist es beinahe egal, welches Euro-Währungspaar man sich anschaut. Gegenüber dem Dollar ist der Boden besonders gut sichtbar. Hier kann man gar nicht umhin, die Kursentwicklung der letzten Wochen als Doppelboden zu interpretieren. Wer daran Zweifel hat, der kann den Chart auch einfach umdrehen, indem man sich nicht Euro zu Dollar, sondern Dollar zu Euro ansieht. Dann erkennt man ein wundschönes Top.

Neben der Charttechnik gibt es noch ganz andere Gründe, weshalb der Euro gegenüber anderen Währungspaaren nun erst einmal ausreichend verloren hat. Der Grund, weshalb sich der Euro in den vergangenen Monaten so stark bewegt hat, ist aus dem Lehrbuch. Die EZB hat nicht nur die konventionellen Zinsen immer weiter gedrückt, sondern auch unkonventionelle Maßnahmen eingesetzt. So wurden nicht nur die kurzfristigen Zinsen, sondern auch die langfristigen Zinsen reduziert. Deutsche Anleihen weisen bis zu einer Laufzeit von 8 Jahren bereits negative Renditen aus. Die 10 jährigen Anleihen sollten demnächst folgen.

Die EZB hat mir ihrer Geldpolitik die gesamte Zinskurve - von kurzfristigen bis hin zu Ultralangfristzinsen - gedrückt. Die Zinsdifferenz zu anderen Währungsräumen wurde somit größer. In den USA bekam man Anfang 2014 für eine 10 jährige Staatsanleihe eine Rendite von 3%. Für Bundesanleihen lag der Wert bei 2%. Heute bekommt man für US-Titel noch 1,9% und für Bundesanleihen de facto 0%. Anfang 2014 lag die Zinsdifferenz somit bei einem Prozent (3% minus 2%) und heute bei 1,9%. Wer Geld in US statt Bundesanleihen anlegt, bekommt auf 10 Jahre gesehen jedes Jahr nun 0,9% mehr als noch Anfang 2014.

US Anleihen sind gegenüber deutschen Anleihen deutlich attraktiver. Sie bringen sowohl kurzfristig als auch langfristig mehr Rendite. Aus diesem Grund haben Anleger Euro verkauft und Dollar gekauft. Im Dollarraum bekommen sie mehr Zinsen für ihr Geld. Kurz gesagt: die Zinsdifferenz zwischen Währungsräumen ist ein wichtiger bestimmender Faktor des Wechselkurses.

Man kann nicht bestreiten, dass die Zinsen in den USA bereits jetzt deutlich höher sind als in den meisten Euroländern. Daher hat der Euro gegenüber dem Dollar auch so stark verloren. Je weiter der Kurs des Euro nun fällt, desto mehr wird dieser Zinsvorteil des Dollar wieder ausgeglichen. Während der Euro immer tiefer fiel, stieg der Dollar immer weiter. Wer jetzt noch von den höheren Zinsen in den USA profitieren will, der muss Dollar zu einem höheren Kurs kaufen.

Anfang 2014 konnte man für 100 Euro insgesamt 136 Dollar kaufen (EUR/USD stand damals noch bei 1,36). Hätte man damals 100 Euro in deutsche Bundesanleihen mit 10 Jahren Laufzeit investiert, dann wären am Ende der Laufzeit im Jahr 2024 eine Auszahlung von 121,9 Euro gestanden. Die Rendite lag damals bei 2% pro Jahr. Auf 10 Jahre gerechnet (inkl. Zinseszins) ergibt das insgesamt 21,9% Rendite. Hätte man nun die 100 Euro in Dollar getauscht, dann hätte man 136 USD zu 3% angelegt. Aus den 136 USD wären am Ende der Laufzeit 182,77 Dollar geworden. Tauscht man diesen Betrag zu einem Kurs von 1,36 wieder um, dann ergibt sich eine Auszahlung von 134,4 Euro. Das ist mehr als die 121,9 Euro, die man in Deutschland hätte verdienen können.

Der Markt gleicht diese Differenz aus. Weil Anleger sehen, dass sie in den USA so viel mehr verdienen können, kaufen sie Dollar und legen das Geld in Dollar an. Das stärkt einerseits den Dollar und senkt andererseits die Zinsen. Genau das ist in den vergangenen Monaten passiert. Theoretisch kann das auch noch so weitergehen. Würden die Zinsen in der Eurozone noch einmal um ein Prozent sinken, die Zinsen in den USA aber gleich bleiben, dann müsste der Eurokurs weiter fallen. Für die gesamte Eurozone sieht es aber so aus, als hätten die Zinsen ihr Tief bereits erreicht. Die Eurozone besteht ja nicht nur aus Deutschland. Dort mögen die Zinsen weiter sinken, dafür aber steigen sie wieder in Spanien, Italien usw. Die Zinsdifferenz zwischen Dollar und Euro sinkt wieder. Das ist sicherlich ein Argument, weshalb der Euro nun erst einmal nicht weiter fallen sollte. Davon einmal abgesehen hat der Markt etwas zu viel Zinsdifferenz eingepreist. Sprich: der Euro ist stärker gefallen als es nach der Zinsdifferenz sinnvoll gewesen wäre. Das sollte in den kommenden Wochen wieder kompensiert werden.

Als die EZB ihr Anleihenkaufprogramm ankündigte, musste die dänische Notenbank kräftig intervenieren, um den festen Wechselkurs zu verteidigen. Grafik 2 zeigt die Entwicklung der Devisenreserven. Jetzt scheint das Gröbste erst einmal vorbei zu sein. Die dänische Notenbank hat seit Anfang März nicht mehr auf dem Markt interveniert. Ebenso hält sich die Schweizer Notenbank zurück. Der Franken hat immer noch eine Sonderrolle als sicherer Hafen. Die Märkte werden wegen Griechenland wieder etwas nervöser, sodass hier vermutlich wieder stärkere Aufwertungstendenzen einsetzen werden. Dennoch zeigt die Bilanz der letzten Wochen, dass Interventionen nicht mehr notwendig sind, um die Wechselkurse in Schach zu halten. Mit anderen Worten: die Flucht aus dem Euro ist beendet.

Wenn nun niemand mehr aus dem Euro flüchtet und die Zinsdifferenz wieder kleiner wird, dann sind das zwei sehr starke Argumente für einen stärker werdenden Euro. Sofern der Euro gegenüber dem USD nun auch noch die 50 Tageslinie nach oben überwindet, dann kann sich die Rallye der letzten zwei Wochen fortsetzen. Persönlich halte ich mich mit der Spekulation trotzdem zurück. Fundamental und auch charttechnisch sind die Argumente für einen steigenden Euro vorhanden. Je nach Entwicklung in der Griechenlandfrage kann sich das jedoch innerhalb von Stunden ändern. Man mag es bei hochliquiden Währungspaaren wie EUR/USD nicht für möglich halten, aber auch hier sind große Bewegungen innerhalb kurzer Zeit denkbar. Dieses Risiko ist mir zu hoch.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo, danke für den interessanten Artikel und die jüngste Entwicklung des EUR scheint Ihrer These zu unterstreichen. Allerdings würde mich folgendes noch interessieren: Sie schreiben, dass die Interventionen der Notenbanken in DK und CH abebben, und sich daher darauf schließen lässt, dass die Flucht aus dem EUR vorbei ist. Das verstehe ich nicht ganz: (1) die Interventionen sind mE eine Folge der EUR-Flucht und der Abwertung des EUR, so dass die Notenbanken darauf reagieren müssen. Demnach ist ein Abebben zwar eine Reaktion auf eine Beruhigung, jedoch eignet es sich nicht als Indikation für einen Boden aus meiner Sicht. (2) Ferner sind mE die Interventionen sogar das Gegenstück zur Abwertung, da die Banken EUR kaufen, um der Abwertung zu entgegnen, jedoch sind die Bilanzen der beiden Länder (siehe Meldung heute) nicht unerschöpflich sind aus meiner Sicht.

Zudem hat Draghi doch gesagt: "whatever it takes" und ich glaube, dass er davon noch Gebrauch machen dürfte, angesichts der Probleme in Euroland. Dies dürfte Ihrer Argumentation zufolge zu keinem Zinsboden führen und einer Erweiterung des Zinsspreads. Heißt es, dass es sich hier nur um einen temporären Boden handelt?

Eine Kommentar Ihrerseits hierzu würde mich freuen. VG PT