EUR/USD- 2023 ein non-event – 2024 umso wichtiger?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

2023 ein non-event – 2024 umso wichtiger?

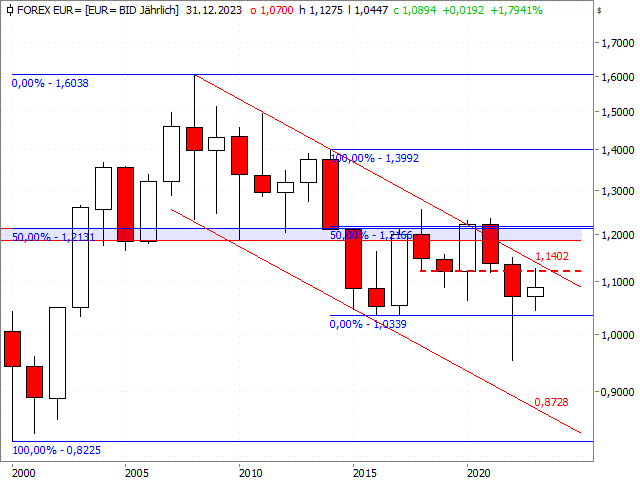

„Der Dollar ist unsere Währung, aber euer Problem … oder etwa doch nicht?“ Mit diesem bekannten Zitat des ehemaligen US-Finanzministers John Connally wiesen wir im vergangenen Jahr einerseits auf die besonderen Herausforderungen bei der EUR/USD-Jahresprognose hin, wo sich der Blick in die große Glaskugel oftmals als besonders herausfordernd erweist. Andererseits deuteten wir damit EUR-Erholungschancen an. Per Saldo entpuppte sich diese Aussage aber nur als zwischenzeitlicher Prognosetreffer, denn das Jahreshoch von 1,1275 USD erreichte der Euro im Vergleich zum Greenback bereits Mitte Juli. Anschließend setzte auf der Währungsseite eine Korrekturphase ein, welche das Währungspaar zeitweise sogar unter die Jahresauftaktnotiz von 1,07 USD fallen ließ. Mitte November notiert das FX-Paar zwar wieder etwas über dem Jahresauftaktlevel. „Außer Spesen nichts gewesen“, könnten Anlegerinnen und Anleger dennoch meinen. Nüchtern betrachtet entsteht dadurch eine ganz besondere Jahreskerze – dazu später mehr. Vor dem Hintergrund der verschärften geopolitischen Lage sowie des deutlich stärkeren US-Zinsanstieges ist es durchaus ein Erfolg, dass sich das eingangs angeführte Connally-Zitat nicht stärker bewahrheitet hat.

EUR/USD (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart EUR/USD

Quelle: Refinitiv, tradesignal²

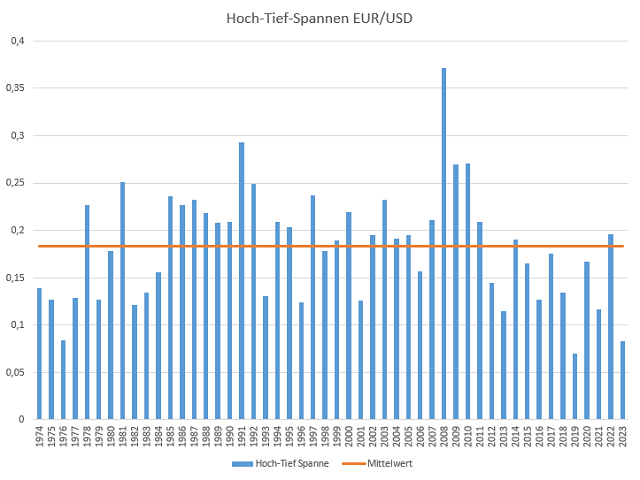

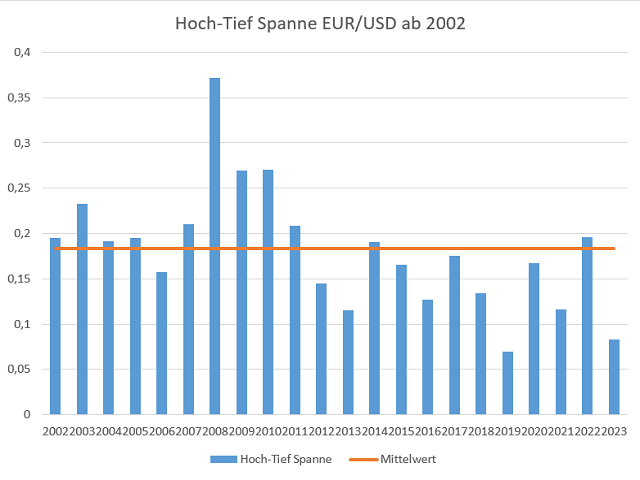

Volatilität: Die zweitniedrigste der letzten 50 Jahre

Wenngleich der Euro zum US-Dollar 2023 lediglich einmal nach oben und einmal nach unten angetäuscht hat, und damit wahrlich keinen FX-Jahrgang für die Geschichtsbücher produziert hat, möchten wir in alter Tradition mit der Analyse der Schwankungsintensität der europäischen Valuta zum Greenback beginnen. Nach dem Motto „Die Vola ist tot, lange lebe die Vola!“ veröffentlichen wir seit 2019 die jährlichen Hoch-Tief-Spannen des Währungspaares zurück bis in die 1970er-Jahre. Vor Einführung der europäischen Einheitswährung wurden die Jahresschwankungsbreiten auf Basis des DM/USD-Wechselkursverhältnisses zurückgerechnet. „Aufhänger“ war damals die historisch extrem niedrige High-Low-Spanne von weniger als 7 US-Cents. Im zu Ende gehenden Jahr lagen zwischen Jahreshoch (1,1275 USD) und dem -tief (1,0447 USD) gerade einmal gut 8 US-Cents (siehe Chart). Damit ist die jährliche Schwankungsbreite im Dunstkreis dieses historischen Tiefstandes angekommen. Bei genauerer Betrachtung erlebten Anlegerinnen und Anleger sogar die zweitniedrigste Handelsspanne der vergangenen 50 Jahre. Im Vergleich zum Vorjahr hat sich die Volatilität mehr als halbiert und notiert inzwischen wieder weit unter dem historischen Durchschnitt von 18 US-Cents.

EUR/USD (Annually)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

2024: mehr Vola als Basisannahme?

Apropos langfristiger Mittelwert: Seit 2012 scheint sich das Währungspaar in einem von „low volatility“ geprägten Regime zu befinden. So wurde der langfristige Durchschnitt in zehn der letzten zwölf Jahre zum Teil deutlich unterschritten, während lediglich zwei Jahre eine größere jährliche Schwankungsbreite als 0,18 USD aufwiesen. Niedrige EUR/USD-Schwankungen zählen deshalb zum absoluten Markenzeichen der letzten Dekade. Gerade in Bezug auf die Volatilität gibt es allerdings oftmals „eine Rückkehr zum Mittelwert“, was uns nahtlos zu einer Basisannahme der Technischen Analyse bringt. Phasen mit geringen Schwankungen haben in der Vergangenheit an den Kapitalmärkten regelmäßig den Grundstein für den nächsten Trendimpuls gelegt. Vor diesem Hintergrund geht die Prognose einer „erhöhten Volatilität“ für 2024 recht leicht von der Hand und zählt in aller Ehrlichkeit vermutlich auch zu den eher „einfacheren“. Gerade bei der Erstellung des Jahresausblicks wagen wir gerne auch einen Blick über den Tellerrand hinaus – sprich: auf die fundamentalen Prognosen des Währungspaars EUR/USD. Möglicherweise handelt es sich um die beste aller Welten, wenn beide Analysemethoden „Hand in Hand“ gehen.

EUR/USD (Annually)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

Prognosen: Wo die Überraschungspotenziale liegen!

In jedem Fall liefert die Auswertung der fundamentalen EURUSD-Prognosen oftmals einen wichtigen Hinweis, ab welchen Marken überraschendes FX-Terrain betreten wird. Sollten sich diese kritischen Niveaus auch noch mit wichtigen Unterstützungen bzw. Widerständen decken, dann sollten Anlegerinnen und Anleger mehr als hellhörig werden. Zur Analyse der fundamentalen Jahresprognosen des Währungspaars EUR/USD ziehen wir die monatliche Reuters FX-Poll heran. Die insgesamt 62 teilnehmenden Banken erwarten im Mittel per Ende 2024 eine EUR/USD Notiz von 1,1137 USD – sind im Durchschnitt für die europäische Einheitswährung also optimistisch gestimmt. Letzteres lässt sich auch an der Spannbreite der Schätzungen festmachen: Während die skeptischste Prognose bei 1,03 USD angesiedelt ist, liegt die sportlichste Vorhersage (1,20 USD) deutlich weiter von der aktuellen Notiz entfernt. Lediglich vier Jahresprognosen befinden sich dabei unter der Jahresauftaktnotiz von rund 1,07 USD. Mit anderen Worten: Nicht einmal jedes zehnte Institut erwartet 2024 eine festere US-Valuta. 63 % der teilnehmenden Banken liegen mit ihrem Ausblick zudem zwischen 1,03 USD und 1,12 USD – Marken, die charttechnisch ebenfalls von großer Relevanz sind.

EUR/USD (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Jahreschart: Langfristiger Seismograph

Offensichtlich beherzigen die Umfrageteilnehmer den Leitsatz des römischen Dichters Ovid, wonach man „in der Mitte am sichersten geht“. In der Konsequenz geben die fundamentalen Prognosen einen Hinweis darauf, aus welcher Richtung 2024 mögliche Überraschungen kommen können. So würde z. B. ein schwacher Euro die Mehrheit der Marktteilnehmer auf dem falschen Fuß erwischen. Aber auch ganz allgemein gilt: Wenn die „sichere Mitte“ verlassen wird, drohen Positionsschieflagen und in der Folge größere Währungsschwankungen – zusätzlich begünstigt durch das aktuelle „low volatility“-Umfeld. Da das Glück bekanntermaßen diejenigen bevorzugt, die darauf vorbereitet sind, werden wir die wichtigsten Schlüsselmarken aufzeigen, an denen sich dieses FX-Überraschungspotential entladen könnte. Mit Hilfe eines möglichen Währungsfahrplans für 2024 wollen wir Devisenanleger bei der persönlichen Vorbereitung auf die Herausforderungen der kommenden 12 Monate unterstützen. Als Ausgangspunkt für unsere Vorhersagen wählen wir traditionell den Jahreschart des Währungspaars EUR/USD. In der höchsten aller Zeitebenen auf Jahresbasis schlägt sich die Entwicklung der letzten 12 Monate in einer Kerze mit kleinem Körper nieder (siehe Chart).

EUR/USD (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Innenstab als Taktgeber

Die geringe Differenz zwischen dem Eröffnungskurs des Jahres (1,07 USD) und dem aktuellen Kurs zeugt von einer gewissen Orientierungslosigkeit. Es besteht sogar die äußerst seltene Chance, dass das Währungspaar womöglich eine Punktlandung auf dem letztjährigen Jahresschlusskurs (1,0702 USD) vollzieht. An diesen Phänomenen können Anlegerinnen und Anleger erkennen, dass es sich beim zu Ende gehenden Jahr keinesfalls um einen Jahrgang für die Geschichtsbücher handelt. Noch zwei weitere Aspekte sind bei der Analyse des Jahrescharts wichtig: Trotz des markanten Dochts der aktuellen Jahreskerze verbleibt deren Hoch-Tief-Spanne innerhalb des Pendants von 2022. In der Konsequenz entsteht ein sog. „inside year“ – ein zusätzliches Indiz für die bereits diskutierte „Suche nach Orientierung“. Deshalb könnte die aktuelle Jahreskerze in den kommenden 12 Monaten eine entscheidende Rolle spielen, zumal sowohl das Jahrestief (1,0447 USD) als auch das Jahreshoch (1,1275 USD) mit anderen charttechnischen Schlüsselmarken zusammenfallen. Grundsätzlich sollte ein solcher Innenstab prozyklisch im Ausbruchsfall interpretiert werden.

EUR/USD (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

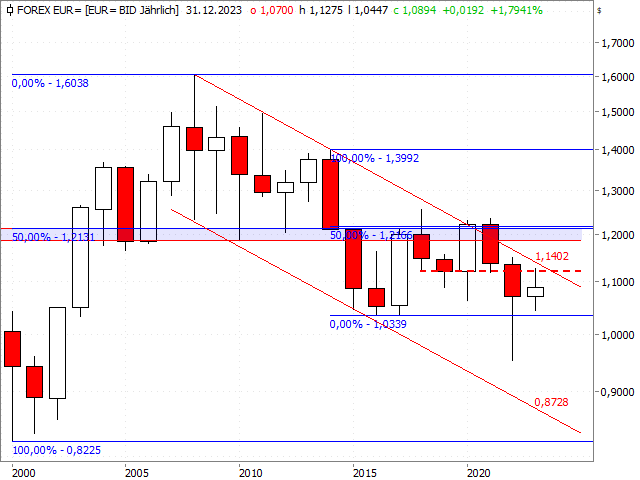

Die großen, strategischen Leitplanken

Die obere Begrenzung des „inside years“ – sprich das Jahreshoch von 2023 bei 1,1275 USD – bringt uns zum zweiten spannenden Aspekt: Seit 2018 spielt das Level von 1,12 USD auf Jahresbasis immer wieder eine bedeutende Rolle. In fünf der letzten sechs Jahre hat das Währungspaar auf diesem Niveau entweder das Jahrestief, die Eröffnung, den Jahresschlusskurs oder aber das Jahreshoch ausgeprägt. Und es kommt noch besser: Im kommenden Jahr wird diese Schlüsselmarke durch den seit dem Jahr 2008 bestehenden Abwärtstrend bestätigt, der ab Januar bei 1,1212 USD verlaufen wird. Im Zusammenspiel beider Komponenten entsteht ein klassischer Kreuzwiderstand. Im nächsten Schritt möchten wir die Zeitebene sukzessive herunterbrechen – eine Vorgehensweise, die wir generell sehr zu schätzen wissen und regelmäßig bei unseren Analysen im „HSBC Daily Trading“ anwenden. Schließlich stellt die Verknüpfung unterschiedlicher Zeitebenen einen der elementaren Vorteile der Technischen Analyse dar. Auch im 6-Monats-Chart liegt eine Kerze mit kleinem Körper vor. Im Gegensatz zum Jahreschart bildet die Kursentwicklung des 2. Halbjahres eine „outside candle“ (siehe Chart), d. h. die Leitplanken der ersten sechs Monate 2023 werden gesprengt.

EUR/USD (Semi-annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Inside-out oder was?

Auch solchen Außenstäben kommen in der Technischen Analyse eine ganz besondere Bedeutung zu. Damit sind wir erneut bei den bereits bekannten Grenzen von 1,0447 USD bzw. 1,1275 USD. „Inside-out“ lautet also das Motto bei Verknüpfung der unterschiedlichen Zeitebenen! Obwohl wir den oberen Taktgeber bereits hinreichend gewürdigt haben, wird dieser durch das 61,8%-Fibonacci-Retracement des Abwärtsimpulses von 2021/22 (1,1274 USD) fast tickgenau untermauert. Anhand des Halbjahrescharts wollen wir aber auch vor allem eine wichtige Risikoabgrenzung vornehmen. Die Tiefpunkte von 2015 bis 2017 bei 1,05/1,03 USD markieren eine wichtige Haltezone, deren Relevanz wir in den letzten Jahren immer wieder hervorgehoben hatten. Entsprechend wichtig war das „Hammer“-Umkehrmuster des 2. Halbjahres 2022, denn damit konnte der Bruch dieser Bastion auf Schlusskursbasis verhindert werden. Die Tiefs der beiden 6-Monats-Kerzen des Jahres 2023 hat der Euro zum US-Dollar exakt in diesem Dunstkreis ausgeprägt, d. h. die jüngsten beiden Lows bestätigen diese Kernhaltezone nochmals. Da ein Bruch dieser Bastion einem echten charttechnischen Nackenschlag gleichkäme, bietet sich diese Zone als strategische Absicherung für EUR-Investoren an (Fortsetzung morgen).

EUR/USD (Semi-annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.