Etwas Merkwürdiges geht vor sich...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

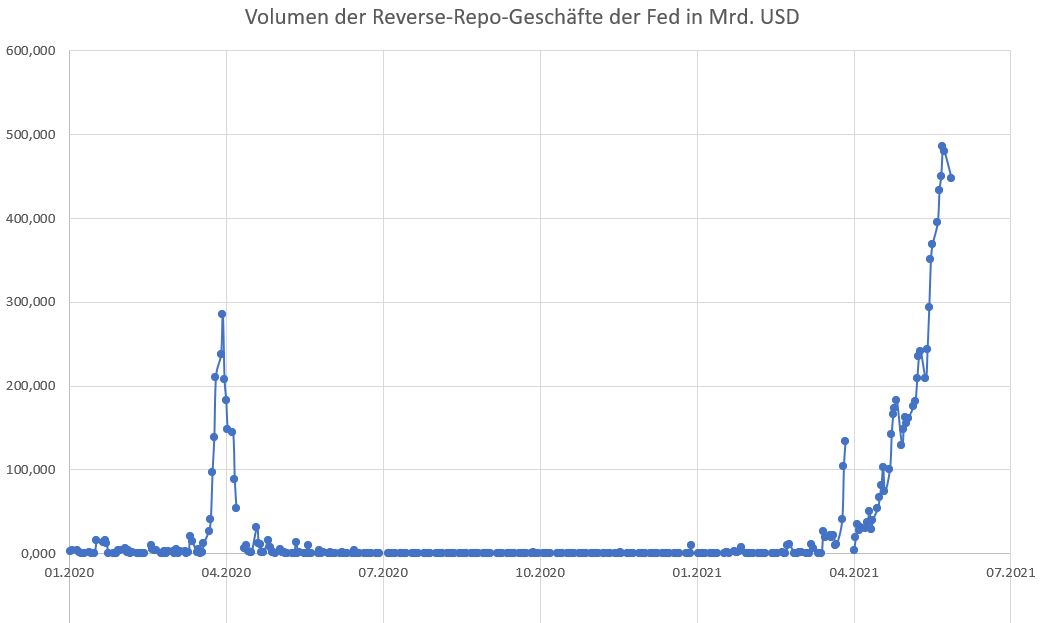

Die folgende Grafik zeigt das Volumen der sogenannten Reverse-Repo-Geschäfte der US-Notenbank Fed mit eintägiger Dauer. Bei diesen Geschäften können beispielsweise Banken und Geldmarktfonds überschüssige Liquidität, die sie gerade nicht benötigen, bei der Notenbank Fed parken. Offenbar schwimmen die Banken und Geldmarktfonds in den USA derzeit in mehr Liquidität, als ihnen Recht ist. Das erklärt zumindest, warum das Volumen der täglichen Reverse-Repo-Geschäfte mit der Fed am vergangenen Donnerstag auf ein neues Rekordhoch (seit Einführung der Geschäfte im Jahr 2013) von 485 Milliarden Dollar geklettert ist.

Banken und andere Akteure auf dem Repo-Markt parken derzeit so viel Geld wie noch nie bei der Fed. Die plötzlich explodierende Nachfrage nach den Reverse-Repo-Geschäften ist auch deshalb merkwürdig, weil die Fed auf die bei ihr im Rahmen der Repo-Fazilität geparkten Gelder derzeit keine Zinsen zahlt. Banken und Geldmarktfonds scheinen also schlicht keine Möglichkeit zu sehen, ihre Gelder kurzfristig zu mehr als Nullzinsen anzulegen. Denn obwohl die Zinsen im langfristigen Bereich angesichts von Inflationssorgen seit Jahresbeginn stark gestiegen sind, sind sie bei den Repo-Geschäften mit einem Tag Dauer zuletzt deutlich gesunken und drohen sogar, in den negativen Bereich zu rutschen.

In den vergangenen Jahren kam es auf dem Repo-Markt immer wieder zu Turbulenzen. Im September 2019 und rund um den Jahreswechsel 2019/2020 drohte die Liquidität auf dem Repo-Markt auszutrocknen. Die kurzfristigen Zinsen schossen plötzlich in die Höhe und die US-Notenbank verlor beinahe die Kontrolle über den Markt, weil sich die Akteure auf dem Repo-Markt nur noch zu hohen Zinssätzen gegenseitig Geld leihen wollten. Die US-Notenbank Fed reagierte mit Repo-Geschäften im drei- bis vierstelligen Milliarden-Dollar-Bereich und pumpte so viel Geld in den Markt wie nie zuvor.

Inzwischen plagen den Repo-Markt die umgekehrten Probleme: Es gibt schlicht zu viel Liquidität im System und die Banken wissen nicht, was sie mit dem vielen Geld anfangen sollen. Verantwortlich für die hohe Liquidität sind vor allem die Maßnahmen der US-Notenbank zur Bekämpfung der Corona-Pandemie. Dadurch hat sie auf dem Repo-Markt eine Liquiditätsflut ausgelöst, die sich jetzt voll bemerkbar macht.

Für den Aktienmarkt könnte die derzeitige Situation auf dem Repo-Markt vor allem deshalb relevant sein, weil sie die Fed dazu zwingen könnte, ihr Quantitative-Easing-Programm bald zu reduzieren. Denn noch immer pumpt die Fed über den Kauf von Staatsanleihen und Hypothekenpapieren 120 Milliarden Dollar pro Monat in den Markt. Aber die Banken können mit dem vielen Geld offensichtlich nichts mehr anfangen.

Die Fed verursacht durch ihre Aufkäufe zudem Probleme: Im gleichen Maß, wie Geld durch die Aufkäufe in den Markt gepumpt wird, entzieht die Fed dem Markt Staatsanleihen und Hypothekenpapiere, die von den Banken als Sicherheiten gebraucht werden, wenn sie sich zum Beispiel Geld auf dem Repo-Markt leihen. Durch die Reverse-Repo-Geschäfte gibt die Fed dem Markt zwar diese Sicherheiten wieder zurück, aber immer nur temporär.

Fährt die Fed ihre Anleihenkäufe in den kommenden Monaten nicht zurück, sorgt sie für ein immer größeres Ungleichgewicht zwischen (zu viel) Cash und (zu wenig) Sicherheiten auf dem Repo-Markt, was die Banken vor größere Probleme stellen könnte.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

ok aber Merkwürdig ist das nicht es ist zuviel Geld im System und viele Unternehmen brauchen keine Kredite mehr gerade im produzierenden Gewerbe sind die Auftragsbücher voller denn je. Diese Geldbombe wird sich bald entladen und Rohstoffe (Edelmetalle und Kryptos weiter nach oben treiben.