DOW JONES - Diverse Gründe für Zweifel am bullischen Chartbild

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 41.250,50 $ (NYSE)

Der Dow Jones hat am Montag ein neues Rekordhoch markiert. Mit einer extrem starken Kurserholung, die den Aktienindex um +7,59 % nach oben katapultierte, wurde die gesamte vorherige (ABC-)Korrektur (dunkelrot im folgenden Chart), die vor allem mit der zweiten Abwärtswelle (C) zu sehr bärischen Signalen geführt hatte, binnen nur 16 Handelstagen mehr als aufgeholt.

Wer hätte das vor drei oder gar nur vor zwei Wochen gedacht?! Denn zur Erinnerung: Am 8. August sah der kurzfristige Kursverlauf noch wie folgt aus:

Damals stellte ich mit Blick auf die Kursentwicklung innerhalb des gelben Rechtecks zum Dow Jones folgende Fragen (siehe „Bietet der aktuelle Markt eindeutige Tradingchancen?“): „Wird er vielleicht eine Seitwärtskonsolidierung ausbilden, die als trendbestätigend gilt und somit nach den herben Kursverlusten bärisch zu werten ist? Oder wurde durch den heutigen impulsiven Aufwärtsimpuls eine Art Doppelboden gebildet, der nun die Basis ist für ebenso schnell steigende Kurse, wie sie zuvor gefallen waren?“ Heute wissen wir, dass Letzteres der Fall wurde.

Hinweis: Dieser Beitrag ist erstmals am 27.8. im Newsletter "Börse Intern" von Stockstreet erschienen. Möchtest auch Du diese Infos bereits am Vorabend, direkt nach Börsenschluss und bequem in Dein Postfach? Dann geht es hier zur Anmeldung.

Zunächst sah vieles nach einer (ABC-)Konsolidierung aus

Aber das war selbst am 13. August, also vor genau zwei Wochen, noch nicht vollkommen klar. Denn zunächst hatten die Bullen große Probleme, die Seitwärtsrange nach oben zu verlassen und somit den Doppelboden zu vollenden. Stattdessen fielen die Kurse im Rahmen einer weiteren, engeren Seitwärtsbewegung (kleineres Rechteck im folgenden Chart) immer wieder in die Handelsspanne zurück.

Es bestand daher bis zu diesem Zeitpunkt noch die Gefahr, dass es sich lediglich um eine ABC-Erholung nach zuvor starken Kursverlusten handelte, auf die eine zweite Abwärtswelle folgt.

Keine (ABC-)Konsolidierung, sondern ein starker (5-gliedriger) Aufwärtsimpuls

Erst mit der Fortsetzung der Aufwärtsbewegung vom 14. August zeichnete sich ab, dass sich keine Seitwärtskonsolidierung bildete, sondern der Doppelboden bzw. das zweite Tief die Basis für eine starke Kurserholung war, die sich aus aktueller Sicht als 5-gliedriger Aufwärtsimpuls darstellt.

Nimmt man nun noch die erste Erholungstendenz vom Korrekturtief (Tief der crashartigen Welle C) hinzu (grüner Trendkanal), dann kann man davon ausgehen, dass der 5-gliedrige Aufwärtsimpuls die Welle 3 einer größeren 5-gliedrigen Aufwärtsbewegung gebildet hat.

Und demnach wäre nun mit einer Gegenbewegung (Welle 4) zu rechnen, auf die noch ein Anstieg mit weiteren Rekordhochs folgt (Welle 5).

Erst ab Mitte September ist mit größeren Kursverlusten zu rechnen

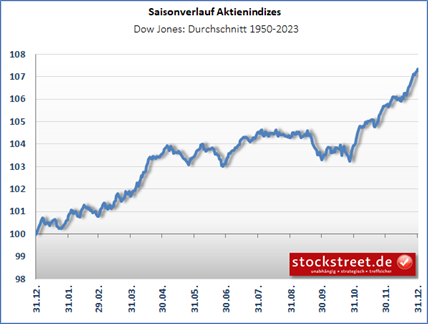

Das würde auch zur Saisonalität passen. Denn gewöhnlich gibt der Dow Jones erst ab Mitte September stärker nach.

Dann ist allerdings bis Ende Oktober mit einer anhaltenden Kursschwäche zu rechnen. Und dass der Dow Jones aus saisonaler Sicht anschließend weiter stark zulegen wird, passt durchaus auch zum großen Chartbild.

Nach der saisonalen Korrektur schon wieder aufwärts?

Denn wenn demnach vom Hoch des 21. März bis zum Tief des 30. Mai eine ABC-Korrektur stattgefunden hat (hellrot im folgenden Chart), dann war der Anstieg bis zum 18. Juli womöglich die Welle 1 eines neuen Aufwärtsimpulses. Und die anschließende ABC-Korrektur (dunkelrot) hat davon die Welle 2 ausgebildet. Und der aktuelle Aufwärtsimpuls könnte dann ein erster Teil der Welle 3 sein.

Demnach wäre noch mit sehr viel höheren Kursen zu rechnen. Alleine der Glaube daran fehlt mir, da der Dow Jones durch die Aufwärtsbewegung, die im Oktober 2023 begann und die den Index um +28 % hat steigen lassen, immer noch sehr stark überkauft wirkt.

Gleiches gilt für den S&P 500, der zwar noch kein neues Rekordhoch erreicht hat, aber mit dem gestrigen Tageshoch weniger als 0,32 % davon entfernt war. Und seit seinem Oktober-Tiefstand hat der marktbreite Aktienindex sogar um mehr als 38 % zugelegt.

DWS relativiert die Kursanstiege

Doch die DWS hat diese Kursgewinne heute relativiert oder es zumindest versucht. In den letzten zwölf Monaten sei der S&P 500 um immer noch beeindruckende 25 % gestiegen. Und seit seinem Niveau vor Covid vor viereinhalb Jahren sei er um ebenfalls beeindruckende 66 % gestiegen. Pro Jahr seien das +13 %. (Bis hierhin ist der Versuch eher gescheitert, wie ich finde…)

Getrieben wurde diese Rendite aber von einigen wenigen Mega-Caps. Der gleichgewichtete S&P 500 ist daher "nur" um 47 % gestiegen, also 9 % pro Jahr, so die DWS. Und weiter: „Der US-Verbraucherpreisindex (CPI) ist in diesem Zeitraum um 21 % gestiegen, also etwa 4,5 % pro Jahr. Das wiederum bedeutet, dass die reale Rendite für Aktien (gleichgewichteter S&P 500) in diesem Zeitraum 4,5 % betrug.“

Ok, jetzt sieht die Performance des Aktienmarktes tatsächlich etwas anders aus. Aber angesichts der Alternativen gesteht die DWS ein, dass 4,5 % pro Jahr immer noch beeindruckend sind. „Vielleicht zu beeindruckend, um in den nächsten viereinhalb Jahren mit der gleichen Art von Realrenditen zu rechnen“, so die DWS.

Aktienmärkte müssen ohne Rückenwind der Notenbanken auskommen

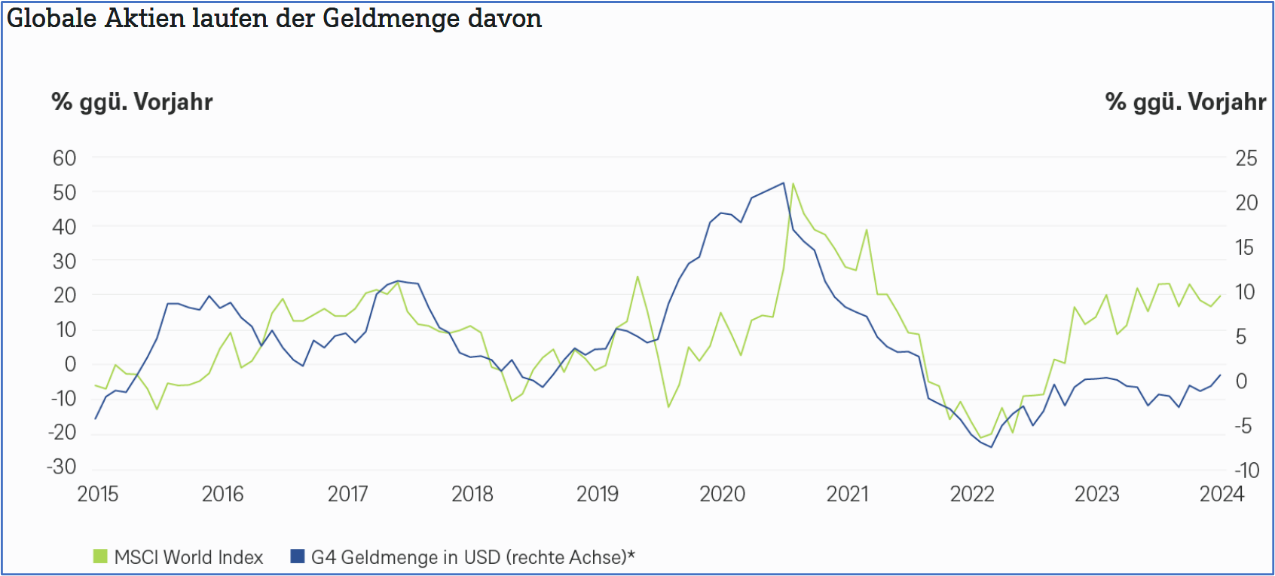

Dies auch vor dem Hintergrund, dass die Aktienmärkte keinen Rückenwind mehr von der Geldmenge haben, was die DWS in einer anderen Analyse hervorhebt. Stattdessen laufen die Aktienmärkte der Geldmenge der großen Zentralbanken seit einem Jahr davon.

Da ein gewisser Gleichlauf der beiden Größen in den vergangenen zehn Jahren nicht zu übersehen ist und sich die Geldmengen der vier großen Zentralbanken (USA, Eurozone, Vereinigtes Königreich, Japan) auf absehbare Zeit nicht mehr stark ausweiten dürften, bedarf es anderer Kurstreiber, um die Aufwärtsbewegungen fortzusetzen, so die DWS. Doch welche könnten das sein?

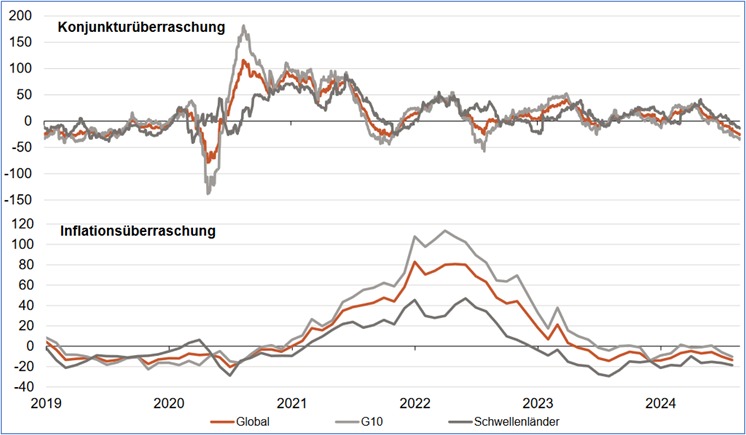

Negative Konjunkturüberraschungen überwiegen

Vom Wirtschaftswachstum ist nicht viel zu erwarten. Deutschland und die Eurozone entkommen nur mit viel Glück einer Rezession. Mehr als moderates Wachstum ist hier jedenfalls nicht in Sicht. China hat derweil große Probleme, das bisherige Wachstum aufrechtzuerhalten. Und die Wirtschaft der USA scheint sich tendenziell abzukühlen. Laut der Berenberg Bank überwogen in den Schwellenländern Ende Juli die negativen Konjunkturüberraschungen – erstmals seit Februar. In den Industrieländern (G10) ist das schon seit Juni der Fall. Und sowohl in den USA als auch in der Eurozone hat sich diese Tendenz zuletzt verstärkt.

Dementsprechend dürfte auch das Gewinnwachstum der Unternehmen nachlassen.

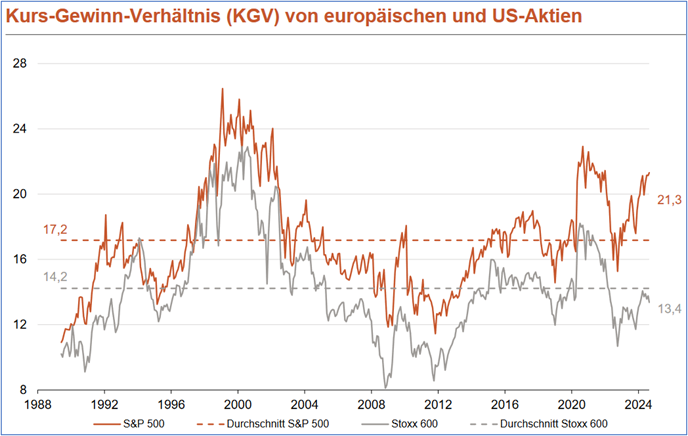

Hohe Bewertung bei weniger Wachstum

Weil die Kurse zuletzt bereits stärker gestiegen sind als die Gewinne, ist die Bewertung vor allem der US-Märkte relativ hoch. Der S&P 500 bringt es aktuell wieder auf ein Kurs-Gewinn-Verhältnis (KGV) von 21,3).

Zwar sind europäische Aktien mit einem KGV von 13,4 noch relativ günstig zu haben, dennoch war laut Berenberg auch hierzulande die Bewertungsexpansion mit knapp 60 % der dominierende Treiber der Aktienmarktentwicklung in den letzten zwölf Monaten.

Fazit

Nach dem starken Anstieg auf neue Rekordstände ist beim Dow Jones ein kleiner Rücksetzer fällig. Doch danach könnten bis Mitte September noch einmal neue Rekordkurse winken, bevor die Saisonalität zu einer größeren Korrektur führt, die bis Ende Oktober anhält. Anschließend ist wieder mit steigenden Kursen zu rechnen. Aus Elliott-Wellen-Sicht kann es dabei sogar noch einmal weit nach oben gehen.

Aus Sicht der klassischen Charttechnik sowie mit Blick auf die fundamentalen Entwicklungen erscheint das Kurspotenzial dagegen ausgereizt. Aufgrund einer geringen Wirtschaftsdynamik, die langsam auch die USA zu erfassen scheint, muss man damit rechnen, dass die Zeit der hohen Kursgewinne vorbei ist. Weitere jährliche Steigerungsraten von +13 % sind vorerst kaum mehr realistisch.

Es ist daher zweifelhaft, ob sich das bullische Elliott-Wellen-Szenario tatsächlich durchsetzen kann. Aber warten wir erst einmal ab, wie sich der Dow Jones bis zum Start einer saisonalen Korrektur noch entwickelt und wie weit diese dann nach unten führt. Bis dahin behalte ich das kurzfristige Elliott-Wellen-Szenario im Auge. Dieses ist hinfällig, wenn der Dow Jones unter das Hoch der ersten Kurserholung bei rund 39.450 Punkten zurückfällt (Welle 1).

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.