Dogs of the Dow: Top-Dividendenaktien für 2017

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Wer besser abschneiden will als der Gesamtmarkt, braucht keine besonders ausgefeilten Strategien. Schon mit ganz einfachen Auswahlkriterien wie niedriges KGV oder hohe Dividendenrendite können Anleger in vielen Jahren besser fahren als der Gesamtmarkt.

Ein Klassiker unter den Stockpicking-Strategien, der mit wenig Aufwand auch von Privatanlegern umgesetzt werden kann, ist die „Dogs of the Dow“-Strategie, die vom US-Fondsmanager Michael O'Higgins bereits vor Jahrzehnten populät gemacht wurde.

Nach dieser Strategie werden zu Beginn eines neuen Jahres die zehn Aktien aus dem Dow Jones Industrial Average mit der höchsten Dividendenrendite gekauft. Aktien mit hoher Dividendenrendite sind (im Verhältnis zu ihren Ausschüttungen) günstig bewertet, woraus sich auch die umgangssprachliche Bezeichnung „Dog“ (für „schwache Aktie“) ableitet. In jede der zehn Aktien wird zu Beginn des Jahres der gleiche Dollar-Betrag investiert. Die Aktien werden bis zum Beginn des nächsten Jahres gehalten, wenn das Depot nach den genannten Regeln neu zusammengestellt wird.

Auf lange Sicht konnten Anleger mit der „Dogs of the Dow“-Strategie besser abschneiden als der Gesamtmarkt. Vom Jahr 2000 bis Ende 2015 konnten „Dogs“-Anleger eine jährliche Rendite von 7,9 Prozent erzielen. Anleger, die in den kompletten Dow Jones investierten (z.B. über einen ETF), kamen vor Kosten inklusive Dividende nur auf 6,3 Prozent pro Jahr (Quelle).

Eine Verbesserung der Strategie lässt sich noch erreichen, wenn aus den zehn ausgewählten Dividendenaktien nur die fünf Aktien gekauft werden, die rein optisch den niedrigsten Kurs aufweisen. Die absolute Höhe des Kurses dürfte für den Anlageerfolg zwar eigentlich keine Rolle spielen, da die Kurshöhe nur dann eine sinnvolle Information liefert, wenn sie zu einer Größe wie dem Gewinn je Aktie oder Buchwert je Aktie ins Verhältnis gesetzt wird. In der Realität scheinen aber Anleger Aktien mit „optisch“ niedrigem Kurs zu bevorzugen. Nach der „Small Dogs of the Dow“-Strategie werden aus den zehn Aktien mit der höchsten Dividendenrendite nur die fünf Aktien gekauft, die rein optisch den niedrigsten Kurs aufweisen. Mit dieser Strategie hätten Anleger seit dem Jahr 2000 (inklusive Dividenden) eine jährliche Performance von 10,1 Prozent erzielt und damit den Gesamtmarkt um ganze 3,8 Prozentpunkte übertroffen.

Dogs of the Dow: Die Aktien für 2017

Die folgende Tabelle zeigt die „Dogs of the Dow“-Aktien für das Jahr 2017 mit der aktuellen Dividendenrendite. Die Dividendenrendite ergibt sich dabei auf Basis der zuletzt gezahlten Quartalsdividende (multipliziert mit dem Faktor vier) und dem letzten Kurs.

| Aktien | Dividendenrendite |

| Verizon | 4,33 % |

| Pfizer | 3,94 % |

| Chevron | 3,67 % |

| Boeing | 3,65 % |

| Cisco Systems | 3,44 % |

| Coca-Cola | 3,38 % |

| IBM | 3,37 % |

| ExxonMobil | 3,32 % |

| Caterpillar | 3,32 % |

| Merck & Co. | 3,19 % |

Die folgenden fünf Aktien würden im Rahmen der „Small Dogs of the Dow“ gekauft:

| Aktien | Dividendenrendite |

| Verizon | 4,33 % |

| Pfizer | 3,94 % |

| Cisco Systems | 3,44 % |

| Coca-Cola | 3,38 % |

| Merck & Co. | 3,19 % |

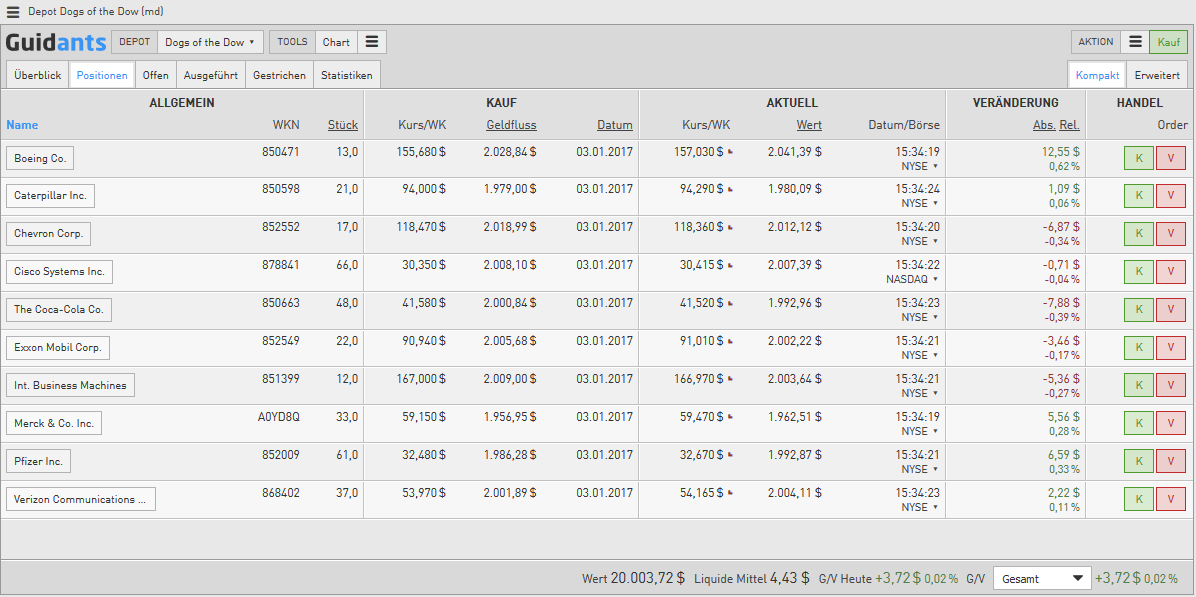

Auf meinem Guidants-Desktop führe ich ab heute ein Musterdepot nach der „Dow of the Dogs“-Strategie. Die Aktien wurden zum Eröffnungskurs an der NYSE in das Musterdepot gekauft und werden ein Jahr gehalten. Als Transaktionsgebühren wurden 5 Dollar je Kauf einberechnet.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplatteform Guidants, um keinen Artikel zu verpassen!

Lernen, traden, gewinnen

bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Jetzt kostenlos teilnehmen unter tradingmasters.de

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.