Dieses Risiko steckt in den langfristigen Euro-Anleihen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

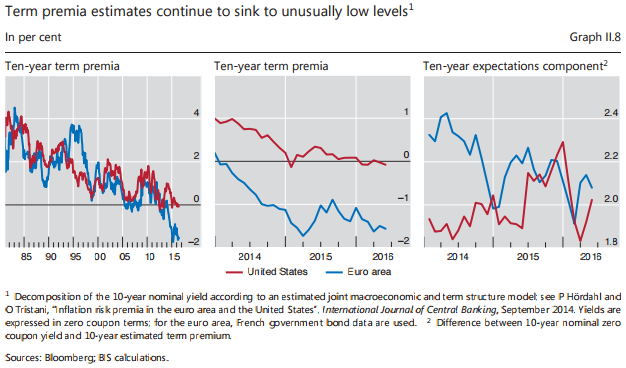

Zwar kann es durchaus sein, dass der enorme Rückgang der Laufzeitprämien zumindest teilweise von struktureller Natur ist, aber meiner Meinung nach ist dieser Aufschlag weiterhin der nützlichste Gradmesser um zu bestimmen, ob eine Anleihe überbewertet ist.

Die Laufzeitprämie für Euro-Anleihen mit einer Laufzeit von 10 Jahren liegt derzeit bei fast -2 %, langfristige Papiere sind also im Vergleich zu Kurzläufern signifikant (!) zu hoch bewertet.

Hier ist das Problem: Laufzeitprämien können sich anders als andere Zinskomponenten quasi über Nacht normalisieren wenn sich Erwartungshaltungen ändern, da sie nicht fundamental begründet sind.

Die BIS: „If, for whatever reason, bond yields are “too low”, they could snap back at some point as market expectations adjust. The size and potential disruption of a reversal have less to do with the characteristics of day-to-day liquidity provision than with the incidence of forced sales and financial institutions’ capacity to absorb the hit.“

Mir gefällt der Gedanke, dass Wohl und Wehe der Eurozone am seidenen Faden einer Laufzeitprämie von fast -200 Basispunkten hängen überhaupt nicht, und ich werde den Euro-Spreads am Montag bestimmt einen extra Bildschirm widmen.

wie lange warten wir schon auf einen Einbruch des Bondmarktes in Japan mit den immer gleichen Gründen, extrem hohe Verschuldung, Bevölkerungsstruktur, immer neue Konjunkturprogramme, massive Währungsinterventionen - Resultat: seit Jahrzehnten keine Bewegung bei den Zinsen...

Schweiz: noch extremere Marktverhältnisse, allerdings mit anderen Voraussetzungen

Anleihen bewerten zu wollen, macht keinen Sinn mehr, da die EZB ihr QE noch nicht abgeschlossen hat und die SNB Euroanleihen kauft und damit versucht den CHF niedrig zu halten. D.h. es fliessen weiterhin Mrd in einen bereits ausgedünnten Markt. Es ist wie in Japan, die Zentralbank bestimmt einzig und allein den Markt. Auch dort ist keine adäquate Riskoanalyse im Bondmarkt mehr möglich. Sind Euroanleihen per Definition überbewertet? Sie sind lächerlich hoch gepriced, aber die Chance auf einen Einbruch ist sehr gering. Die EZB hat Schwierigkeiten, genug Staatsanleihen anzukaufen und weicht daher bereits auf Corp Bonds aus. Wer hätte gedacht, daß wir jemals neg Zinsen auf 10y haben werden? Niemand...Warum soll jetzt Schluss sein? Vielleicht will die EZB auch IT und ESP negativ haben, dann sind wir bei -1,25% Ausgeschlossen? Werde ich niemals mehr sagen...

BuFu ???

Ich habe eine Frage: Kann man diese (oder andere) Anleihen shorten? So überbewertet, wie diese Papiere sind, bietet sich das doch an. Nur weiß ich nicht wie - und würde mich über einen Artikel zu diesem Thema freuen :-)