Die US-Dollar-Dominanz bedroht das globale Finanzsystem

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- TRY/USD - WKN: A0C31S - ISIN: TRLTCMB00052 - Kurs: 0,14900 $ (FOREX)

- ARS/USD - Kurs: 0,02570 $ (FOREX)

Die Türkei hat auf den ersten Blick wenig mit Argentinien zu tun. Die Zuspitzung in der Türkei wird US-Sanktionen zugeschrieben. Sie waren sicherlich der Auslöser dafür, dass Anleger ihre Augen geöffnet haben, aber sie waren nicht die Ursache des Problems.

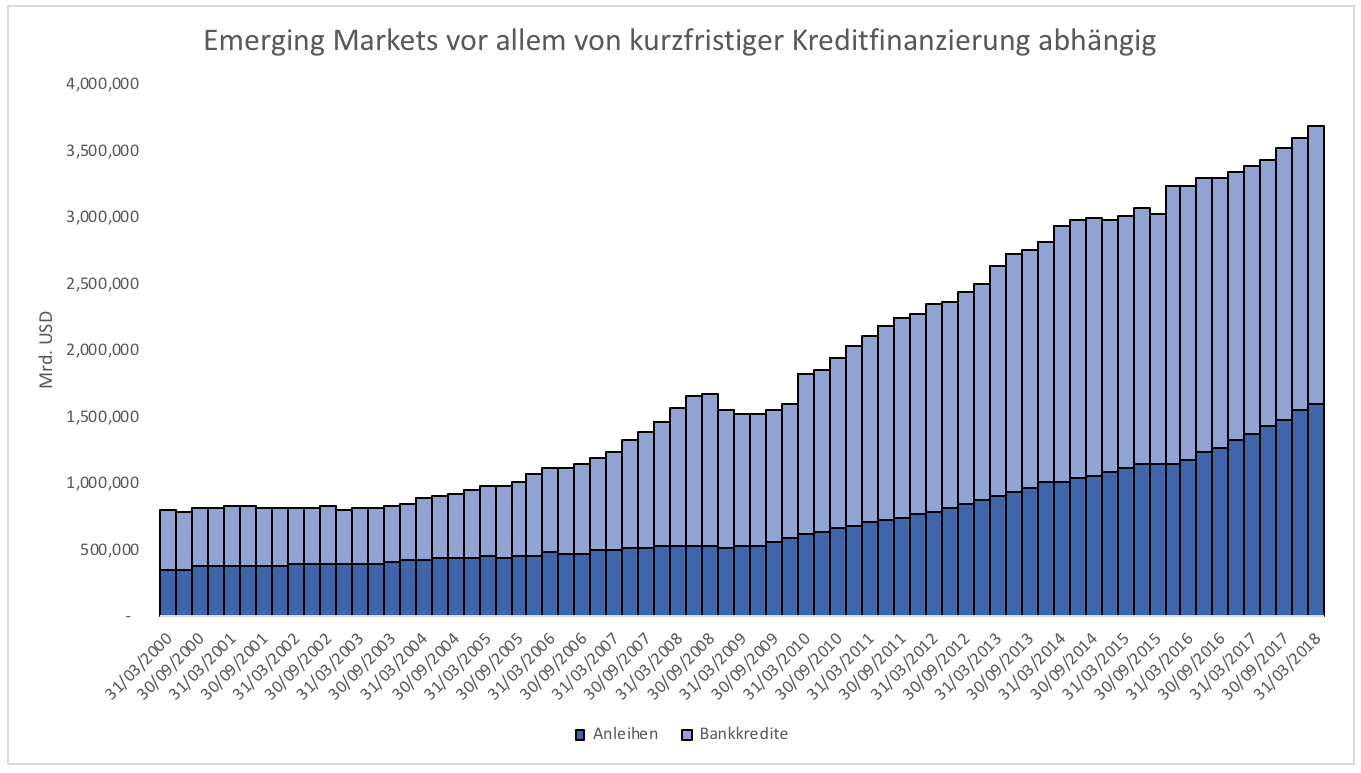

Das Problem ist in der Türkei ähnlich wie in Argentinien. Beide Staaten sind in Fremdwährung verschuldet und weisen gleichzeitig eine tiefrote Leistungsbilanz aus. Die Verschuldung in Fremdwährung kommt daher, dass internationale Investoren in Lokalwährung kein Geld verleihen wollen. Sie haben Angst vor einem zu großen Wertverfall. Sie wollen harte Währungen.

Wollen sich Länder wie die Türkei am internationalen Finanzmarkt bedienen, bleibt nicht viel anderes übrig, als Schulden in Dollar aufzunehmen. Das gilt nicht nur für den Staat selbst, sondern auch für Unternehmen vor Ort. Sie sind zudem auf internationales Kapital angewiesen. Im Land selbst mangelt es oft an ausreichenden Mitteln.

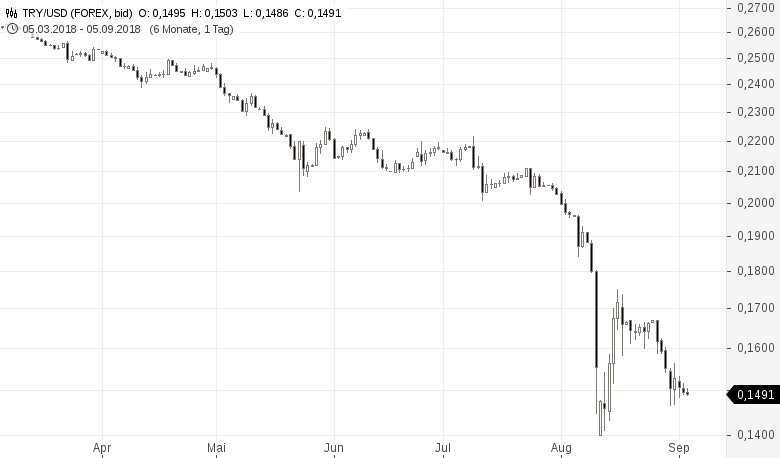

Diese Kredite müssen irgendwann zurückgezahlt werden. Dafür muss die lokale Währung in Dollar getauscht werden. Zusammen mit einer negativen Leistungsbilanz hat das den gleichen Effekt wie eine Kapitalflucht. Die lokale Währung wird immer schwächer. Es ist also weder bei Argentinien, noch der Türkei oder anderen Emerging Markets wie Brasilien, Indonesien usw. Zufall, dass die Währungen permanent abwerten.

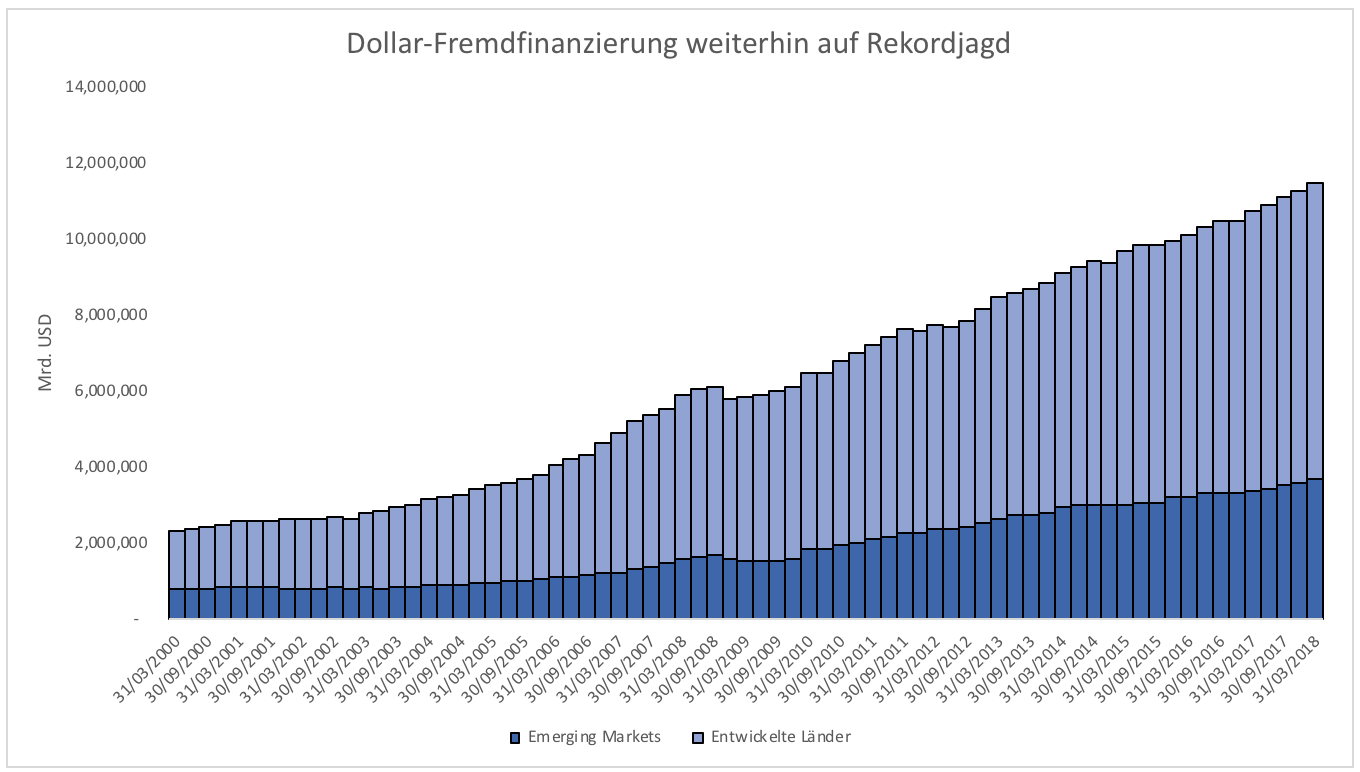

In Europa sind wir mit einem Überschuss gesegnet. Das hilft. Es ist nämlich nicht so, dass bei uns keine Fremdwährungsfinanzierungen gäbe (Grafik 1). Entwickelte Länder haben fast 8 Billionen in Dollarschulden. Viele der Verbindlichkeiten entstehen unter anderem durch den internationalen Handel, der bei vielen Gütern in Dollar abläuft. Der Grund für die Finanzierung ist also häufig ein anderer als in Emerging Markets.

Das macht es nicht unbedingt besser, allerdings verfügen Banken und Notenbanken über mehr Mittel als Emerging Markets, wenn es Liquiditätsengpässe gibt. Ein solcher Engpass deutet sich wieder an. Durch steigende Zinsen in den USA wird Dollarliquidität immer teurer. Das per se ist schon einmal keine gute Nachricht.

Gleichzeitig verkauft die US-Notenbank Anleihen und entzieht dem Markt Liquidität. Die US-Regierung wiederum steigert ihr Defizit und muss knapp 1 Billion neue Schulden aufnehmen. Auch das muss finanziert werden und entzieht dem Markt letztlich Liquidität.

Wegen einer moderaten Dollarknappheit steigen bereits die Swapsätze merklich an. Ein Ende ist nicht in Sicht. Solange die US-Notenbank die Zinsen erhöht und ihre Bilanz verkleinert, bleibt ein latenter Stress im globalen Finanzsystem bestehen. Wenn es dumm läuft, bringt das nicht nur Emerging Markets in Bedrängnis, sondern gleich das globale Finanzsystem.

Es ist eine latente Gefahr, die sich in Emerging Markets expliziter zeigt. Es ist aber global etwas, das das Wachstum hemmen kann. Anleger sollten das auf dem Radar haben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Da stimme ich völlig zu ! Die Fed muss sehr aufpassen was sie tut . Die Frage wer passt auf Trump auf ! Das ist der eigentliche markante Unsicherheitsfaktor .

Es ist aber gefähhrlich , dass die Fed sich nur Gedanken über das eigene Land macht und Zinserhöhungen durchboxen will , Das kann sehr ins Auge gehen !!

Die Fed muss mit dem Dollar als Weltwährung ( obwohl der US Dollar zum Absaufen verurteilt ist )

mehr Umsicht zeigen , sonst braucht Nordkorea gar keine Raketen mehr starten , die starten dann dann von alleine und vor allem von jedem stark verschuldeteten Schwellenland !!!