Emerging Markets: Das sind klare Warnzeichen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Fast schon unbemerkt haben viele Emerging Markets in einen klaren Korrekturmodus gewechselt. Das sind keine Lappalien. In der Türkei befindet sich der Markt an der Grenze zum Bärenmarkt (>20 % Verlust). Emerging Markets sind dabei oft ein Vorbote von Problemen, die auch bei uns Auswirkungen haben werden.

Viele denken sich: Was interessiert es mich, wenn im Vietnam ein Sack Reis umfällt? Nun, es sollte durchaus interessieren. Emerging Markets verschulden sich in harten Währungen, vor allem Dollar. Steigen in den USA die Zinsen und werden Dollar generell wegen einer strafferen Geldpolitik knapp, ist das für Emerging Markets ein enormer Stressfaktor.

Sie sind die ersten, die unter einer strafferen Geldpolitik leiden. Das äußert sich in der Abwertung der Währungen, durch sich verlangsamendes Wirtschaftswachstum und stark steigenden Zinsen in der jeweiligen Lokalwährung.

Dieser Stress kann durch den Dollar ausgelöst werden oder aber durch fallende Rohstoffpreise. Dies war von 2014 bis 2016 der Fall. Heute sind die Rohstoffpreise vergleichsweise hoch. Daher verwundert es ein wenig, dass viele Emerging Markets Währungen gerade regelrecht kollabieren.

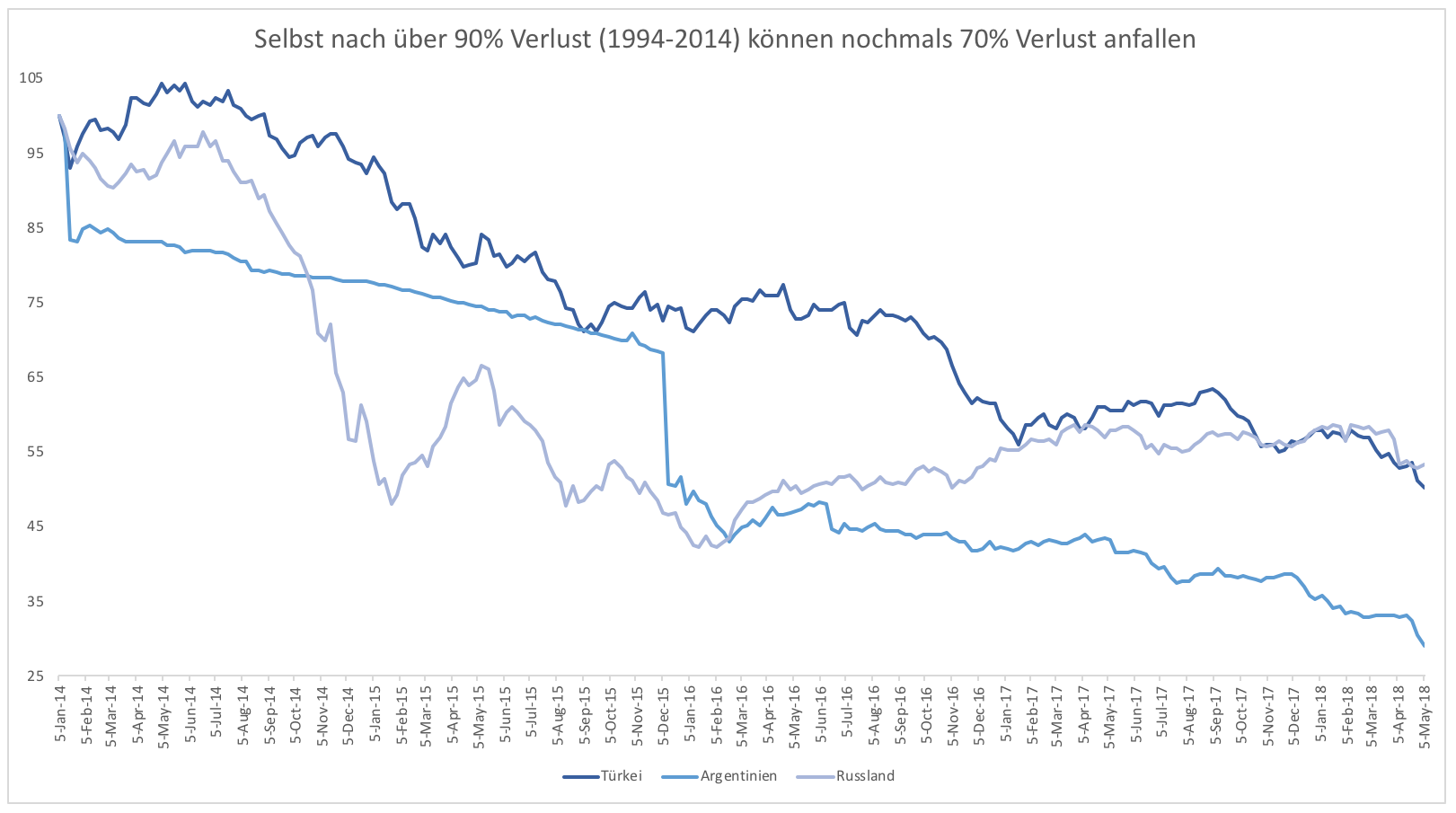

Langfristig brechen die Währungen ohnehin ein. Grafik 1 zeigt dazu die Entwicklung der Währungen von Argentinien, der Türkei und Russland seit 1994. Alle Währungen haben in dieser Zeit über 90 % an Wert verloren. Das bedeutet allerdings nicht, dass es nicht noch einmal deutlich nach unten gehen kann (Grafik 2).

Genau das sehen wir gerade. Nachdem der Rohstoffschock Anfang 2016 überstanden war, erholten sich viele Währungen wieder. Ausnahmen gibt es immer, so etwa in Argentinien und der Türkei – sie sind keine großen Rohstoffexporteure. Diese Währungen blieben auch nach 2016 unter Druck.

Nun werten allerdings auch Währungen ab, die eigentlich von steigenden Ölpreisen profitieren sollten, z.B. der brasilianische Real. Dieser wertete in den letzten Monaten gegenüber dem Dollar 15 % ab – und das, obwohl der Dollar eine Schwächephase durchmachte.

Das zeigt, dass sich die Finanzströme umgekehrt haben. Es fließt nicht mehr Kapital in Emerging Markets und sorgt für Wachstum, sondern es fließt heraus. Sind Anleger risikofreudig, fließt Geld in Entwicklungsländer. Sind sie hingegen risikoavers, fließt es heraus.

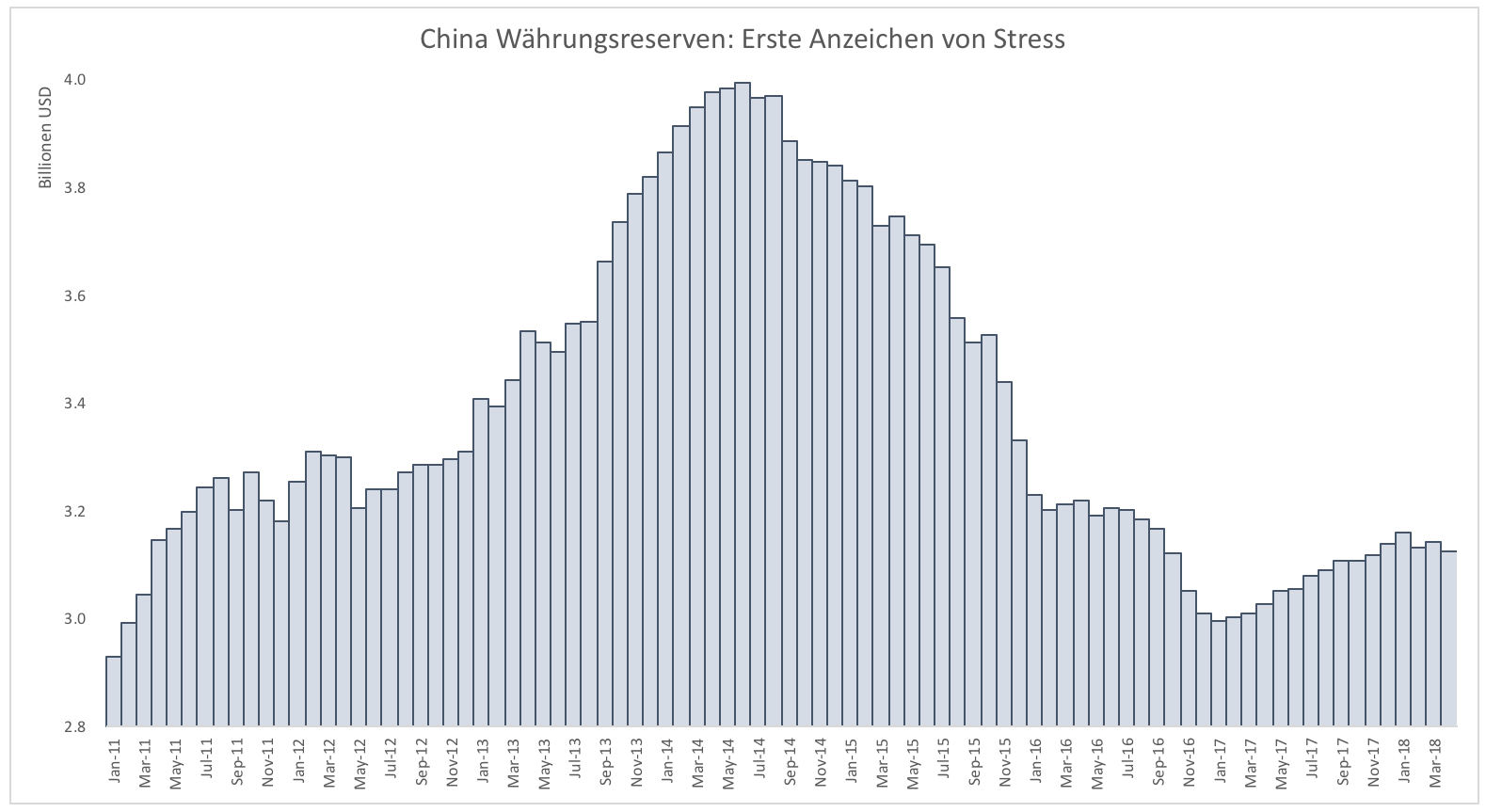

Diese Kapitalströme sind wie Flut und Ebbe. Von 2014 bis 2016 hatten wir Ebbe, danach Flut. Jetzt deutet sich die nächste Ebbe an. Wie gravierend das sein kann, haben wir noch in Erinnerung. Chinas Währungsreserven verflüchtigten sich ab 2014. Im Sommer 2015 kam es dann zur Schockabwertung des Yuan. Auch bei uns kamen diese Schockwellen an.

Obwohl Chinas Wirtschaft robust wirkt und oberflächlich alles in Ordnung scheint, kann es die Währungsreserven nicht weiter ausbauen (Grafik 3). Es ist zu früh, um hier von erneuter Kapitalflucht zu sprechen. Vielleicht ist es nur eine kurzfristige Schwäche, die sich im Nachhinein als Kaufgelegenheit herausstellt. Vielleicht sehen wir hier aber auch den Beginn einer Stresssituation wie 2014 bis 2016, die dann auch bei uns zu einer gehörigen Korrektur führt.

Mit Sicherheit lässt sich nicht einwandfrei feststellen, worum es sich handelt. Rohstoffpreise sprechen eigentlich für Emerging Markets. Als Anleger kann man durchaus auf einen Rebound wetten. Wird das Ganze doch noch ein richtiges Gewitter, sollte man aber auch bereit sein, jederzeit zu verkaufen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.