Die Schmetterlingsformation - Muß man die kennen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Neben den bekannten Bullen und Bären, von denen andauernd die Rede ist, existieren in der Charttechnik noch weitere Wesen aus der Fabelwelt. Eines davon ist der Schmetterling. Dieser Schmetterling beschreibt eine Chartformation, die sowohl Bullen als auch Bären in Verzückung geraten lassen kann.

Im Folgenden eine Beschreibung dieser etwas komplexeren Formation, die neben den klassischen Formationen wie Doppeltops, Schulter-Kopf-Formationen, Rounding Tops, Keilformationen, Dreiecken, Diamanten, usw. eine relevante Rolle spielt.

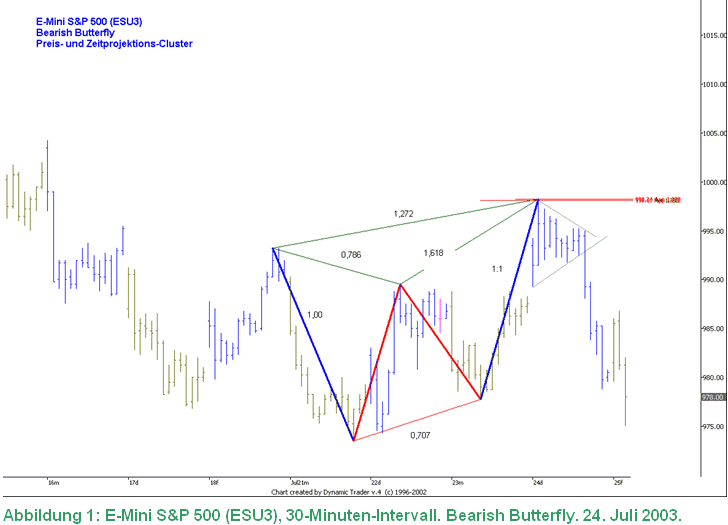

In der Abbildung 1 sehen Sie ein Chart eines Schmetterlings mit bearischer Indikation am Beispiel des E-Mini S&P 500 in einem 30-Minuten-Intervall am 24. Juli 2003.

Der Name „Schmetterling“ ergibt sich aus der Chartformation (zwei an ihrer Spitze gegenüberliegende Dreiecke).

Die Preisschwünge, aus denen sich die Chartformation zusammensetzt, harmonisieren in uns bekannten mathematischen Relationen untereinander.

Und zwar wie folgt:

• Der zweite Preisschwung korrigiert den ersten Preisschwung um 78,6% (siehe dazu die Lesson „Fibonacci-Preiskorrekturen).

• Der dritte Preisschwung korrigiert den zweiten Preisschwung um 70,7% (s. dazu die Lesson „Quadratwurzel-2-Preisprojektionen“ ….. 1 dividiert durch Quadratwurzel aus 2 = 0,707)

• Der vierte Preisschwung extensiert den dritten Preisschwung um 161,8% und ist gleichzeitig so groß wie der erste Preisschwung. Dazu kommt noch, dass er den ersten Preisschwung um 127,2% extensiert. Auch dieser Verhältniswert ist uns noch aus der Lektion „Fibonacci-Preisextensionen“ bekannt (Quadratwurzel aus 1,618).

Nachdem die bearische Schmetterlings-Formation beendet ist, bildet der Preis zunächst einen Wimpel, der den zu erwartenden Abwärtsschwung bremst. Doch beim Ausbruch entsteht dann das Abwärtsmomentum. Und an solchen momentumgetriebenen Preisschwüngen nach Vollendung des Patterns können Sie selbstverständlich sehr gut partizipieren.

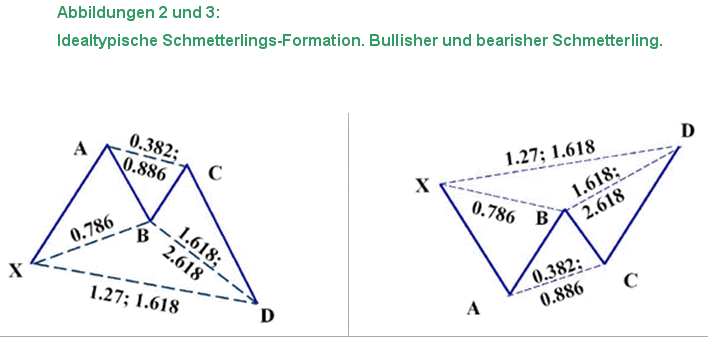

Die einzelnen mathematischen Beziehungen der Preisschwünge müssen nicht unbedingt so lauten wie in dem oben angegebenen Beispiel. Idealerweise lauten Sie wie in den folgenden Abbildungen 2 und 3. Wichtig bleibt aber, dass Sie die Verhältniswerte nutzen, die in vorangegangenen Lektionen erläutert wurden.

Ideal ist es, wenn das Punkt B eine 78,6%-Fibonacci-Preiskorrektur von XA ist, so wie in unserem praktischen Beispiel, siehe Abbildung 1.

Achten Sie also darauf, dass die angegebenen mathematischen Beziehungen der Preisschwünge untereinander gegeben sind. Alle müssen miteinander harmonisieren. Wenn dann die Formation vollendet ist, sollten Sie auf eine Preisumkehr warten, welche die Formation bestätigt. Das kann beispielsweise das Unterschreiten des Vortagestiefs sein. Oder auch das Unterschreiten eines Schwungtiefs in einem kleineren Zeit-Intervall. Oder das Überkreuzen zweier Gleitender Durchschnitte (z.B. MA 8 und 13) in einem niedrigeren Zeitintervall. Benutzen Sie eine Einstiegsstrategie, mit der Sie vertraut sind.

Geben Sie ihr Stop-Loss knapp über den Schwung-Hochpunkt des letzten Preisschwunges. Das minimale Preisziel beträgt 127,2% des letzten Preisschwunges der Formation. Oft wird das Preisziel auch nach einer 161,8%-Fibonacci-Preisextension des letzten Peisschwunges erreicht.

Die Formation kann natürlich auch auf dem Kopf stehen, wie im Schema der Abbildung 1 dargestellt. In diesem Fall sprechen wir von einem Schmetterling mit bullisher Indikation, kurz einem „bullishen Schmetterling“.

Die Schmetterlings-Formation indiziert Trendumkehrungen mit einer hohen Wahrscheinlichkeit und ist ein einfaches Muster, das es zu entdecken gilt. Machen Sie es sich zunutze!

http://www.trading-lehrgang.de - Charttechnische Analyse & Trading zum Anfassen. Der umfassende Lehrgang für Laien und insbesondere aber Fortgeschrittene.

http://www.tradersjournal.de - Die Publikation für den aktiven tradingorientierten Börsianer. Trading, Charttechnik, Szenenews, Money-/Risikomanagement, Interviews und Buchbesprechungen. Melden Sie sich kostenlos an.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.