Die Inflation kommt - diesmal wirklich

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für die nahende Inflation gibt es zwei Gründe. Die Geldflut der Notenbanken gehört nicht dazu. Die Treiber der Inflation kommen aus zwei Richtungen. Einerseits steigen Rohstoffpreise wieder an. Anderseits beginnen die Reallöhne zu steigen.

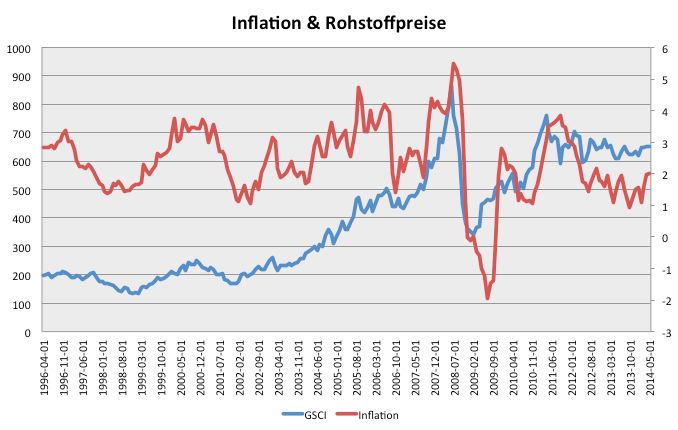

Betrachtet man den Goldman Sachs Commodity Index seit 1992, dann lässt sich ein gewisser Zusammenhang zwischen Rohstoffpreisen und Inflation nicht ignorieren. Rohstoffpreise fielen tendenziell in den vergangenen Jahren. Seit einem Jahr bildet sich nun aber so langsam ein Boden aus. Ein Ausbruch nach oben scheint nur mehr eine Frage der Zeit. Ursache für steigende Preise bei Rohstoffen ist letztlich die Stabilisierung des Wachstums.

Dabei geht es nicht so sehr um das Wachstum in den Industrieländern, sondern um das Wachstum in den Schwellenländern. Deren Wachstum ist rohstoffintensiver als in Industrieländern. Nach jahrelangem, niedrigem Wachstum in einigen asiatischen Ländern und Südamerika deutet sich ein Boden an. Rohstoffpreise sollten mit dem wieder anziehenden Wachstum auch steigen. Bei einigen Metallen zeigt sich das bereits deutlich.

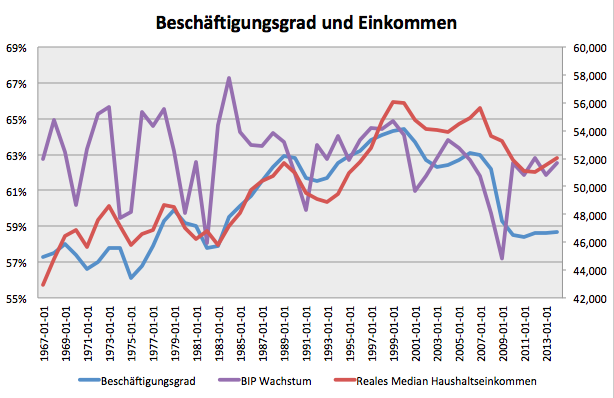

Allein von dieser Front ist in den kommenden Monaten und vielleicht sogar Jahren nicht mehr mit deflationärem Druck zu rechnen. Ein ebenso wichtiger Punkt ist ein Anstieg der Löhne. In den USA sind die Reallöhne seit 1999 tendenziell gefallen. 2007 erreichten sie nur knapp wieder das Hoch von 1999. Momentan ist das Niveau wieder auf dem Level von 1989. Seit 2012 deutet sich hier nun aber ein Turnaround an. Hauptursachen dafür ist ein Einpendeln des Beschäftigungsgrades auf niedrigem Niveau und wieder anziehendes Wachstum. In den USA waren 1999 fast 65 % der Bevölkerung beschäftigt. 2007 waren es noch 63 %. Aktuell sind es nur noch knapp 59 %. Bei über 300 Mio. Einwohnern macht das schon etwas aus, wenn 20 Mio. weniger arbeiten.

Der starke Einbruch im Beschäftigungsgrad ist auf zwei Entwicklungen zurückzuführen. Die erste ist offensichtlich: Finanzkrise. Dazu gibt es gar nicht mehr zu sagen. Die zweite wurde zuletzt immer wieder von der Notenbank aufgegriffen. Dabei handelt es sich um ein strukturelles Problem. Die Babyboomer gehen in Rente. Das hat ca. zu Beginn der Finanzkrise begonnen und dürfte sich noch einige Jahre fortsetzen. Umso positiver ist es, dass der Beschäftigungsgrad wieder langsam ansteigt. Arbeit wird nachgefragt. Mit strukturell weniger Potential, weil die Babyboomer ausscheiden, wird es früher oder später zu einer gewissen Knappheit kommen. Das passiert nicht heute, auch nicht morgen, sondern über mehrere Jahre.

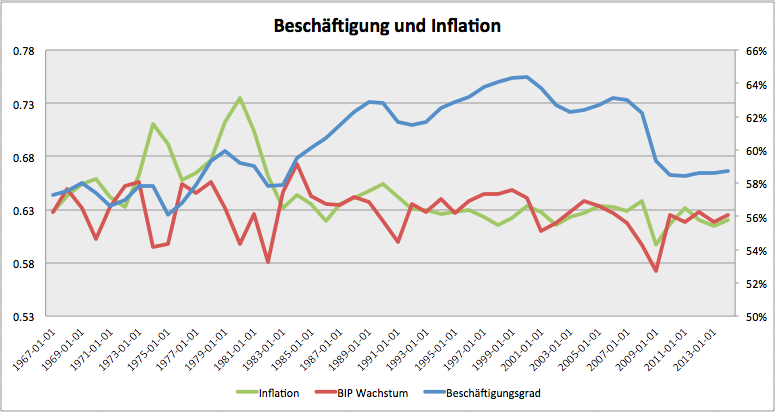

In dieser Zeit, in der immer weniger Arbeitnehmer zur Verfügung stehen, steigen die Reallöhne an. Der Trend stimmt. Obwohl der Beschäftigungsgrad stabil blieb, stiegen die Reallöhne. Was passiert dann erst, wenn Arbeitskraft knapp wird? Und Arbeitskraft könnte tatsächlich knapp werden. Das Wachstum hat sich in den USA seit Ende der 80er Jahre systematisch reduziert. Als Charttechniker kann man im Wachstumstrend eine inverse SKS erkennen, die nach oben aufgelöst werden dürfte.

Mit weiterhin guten Wachstumszahlen und steigendem Beschäftigungsgrad werden auch die Löhne wieder stärker steigen. Ebenso wie Rohstoffpreise hat das Reallohnniveau einen großen Einfluss auf die Inflation. Inflation, Rohstoffpreise und Löhne bewegen sich tendenziell parallel. Bevor mehr Beschäftigung und höhere Löhne auf Inflation umschlagen, vergeht für gewöhnlich ein halbes bis ein Jahr. Demnach müsste bei der Inflation Ende 2014 so langsam die Post abgehen.

Ich selbst bin kein Anhänger der Inflations-Horrorszenarien. Ich gehe nicht von Teuerungsraten aus, die substantiell höher sind als der Durchschnitt der Vorkrisenjahre. Dafür sorgen weltweit hohe Produktionskapazitäten. Einen Inflationsschock erwarte ich nicht, auch wenn er inzwischen wahrscheinlicher ist als die meisten erahnen dürften. Die Wahrscheinlichkeit ist sicherlich gestiegen (von 0 % auf vielleicht 10 %), aber immer noch niedrig. In den kommenden Jahren sollte die Inflation in der Tendenz steigen. Langfristig dürfte sie beim langjährigen Durchschnitt wieder kehrtmachen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Wer die Daten über die nominelle Preisentwicklung von Waren in den letzten Jahren kennt, wird nicht auf die "glorreiche" Idee kommen, es hätte in diesem Zeitraum keine Inflation gegeben.

Weil aber selbst Experten und Profis nicht davor gefeit sind, Propaganda-Parolen mit der Realität zu verwechseln und als solche zu wähnen, befinden wir uns derzeit und schon gar nicht zu kurz, vermutlich sogar noch etwas länger, in der Deflation.

Damit ist die erste Voraussetzung dafür erfüllt, dass eine Inflation überhaupt kommen kann. Ob es dann die Inflation ist, steht freilich auf einem anderen Papier. Denn darunter kann man nur größere Preisanstiege verstehen, welche aus der historischen Entwicklung erheblich herausragen und dabei die Inflationsschübe der 70er Jahre durchaus übertreffen müssten, um als "die" bezeichnet werden zu können.

Der Autor zeigt aber selbst die Differenz zwischen dem Tenor seiner gewählten Überschrift und dem Inhalt des Artikels auf.

Er gibt Gründe dafür preis, weshalb die Inflationsraten wieder anziehen könnten, dabei aber die "gewohnten" Bahnen nicht überschritten werden dürften ----->"Ich gehe nicht von Teuerungsraten aus, die substantiell höher sind als der Durchschnitt der Vorkrisenjahre. Dafür sorgen weltweit hohe Produktionskapazitäten"

Man sollte dabei nicht vergessen, dass auch potentielle Produktionskapazitäten, welche sich nach kaufmännischen Kalkül lohnen, Einfluss auf die Preisgestaltung von Unternehmen haben dürften. Und dabei sollte nicht vergessen werden, dass insbesondere die Refinanzierungskosten erheblichen Einfluss auf das kaufmännische Kalkül haben. Solange die Aufwendungen dafür also niedrig sind, welche sich nicht unwesentlich an der allgemeinen Höhe von Zinsen orientiert, gibt es keine fundierten Gründe für wesentlich höhere Inflationsraten.

Ökonomische Modelle, welche sich an falsche Attribute knechten, wie es u.a. die bekannten Quantitätsgleichungen darstellen, gehören daher nicht in diesen Kreis, weil eine wesentliche funktionale Größe, das kaufmännische Kalkül, darin fehlt und diese deshalb an der Wirklichkeit scheitern müssen.

2die bezeichnet zu werden.

Wenn ich das Wort "Wachstum" nur lese oder höre muss ich schon kotzen ;-)