Deutsche Bank: Was steckt hinter dem Sell-off?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Aktionär der Deutschen Bank möchte man in diesen Tagen nicht sein. Bereits seit Monaten geht es in der Tendenz abwärts. Doch seit der letzten Woche hat sich der Abverkauf noch einmal beschleunigt. So ging es seit Mittwochmorgen bisher um mehr als 11 Prozent nach unten.

Für den Ausverkauf seit der vergangenen Woche ist zumindest auf den ersten Blick schnell ein Grund gefunden. Finanzvorstand James von Moltke hatte auf einer Investorenkonferenz in London am Mittwoch erklärt, dass die Deutsche Bank im ersten Quartal mit Gegenwind im Investmentbanking rechne und zusätzliche Belastungen in Höhe von 450 Millionen Euro erwarte. Davon resultieren rund 150 Millionen Euro aus gestiegenen Refinanzierungskosten und 300 Millionen Euro aus der Euro-Stärke, die dafür sorgt, dass die Erträge aus dem Dollarraum in Euro gerechnet geschmälert werden.

Insbesondere steigende Refinanzierungskosten könnten für die Deutsche Bank zur großen Belastung werden. Die Finanzierungsbedingungen für Dollar haben sich in den vergangenen Wochen und Monaten deutlich verschärft. Großbanken wie die Deutsche Bank und die Commerzbank sind darauf angewiesen, dass sie sich ständig zu annehmbaren Konditionen am Interbankenmarkt refinanzieren können.

Dass es für die Deutsche Bank und andere Geldhäuser immer teurer wird, sich Dollar-Liquidität zu besorgen, lässt sich am Libor (London Interbank Offered Rate) ablesen. Der Libor ist der wichtigste Referenzzinssatz für unbesicherte Kredite zwischen Banken und wird für unterschiedliche Währungen und Laufzeiten berechnet.

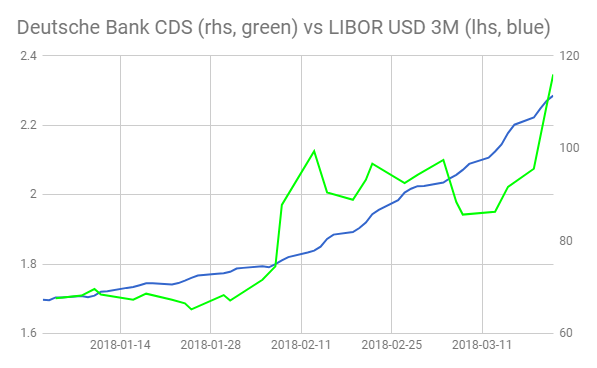

Der folgende Chart meines Kollegen Simon Hauser zeigt als blaue Linie den 3-Monats-Libor für USD. Seit Jahresbeginn ist der Zinssatz kräftig angestiegen und notiert inzwischen bei über 2,2 Prozent. Die grüne Linie zeigt den Kurs von Credit Default Swaps (CDS) auf die Deutsche Bank. Dabei handelt es sich um Versicherungen gegen eine Insolvenz der Deutschen Bank. Mit den CDS können sich Investoren nicht nur gegen einen Zahlungsausfall der Deutschen Bank versichern, sondern auch darauf spekulieren. Die steigenden Refinanzierungskosten für kurzfristige Dollar-Kredite steigen also eben so wie das Pleiterisiko der Deutschen Bank.

Die steigenden Refinanzierungskosten in Dollar haben verschiedene Gründe. Zum einen ziehen viele US-Unternehmen Dollarbeträge aus Europa ab, weil sie nach der US-Steuerreform das Geld zu günstigen Konditionen in die USA zurückholen können. Zum anderen führt die Steuerreform zu einem erhöhten Finanzierungsbedarf der US-Regierung, die durch vermehrte Anleiheplatzierungen gleichermaßen Dollar-Liquidität vom Markt holt. Außerdem strafft die US-Notenbank langsam aber sicher ihre Geldpolitik. Auch das führt dazu, dass Dollar-Liquidität vom Markt genommen wird. Es ist keineswegs auszuschließen, dass genau an dieser Stelle ein Grund für die nächste Finanzkrise liegen könnte.

Doch die Deutsche Bank hat auch noch an einer anderen Front zu kämpfen: So steckt der größte Aktionär, die chinesische HNA Group, derzeit selbst in Finanznöten und verkauft deshalb einen Vermögenswert nach dem anderen - teilweise deutlich unter dem Marktpreis. Der Verdacht besteht, dass sich HNA in Zukunft auch von Deutsche-Bank-Aktien trennen könnte, was den Kurs wohl weiter drücken würde. Das ist für andere Anleger nicht gerade ein Grund, bei den Papieren der Deutschen Bank jetzt zuzugreifen.

Angesichts der schlechten Nachrichten gerät völlig in den Hintergrund, dass man den Börsengang der Deutsche-Bank-Fondstochter DWS am vergangenen Freitag als geglückt ansehen muss. Allerdings kann man sich hier nicht ganz des Eindrucks erwehren, dass die Deutsche Bank damit beginnt, sich von ihrem Tafelsilber zu trennen.

Aus fundamentaler Sicht sind die Aktien der Deutschen Bank günstig bewertet, wie die folgende Tabelle zeigt. Doch gerade bei Banken ist Vorsicht in Bezug auf die Schätzungen der Analysten angebracht. Denn Banken sind in ihrem Geschäft stark zyklisch. Trübt sich die gesamtwirtschaftliche Stimmung ein, führt das dazu, dass die Analysten ihre Schätzungen sehr schnell nach unten anpassen müssen. Ähnliches gilt für eine weitere Verschärfung der Refinanzierungsbedingungen.

| 2018e | 2019e | 2020e | |

| Ergebnis je Aktie in EUR | 0,86 | 1,33 | 1,68 |

| KGV | 13 | 8 | 7 |

| Buchwert je Aktie | 31,22 | 32,20 | 32,55 |

| KBV | 0,4 | 0,3 | 0,3 |

| Dividende je Aktie in EUR | 0,27 | 0,47 | 0,66 |

| Dividendenrendite | 2,40 % | 4,17 % | 5,86 % |

| *e = erwartet |

Aus charttechnischer Sicht befinden sich die Aktien der Deutschen Bank in einem klaren Abwärtstrend, auch wenn kurzfristige Rebound-Trades sicher interessant sind. Fundamental droht den Aktien des größten deutschen Geldhauses auch in den kommenden Quartalen erheblicher Gegenwind - insbesondere wenn die kurzfristigen Zinsen weiter steigen und sich die weltweite Konjunktur angesichts der drohenden Handelskonflikte eintrübt. Gleichzeitig sind die Aktien der Deutschen Bank zumindest auf dem Papier extrem günstig bewertet. Ein Großteil der erwarteten Schwierigkeiten dürfte also bereits eingepreist sein.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

die deutsche bank hat an sich kein geschäftsmodell. ich bleib dabei kursziel: 0