Der US-Aktienmarkt ist fair bewertet - wie geht es weiter?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.156,69 Pkt (S&P)

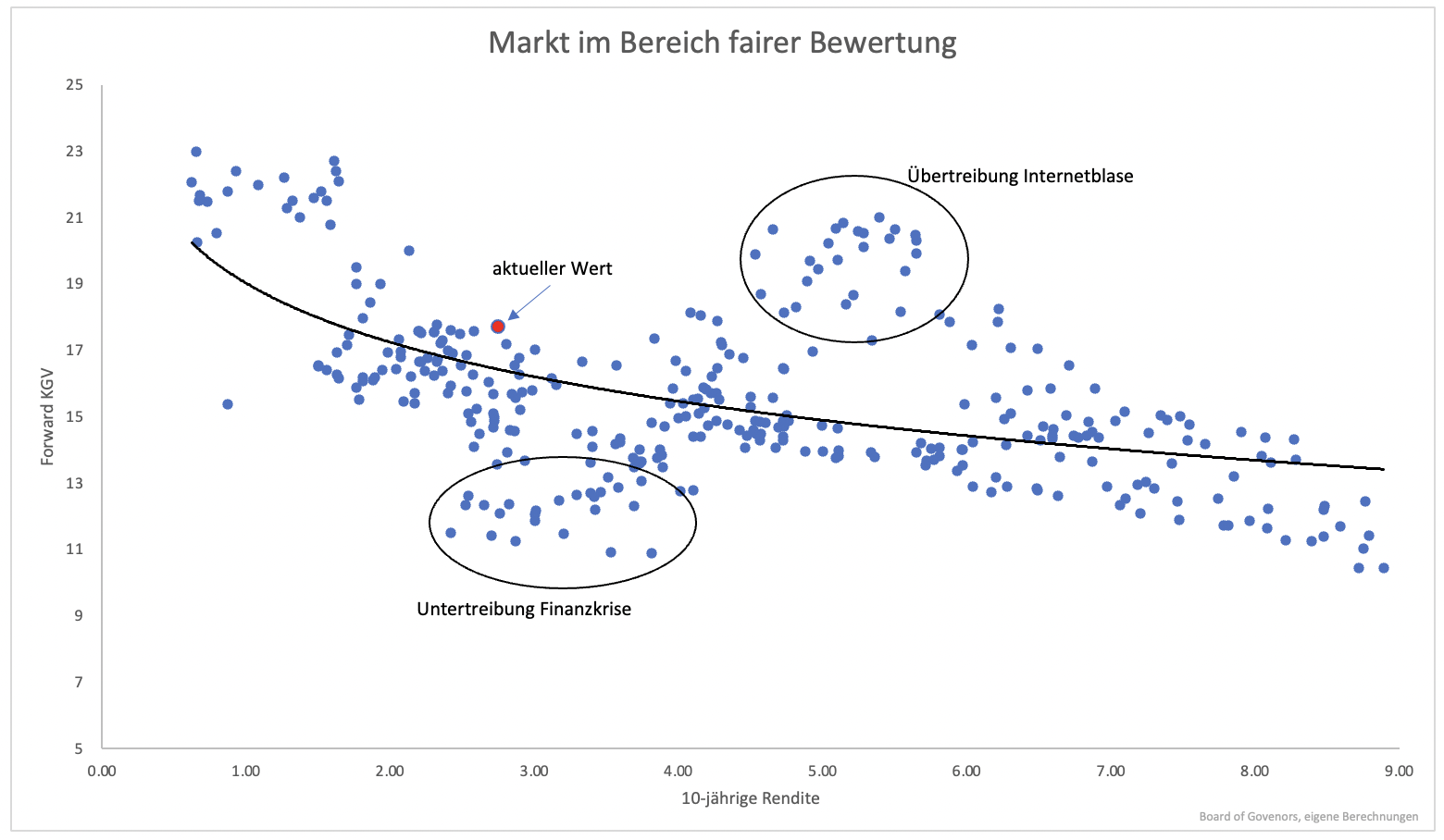

In den vergangenen Jahren war immer wieder zu hören, dass es zu Aktien keine Alternative gibt. Das Argument: Die Zinsen sind zu niedrig. Vereinfacht kann man sagen: Je tiefer die Zinsen, desto höher die Bewertung. Als Bewertungsmaßstab dient entweder das Kurs-Gewinn-Verhältnis auf Basis vergangener oder zukünftiger Gewinne. Zukünftig erwartete Gewinne sind weniger volatil als die in der Vergangenheit tatsächlich erwirtschafteten. Da Anleger zudem die Zukunft einpreisen und nicht die Vergangenheit, macht es Sinn auf die zukünftigen Gewinne zu blicken (Forward KGV). Aktuell ist der Markt auf Basis der Gewinnerwartung fair bewertet (siehe Grafik).

Das KGV hängt dabei vom Zinsniveau ab. Genauer gesagt, es hängt von der Rendite 10-jähriger US-Anleihen ab. Gemessen an der aktuellen Rendite ist der S&P 500 also fair bewertet. Selbst wenn nun das KGV bleibt, wo es ist, kann sich der Kurs des Index verändern.

Die Veränderung hängt zum einen an den Zinsen. In den zurückliegenden Wochen konnte die Rendite von einem Hoch von fast 3,2 % auf 2,7 % sinken. Aktuell kommt es zu einer Gegenbewegung nach oben. Sinkt die Rendite hingegen mittelfristig weiter, z.B. auf 2 %, dürfte der S&P 500 um ca. 10 % steigen.

Ich hatte am 10. Mai ein Zinshoch ausgerufen. Obwohl das zutraf, gehe ich nicht davon aus, dass die Rendite wieder auf 2 % sinkt. Nach einer Stabilisierung der Rendite ungefähr auf aktuellem Niveau dürfte es wieder bergauf gehen. Das würde Druck auf die Kurse ausüben.

Das Kursniveau hängt nicht nur von den Zinsen ab, sondern auch von der Gewinnentwicklung. Im ersten Quartal 2022 sind die Gewinne der S&P 500 Unternehmen gesunken. Ab jetzt sollen sie bis Jahresende wieder kräftig steigen und zwar um sensationelle 22 %.

Der große Anstieg erklärt sich durch den Gewinnrückgang im ersten Quartal. Vergleicht man das vierte Quartal 2021 mit den erwarteten Gewinnen im vierten Quartal 2022 ergibt sich noch ein Wachstum von 4,6 %. Das klingt realistischer. Das Problem dabei: Die Erwartungen werden seit Wochen nach unten revidiert. Noch vor kurzem wurde von mehr als 6 % Wachstum ausgegangen.

Setzt sich dieser Trend fort, stagnieren die Gewinne oder sind sogar rückläufig. Einige Quartalsberichte lassen Schlimmes erahnen. Viele Unternehmen kämpfen nicht nur mit der Inflation, sondern auch mit Kunden, die auf Produkte mit geringeren Margen umsteigen. Die Aktie von Walmart verlor aufgrund dieser Probleme an einem Tag 15 %.

Es ist zu befürchten, dass die Gewinnerwartungen weiter sinken werden. Bei konstant oder bis Jahresende wieder leicht steigenden Renditen 10-jähriger Anleihen ist dann die aktuelle Bewertung nicht mehr fair. Anhand dessen, was wir derzeit wissen und was realistischerweise zu erwarten ist, sollte der S&P 500 nicht bei mehr als 3.850 Punkten stehen. Nach der aktuell laufenden Erholung ist mit einer Fortsetzung der Korrektur zu rechnen. Aus fundamentaler Sicht sollten die bisherigen Verlaufstiefs im Bereich von 3.800 bis 3.850 Punkten beim S&P 500 nochmals angesteuert werden.

Schwächt sich die Wirtschaft weiter ab bzw. fällt sie in eine Rezession, müssen neue Szenarien evaluiert werden. Einerseits sinken dann zwar die Unternehmensgewinne, andererseits würden auch die Zinsen fallen. Bei einer normalen, flachen Rezession könnte der S&P 500 bereits bei 3.500 Punkten einen Boden finden.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.