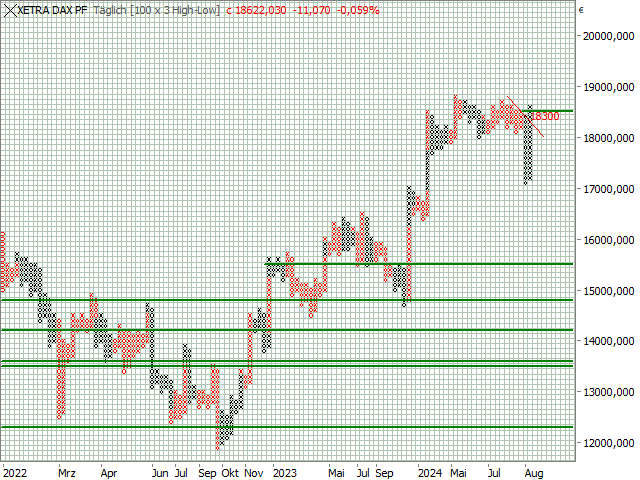

DAX® - P&F-Chart mit Einstiegssignal

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

P&F-Chart mit Einstiegssignal

Der DAX® erlebte gestern einen ruhigen Wochenauftakt. Bei einer unterdurchschnittlichen Handelsspanne von unter 100 Punkten pendelten die deutschen Standardwerte um die Marke von 18.600 Punkten. Dabei verblieb das Aktienbarometer innerhalb der Schwankungsbreite vom vergangenen Freitag, sodass ein klassischer Innenstab entsteht. Diese Bewegungsarmut gibt uns die Gelegenheit den Point & Figure-Chart der deutschen „blue chips“ zu zeigen, denn zu dieser in Europa etwas in Vergessenheit geratenen Chartdarstellungsform sowie zum dortigen Einstiegssignal haben uns einige Rückfragen erreicht. Der Bruch des Abwärtstrends und der Sprung über die Marke von 18.500 Punkten sorgen hier für ein echtes Ausrufezeichen. Damit rückt das bisherige Allzeithoch bei 18.893 Punkten wieder auf die Agenda. Die aktuell vorliegende „V-Formation“ lässt sogar auf deutlich mehr hoffen. Auf der Unterseite definieren indes die alten Hochstände vom 31. Juli bzw. von Anfang April (18.564/18.567 Punkte) einen ersten Rückzugsbereich – das Hoch vom 20. August (18.495 Punkte) markiert danach eine weitere Unterstützung.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

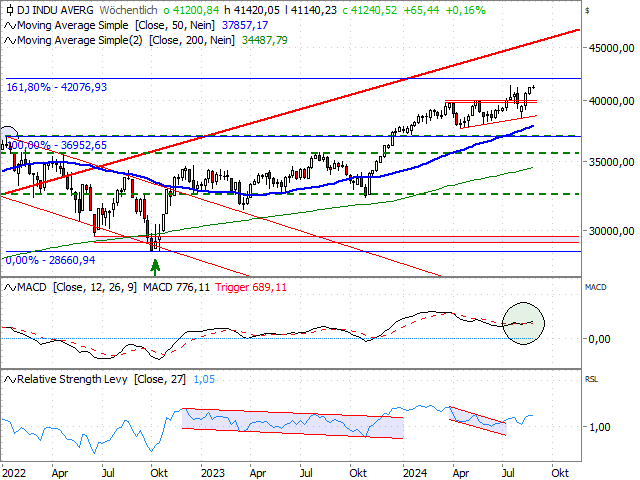

Einbruch verdaut – neues Allzeithoch!

Nachdem der Dow Jones® von Mitte Juli bis Anfang August um fast 3.000 Punkte eingebrochen war, sind die amerikanischen Standardwerte ebenso schnell wieder in die Erfolgsspur zurückgekehrt. Mit 41.420 Punkten gelang dem „Dow“ gestern dabei sogar temporär ein neues Allzeithoch. Spannend ist in diesem Kontext, dass dieses Ausrufezeichen (bisher) weder dem S&P 500® noch dem Nasdaq-100® gelang. Charttechnisch geht diese Entwicklung mit der Ausprägung einer klassischen „V-Formation“ einher. Mit anderen Worten: Ein nachhaltiger Vorstoß in „uncharted territory“ lässt ein erneutes prozyklisches Kaufsignal entstehen. Aus der Tiefe des zwischenzeitlichen Einbruchs ergibt sich im Erfolgsfall ein kalkulatorisches Anschlusspotenzial von 2.700 Punkten, welches wiederum perspektivisch zu einem Kursziel von 43.900 Punkten führt. Das neue Rekordlevel wird von einem positiven Schnittmuster beim MACD bestätigt und auch die Relative Stärke (Levy) liegt inzwischen wieder komfortabel über dem Schwellenwert von 1. Die alten Ausbruchsmarken bei gut 40.000 Punkten bieten sich indes als Absicherung auf der Unterseite an.

Dow Jones Industrial Average® (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Dow Jones Industrial Average®

Quelle: Refinitiv, tradesignal²

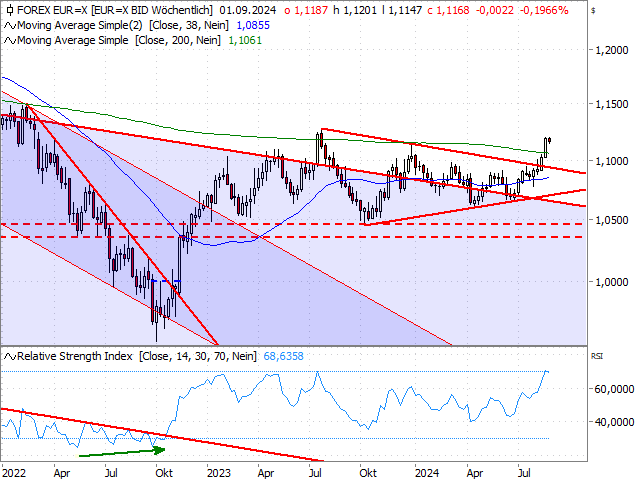

Dreieck als Taktgeber

Nachdem sich die Bollinger Bänder beim Währungspaar EUR/USD zuletzt so stark zusammengezogen hatten wie niemals zuvor in diesem Jahrtausend, laufen die Begrenzungen des Volatilitätsindikators inzwischen wieder auseinander. Die europäische Einheitswährung hat darüber hinaus das obere Bollinger Band (akt. bei 1,1134 USD) zuletzt überwinden können. In der Vergangenheit stellten beide Phänomene oftmals den Startschuss für einen neuen Trendimpuls dar. Charttechnisch spielen dem Euro im Vergleich zum Greenback noch zwei weitere Argumente in die Karten. Zum einen kann die Kursentwicklung des vergangenen Jahres als symmetrisches Dreieck interpretiert werden (siehe Chart). Zum anderen gelang nicht nur der Ausbruch aus diesem Konsolidierungsmuster, sondern auch die Rückeroberung der 200-Wochen-Linie (akt. bei 1,1061 USD). Auf der Oberseite markiert nun das 2023er-Hoch bei 1,1275 USD das nächste Anlaufziel – ein Level, welches sehr gut mit dem Kursziel der auf Tagesbasis vorliegenden Bodenbildung (1,13 USD) harmoniert. Danach steckt der adjustierte Abwärtstrend seit 2008 (akt. bei 1,1450 USD) den nächsten Widerstand ab. Um die aktuelle Steilvorlage dagegen nicht zu gefährden, sollte der Euro zukünftig nicht mehr unter die Marke von 1,10 USD zurückfallen.

EUR/USD (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart EUR/USD

Quelle: Refinitiv, tradesignal²

Ausbruch nach besonderen Candles

Der Goldpreis konnte zuletzt mit 2.532 USD ein neues Allzeithoch verbuchen. In diesem Marktumfeld lohnt sich ein Blick auf die verschiedenen Minentitel. Besonders hervorheben möchten wir aktuell die Barrick-Aktie. Ende Juni hatten wir hier „von ganz besonderen Halbjahreskerzen“ gesprochen (siehe „HSBC Daily Trading“ vom 28. Juni). Drei der letzten vier Halbjahreskerzen bildeten jeweils Candlestick-Umkehrmuster in Form klassischer „Hammer“. D. h. die markanten Lunten der letzten 6-Monats-Kerzen unterstrichen schon damals die Trendwendeambitionen des Goldminentitels. Mittlerweile ist das Papier einen Schritt weiter, denn mit dem Sprung über die Marke von 19 USD sind die besonderen Kerzen „bullish“ nach oben aufgelöst. Doch nicht nur das: Gleichzeitig konnte die Barrick-Aktie damit zwei verschiedene Fibonacci-Retracements (17,50/18,33 USD) sowie zwei unterschiedliche Abwärtstrendlinien (akt. bei 16,36/17,51 USD) überwinden (siehe Chart). Für ein weiteres Ausrufezeichen sorgt das höchste monatliche Handelsvolumen der Historie, welches die Aktie im April verzeichnete. Während das Jahreshoch von 2022 bei 26,07 USD das nächste Anlaufziel definiert, kann die o. g. Trendlinie (akt. bei 17,51 USD) als Absicherung herangezogen werden.

Barrick Gold (Semi-annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Barrick Gold

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.