DAX mit Rallysignal - GOLD und SILBER endlich mit Kaufsignal!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow JonesKursstand: 16.947,08 Punkte (NYSE) - Zum Zeitpunkt der Veröffentlichung

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 9.987,24 Punkte (XETRA)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 16.947,08 Punkte (NYSE)

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.314,98 $/Unze (Deutsche Bank Indikation)

- Silber - WKN: 965310 - ISIN: XC0009653103 - Kurs: 20,86 $/Unze (Deutsche Bank Indikation)

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 106,64 $/Barrel (Indikation)

- Nikkei225 - WKN: 969244 - ISIN: XC0009692440 - Kurs: 15.445,00 Punkte (Deutsche Bank Indikation)

Ich beginne dieses kurze Chartupdate vom DAX mit einer Grafik aus dem Research der Citigroup. Der Kollege Simon Hauser hat diese und weitere auf seinem Guidants Desktop veröffentlicht. Er hinterfragt mit seinen Kommentaren in seriöser Art und Weise unser Finanzsystem: http://go.guidants.com/de#c/simon_hauser

Die grafische Darstellung ist selbsterklärend. Der Aktienmarkt beginnt sich zunehmend von der zugrundeliegenden Umsatz- und Gewinnentwicklung der Unternehmen abzukoppeln. Insofern ist das Zurückfahren der Liquidität ("Tapering") durch die US Notenbank FED sogesehen nur folgerichtig.

Der DAX bewegt sich im 10.000 Punktebereich.

Kurz und prägnant sei wiederholend festgestellt: Die Kursziele liegen bei 10.230 und 10.500 Punkten.

Unterstützungen liegen bei 9.730 und 9.534 Punkten. Unter 9.534 Punkten würde ich für den Index schlagartig bärisch werden!

Je weiter der Bullenmarkt sich entwickelt, desto ruhiger wird es um die Crashpropheten und desto häufiger melden sich diejenigen, die von der großen Wende bei den Zinsen sprechen, - eine solche erwarte ich auch schon seit längerem -, und möglichst hohe Kursziele für den DAX nennen, um in den Medien Gehör zu finden. Liquidität sei da und befinde sich auf der Jagd nach Rendite. Jeder müsse jetzt in Aktien, es gebe keine Alternativen. Das letztgenannte Argument kennen wir aus den Jahren 2006-2007. Wir wissen, dass ab 2007 der Markt nach unten wegplatzte.

Die Aufwärtstrends sind intakt, ja. Laut Konjunktur-Business-Cycle befinden wir uns in der so genannten reifen Erholungsphase, ja. Die Börse war allerdings noch nie eine Einbahnstraße. Ich plädiere nicht dafür, sich gegen den Markt zu stellen und zu verkaufen oder gar leerzuverkaufen. Ich plädiere dafür, fortlaufend wachsam zu sein. Fast alle größeren Korrekturen seit Ende der 1990er Jahre kamen aus dem scheinbaren Nichts. Und auch diejenigen, die sich damit brüsten, Krisen richtig prophezeit zu haben, hielten ihre Positionen, weil sie oft sich selbst nicht glaubten.

Klassischer Linienchart seit 011.12.2006

Wir haben einen NEUEN TRADER in unserem Team. Er handelt 30 bis 90fach gehebelt und macht sich bei seiner Vorgehensweise eine Schwachstelle der von ihm gehandelten Produkte zunutze.

Sie können ihm hier zuschauen: http://bit.ly/1vTqL8q

Yellen sieht ähnlich wie 2007 KEINE Blasenbildung!

Die US-Notenbank reduziert ihre Anleihekäufe im Rahmen quantitativen Lockerung weiter. Das monatliche Gesamtvolumen werde um 10 Milliarden auf 35 Milliarden Dollar reduziert, teilte die Federal Reserve am Abend mit. Künftig werden Staatsanleihen im Volumen von 20 Milliarden Dollar pro Monat und Hypothekenanleihen im Volumen von 15 Milliarden Dollar pro Monat erworben. Der Leitzins bleibt in einer Spanne von null bis 0,25%.Die US-Notenbank bekräftigte ihr Niedrigzinsversprechen. Die lockere Geldpolitik bleibe für einen ausgedehnten Zeitraum angemessen, erläuterte die Fed.

Die Aktienkurse hätten sich von historischen Normen nicht weit entfernt, erklärte Yellen. In anderen Worten, Yellen und ihre Kollegen im Offenmarktausschuß sehen keine Blasenbildung. Es darf daran erinnert werden, dass Yellen und Bernanke auch in 2007 keine Blasenbildung hatten erkennen können.

Der Dow Jones steht nach wie vor in einem stabilen Aufwärtstrend

Damit bewegt sich der Index tendenziell im Rahmen der ermittelten charttechnischen Prognose. S. blauer Prognosepfeil. Ausbruch über den Widerstand bei 16.600 Punkten, Konsolidierung ausgehend von ca. 17.000Punkten und nun die erneute Attacke der 17.000er Marke. Das Folge-Kursziel liegt bei 17.300 Punkten. Als maßgeblich ist die Unterstützung bei 16.400 Punkten anzusehen. Für aktive erfahrene Anleger bietet sich eine Stoplossabsicherung unter 16.400 Punkten an. Sollte der Index nämlich darunter abfallen, würde dies die laufende Ausbruchbewegung aufheben.

Nikkei225 mit exzellentem Chartbild - Für mich ein klarer Kauf

Am 02.06. konnte der Index über die zuletzt genannte Buy Triggermarke bei 14.750 Punkten regelkonform nach oben ausbrechen. Die zentrale Unterstützung konnte damit bei 13.900 Punkten verteidigt werden.

Nach meiner charttechnische Lesart liegt durch den Ausbruch aus dem mehrmonatigen bullischen Keil ein mittelfristiges Kaufsignal mit Kurszielen von 16.300 und 18.300 Punkte vor.

Unser Nikkei 225 WAVE Unlimited Call (WKN DX4PMU) steht mit 435% im Plus (Kaufkurs 0,67 €, aktueller Kurs 3,59 € ... das war mein 2013er Trade ... ich halte die Position weiter!)

Link zur Originalmeldung der Aufnahme: Original-Kaufmeldung

Außerdem wurde am gestrigen Freitag ein zweite Call Position auf meinem Guidants Desktop eingekauft.

SILBER - Seit 2011 jetzt ENDLICH ein valides Kaufsignal!

In dieser Woche gelingt es dem Silberpreis endlich über die dominante Abwärtstrendlinie seit 2011 auszubrechen. Diese Abwärtstrendlinie, - in der beigefügten Chartgrafik rot gestrichelt dargestellt -, stand seit 2011 für die Kraft der Verkäufer. Sie drückte den Silberpreis immer weiter nach unten. Zuletzt wurde sogar die mittelfristige Unterstützung bei 19,00 $ unterschritten, weil besagte Trendlinie das Kursgeschehen immer weiter drückte. In dieser Woche nun der Ausbruch.

Ein solcher beginnender Ausbruch ist im Sinne eines Kaufsignals zu interpretieren. Solche Ausbrüche können größere Rallybewegungen einleiten.

Halten wir nun die charttechnische Lupe auf das Kursgeschehen seit November 2013. Hier sind nun die Mikromuster erkennbar.

Der Anstieg über 20,00 $ war für mich ausschlaggebend. Durch den Anstieg über den 20,00 $ Widerstand, ergibt sich zunächst Aufwärtspotential bis 22,00 $. Im 22,00 $ Bereich kann es zu einem Kursrücksetzer kommen. Steigt Silber anschließend über 22,20 $ an, generiert dies ein Folge-Kaufsignal mit Kursziel 24,70 $ pro Feinunze.

Für Silber bin ich ab dieser Woche eindeutig bullisch gestimmt.

GOLD - Entgegen der Prognosen der großen Investmentbanken setzt sich die große Bodenbildung fort.

Das Sentiment in der Analystengilde bzgl. Gold ist eindeutig bärisch. Ich selbst hatte mich zuletzt mit der technischen Bewertung zurückgehalten, weil es für mich wenig Sinn macht, in einem Markt, der sich beide Seiten fortlaufend offenhält, eine Prognose zu wagen. Nach dem Ablauf dieser Woche zeigt sich eine deutlich klarere Signallage.

Ich schließe mich ab dieser Woche dem Lager der Goldbullen an.

Das Tief im Bereich von 1.240 $ hatte ich auf meinem Guidants Desktop in der dort veröffentlichten folgenden Gold Analyse aber bereits benennen können. Anbei das Original PDF Dokument der Analyse:

http://bit.ly/1mZRyKL Auf was ich hinaus will: Es lohnt sich meine Kommentare auf meinem Guidants Desktop mitzulesen: http://go.guidants.com/de#c/harald_weygand

Gold dürfte relativ zügig bis 1.378 $ ansteigen. Dort liegt der EMA200 auf Wochenbasis als allesentscheidender Widerstand im Markt. Ein größeres Kaufsignal kann erst entstehen, wenn der Goldpreis über 1.390 $ ansteigen kann; und zwar nachhaltig. Als Folge-Kursziel würde sich der Bereich um 1.525 $ ergeben.

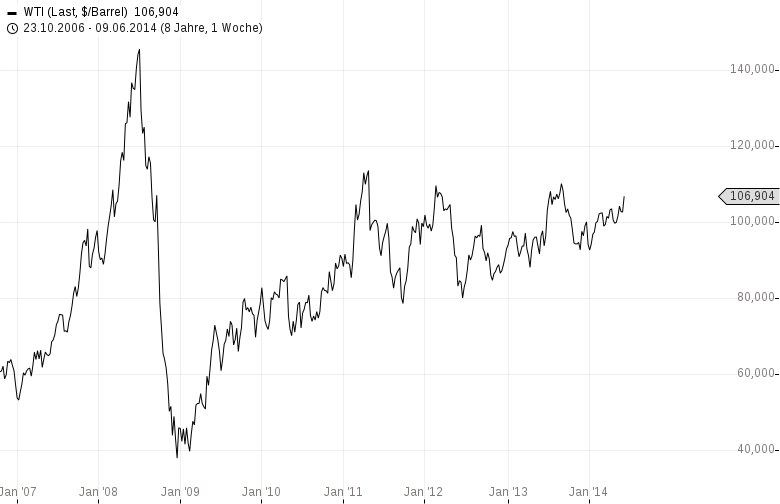

Ölpreis (WTI) - Startschuß für Rally, Ziel zunächst 112 $

Ich bewerte den Ölpreis immer dann öffentlich, wenn eine für mich gut lesbare Signallage vorliegt. Es ist mal wieder an der Zeit. Seit März dieses Jahres hatte sich ein steigendes und damit bullisches Korrekturdreieck ausgebildet. Dessen obere deckelnde Begrenzungslinie ist in der beigefügten Chartgrafik rot gestrichelt dargestellt. Im Verlauf dieser Woche brach das WTI Öl impulsiv über diese Widerstandslinie in Höhe 104,80 $ aus.

Damit liegt ein Kaufsignal mit Kursielen von 110,00 und 112,00 $ pro Barrel vor. Die Wirren im Nachkriegs-Irak sind Auslöser für die Entwicklung im schwarzen Gold. Im Hinblick auf die Handelbarkeit der beschriebenen Signallage liegt ein Dilemma vor. Das Kaufsignal ist stark, das Chance/Risiko Profil des Trades allerdings suboptimal. Ich habe in den Chart die Kursstrecke der Chance und die des Risikos eingeblendet. Sollte der Stoploss eher moderat unter dem letzten offensichtlichen zyklischen Tief unter 101,60 $ platziert werden, würde einer Chance von 4,78% ein Risiko von 5,29% gegenüberstehen.

Ein spekulativer Stoploss würde sich unter 104,10 $ anbieten. Je enger der Stoploss, desto größer die Wahrscheinlichkeit, dass der Trader wegen kurzfristiger Erratik der Kursbewegung ausgestopt wird, obwohl anschließend doch das Ziel erreicht wird.

Klassischer Linienchart seit 23.10.2006. Der obige Chart zeigt nur einen kleinen Ausschnitt dieses mehrjährigen Übersichtscharts.

Unbedingt die 10year US Treasuries (10jährige US Staatsanleihen) engmaschig beobachten! Da wird in Kürze etwas Größeres passieren!

Auffällig zeigt sich das Chartbild der 10year treasury notes (10jährige US Staatsanleihen). Vor 2 Wochen gab es ein bullisches Wochenreversal, in dieser Woche in der Tendenz ebenfalls eines. Damit steigt die Wahrscheinlichkeit deutlich, dass der 124,000er Bereich gehalten und eine mehrwöchige Anstiegsphase bis 126,000 initiiert werden kann.

Auf meinem Tradingdesktop habe ich einen Turbo Call auf die 10year treasuries aufgenommen. Sollten diese kommende Woche unter 123,800 Punkte abfallen, würde ich direkt in eine Shortposition wechseln. Unter 123,800 bestünde die Gefahr eines beginnenden Sell Offs! http://go.guidants.com/de#c/harald_weygand

Ein Jahr „Rendezvous mit Harry“. Die Trading-Sendung geht jetzt in ihr zweites Jahr. Und das gleich mit einem Knaller: Denn am kommenden Montag wird der „Eisbär“ in die Sendung kommen.

Hinter „Eisbär“ verbirgt sich der Top-Trader und Routinier Erich Schmidt. Mit seinen knapp 70 Jahren ein extrem erfahrener und zudem erfolgreicher Trader. Er wird für die Sende-Stunde der special guest sein.

Gewohnt dabei natürlich Harald Weygand und von der BNP Paribas Christian Glaser und in der Rolle des Moderators Volker Meinel. Schalten Sie also wieder zur Trading-Sendung ein: Kommender Montag, 23. Juni um 19 Uhr.

VOLKSWAGEN Vz. - Kurz vor starkem Kaufsignal

Seit Anfang dieses Jahres korrigiert die Aktie. Die Korrekturbewegung läßt sich nach oben sehr gut durch eine Trendlinie abgrenzen. Wenn man genau hinschaut, gibt es mittlerweile 6 Auflagepunkte mit der Widerstandslinie (schwarz gestrichelt). Bei ca. 197 Euro verläuft die Trendlinie derzeit.

Steigt der Aktienkurs der VW Vz. über 199 Euro an, wird die Aktie für aktive Anleger interessant. Die mehrmonatige Korrektur dürfte dann ihrem Ende zugehen und ein Ausbruch in Richtung 220 € wäre zu erwarten. Im Falle eines Kaufs bietet sich ein Stoploss spekulativ unter 191,50 oder moderat unter 186 Euro an.

Kennen Sie eigentlich diese Profi-Trader Publikationen ?

http://www.godmode-trader.de/publikationen

Wir bieten diese kostenlos an. Sie können sich über die verlinkte Seite rasch kostenlos anmelden.

Klassischer Linienchart seit 31.12.2001

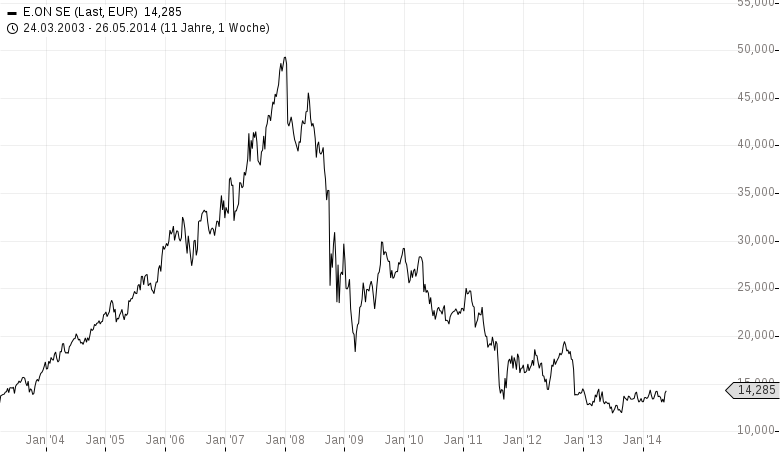

EON - Das große Kaufsignal ist da!

Seit 2008 ausgehend von rund 50 Euro korrigiert die Aktie, ein übergeordneter Abwärtstrend liegt vor. Innerhalb dessen hat sich seit Anfang 2013 ein breiter, etwas stummeliger inverser SKS Boden ausgebildet. Die rechte Schulter zieht sich seit September 2013 ziemlich hin.

Die charttechnische Bewertung hängt maßgeblich von dem 14,50 Eurobereich ab. Steigt der Aktienkurs von EON auf Wochenschlußkursbasis überzeugend über 14,50 Euro an, was im Verlauf dieser Woche gelungen ist,generiert dies ein relevantes mittelfristiges Kaufsignal mit Zielen von 16,40 und 17,00 Euro. Das große Kaufsignal ist da!

Kennen Sie schon unseren MOBIL Bereich mit unseren Apps und Mobilfunktionen ? Hier ist er: http://www.godmode-trader.de/mobile

Klassischer Linienchart seit 24.03.2003.

Deutsche Telekom - Übergeordnet sehr starkes Chartbild

In unserer Internetsendung habe ich diese Aktie in den zurückliegenden Wochen mehrfach mit Nachdruck vorgestellt. Die Aktie scheint aus ihrem mehrjährigen Dornröschenschlaf aufgewacht zu sein. Mittelfristig bewerte ich das Papier technisch sehr stark bullisch.

Es liegt ein idealtypisches "measuring move" Setup vor. Bei der Seitwärtskorrektur seit Oktober 2013 handelt es sich um eine SKS als Fortsetzungsmuster. Sie ist stark bullisch zu werten! Der Anstieg in den zurückliegenden beiden Wochen über 12,00 Euro hat ein starkes mittelfristiges Kaufsignal ausgelöst mit Kurszielen von 14,40 und 15,40 Euro.

Sie merken es sicherlich. In diesem kurzen Analysetext wähle ich eine besonders forcierte Prognosebeschreibung. Man steht und fällt mit seinen Prognosen. Im Falle der Deutschen Telekom meine ich ein besonders valides bullisches Signal erkannt zu haben. Wir werden sehen, wie sich der Kurs tatsächlich entwickeln wird. Der Titel dieser Analyse spielt darauf an, dass die Aktie der Deutschen Telekom in den zurückliegenden Jahren nicht gerade mit vielen größeren bullischen Chart Setups gesegnet war.

Ausbildung und Coaching - Hier finden Sie unsere Leistungen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

HW ihre Meinung im spez. zu em ist auch etwas exponentiell übergewichtet;)