Crash-Indikator auf Rekordniveau

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

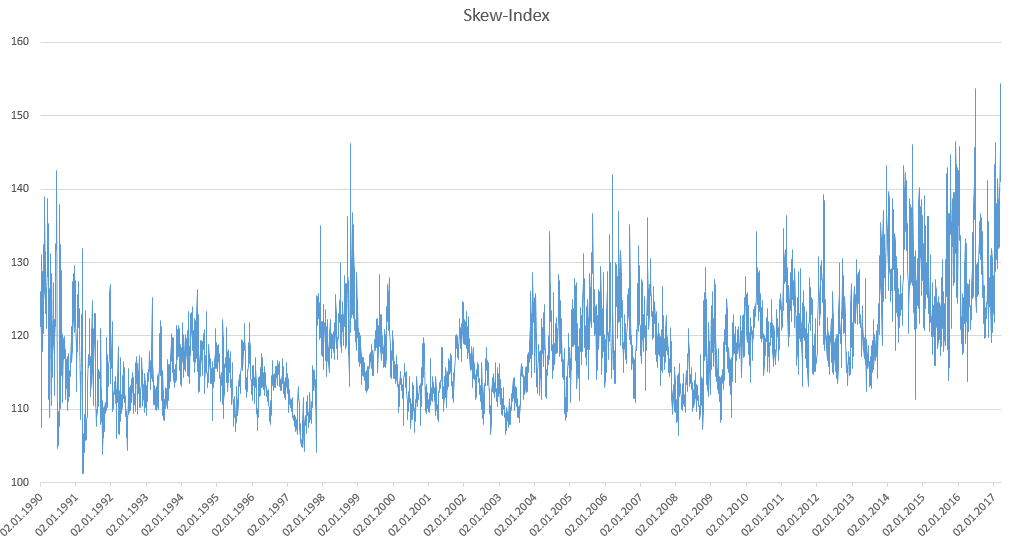

Die Wahrscheinlichkeit eines extremen Einbruchs im breiten US-Aktienindex S&P 500 ist in den vergangenen Tagen auf ein neues Rekordniveau gestiegen. Das zeigt der sogenannte Skew-Index, der aus Optionspreisen auf den S&P 500 an der Chicago Board of Trade berechnet wird. Der Skew-Index gibt an, wie hoch die Wahrscheinlichkeit für einen stark von der Norm abweichenden Einbruch am Terminmarkt eingeschätzt wird.

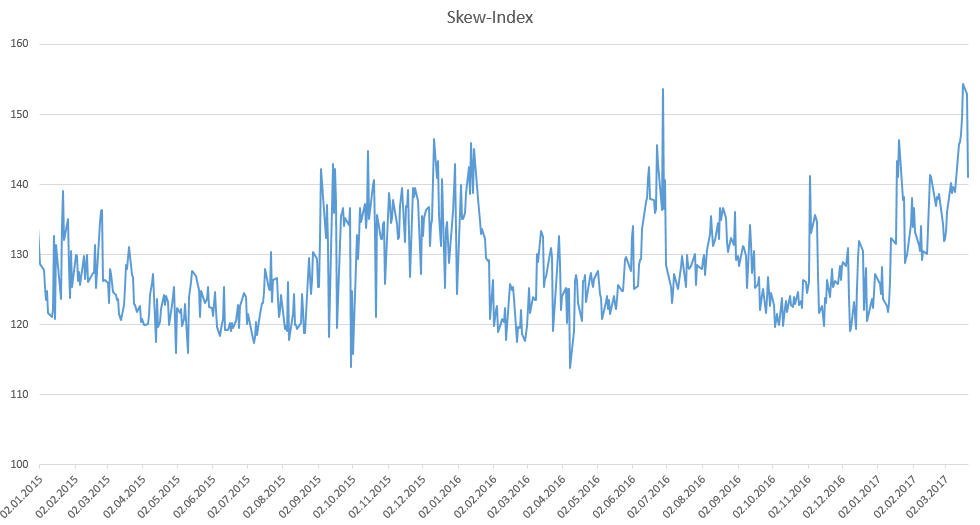

Am vergangenen Freitag, dem 17. März 2017, erreichte der Skew-Index mit 154,4 Punkten ein neues Allzeithoch. Am Montag fiel er leicht und am Dienstag etwas deutlicher zurück. Mit zuletzt 141,0 Punkten lag der Index aber auch am Dienstag noch sehr deutlich über seinem historischen Mittelwert von 118,5 Punkten. Damit wird das Risiko eines extremen Marktereignisses von den Marktteilnehmern weiterhin als überdurchschnittlich hoch eingeschätzt.

Der Skew-Index wird aus 30-tägigen Put-Optionen auf den S&P 500-Index berechnet, die "weit aus dem Geld" liegen. Es handelt dabei um Put-Optionen, die nur dann einen Gewinn abwerfen, wenn der S&P 500 innerhalb der kommenden 30 Tage sehr deutlich einbrechen sollte. Spekulanten und Hedger kaufen solche Optionen vor allem dann, wenn sie sich gegen einen starken Markteinbruch absichern wollen oder auf einen solchen Einbruch spekulieren.

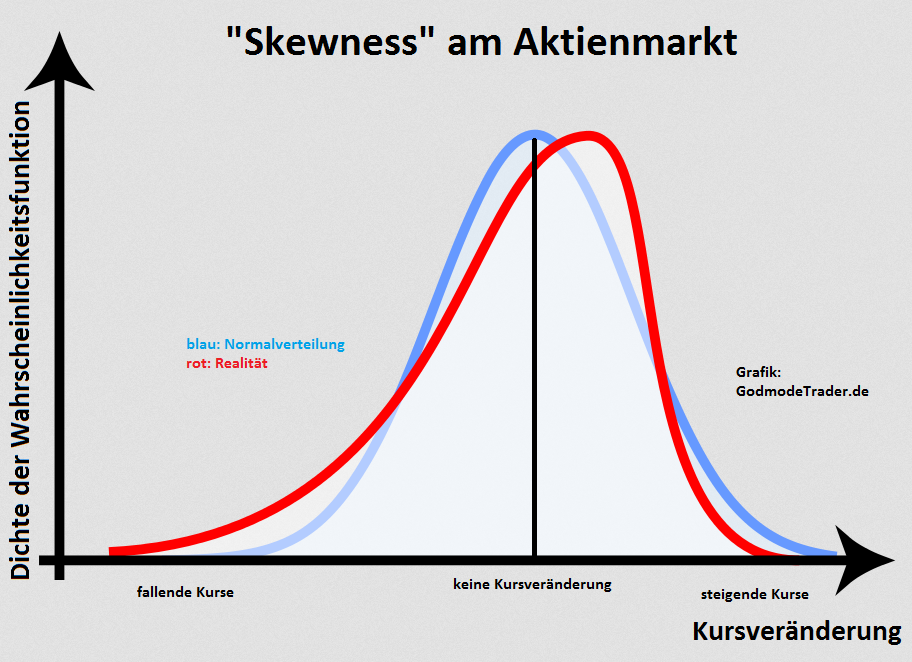

Extreme Kursveränderungen sind praktisch immer weniger wahrscheinlich als nur geringfügige Kursveränderungen. Eine Kursveränderung von 5 % an einem Tag ist zum Beispiel deutlich unwahrscheinlicher als eine Kursveränderung um nur 1 %. In der Realität zeigt die statistische Auswertung von Kursveränderungen allerdings ein interessantes Phänomen: Die Wahrscheinlichkeit von extremen Kurseinbrüchen ist in der Realität nicht ganz so gering, wie es eine sogenannte Normalverteilung in der Statistik nahelegen würde. Das zeigt die folgende Grafik.

An der X-Achse sind Kursveränderungen von einem starken Einbruch (links) bis hin zu einem starken Anstieg (rechts) abgetragen. Die Dichte der Wahrscheinlichkeitsfunktion kann an der Y-Achse abgelesen werden. Die blaue Kurve zeigt die Wahrscheinlichkeit von Kursveränderungen, wie es der Normalverteilung entsprechen würde. Keine oder sehr geringe Kursveränderungen sind am wahrscheinlichsten. Je stärker die Kursveränderung ausfällt, desto unwahrscheinlicher ist sie. Das gilt sowohl für einen Anstieg als auch für einen Einbruch.

Die rote Kurve zeigt nun, was an realen Märkten häufig zu beobachten ist: Die Wahrscheinlichkeit von leicht steigenden Kursen ist etwas höher als die Wahrscheinlichkeit von sinkenden Kursen. Die Wahrscheinlichkeit von stark fallenden Kursen ist andererseit zwar gering, aber nicht ganz so gering wie es die Normalverteilung nahelegen würde. Diese Abweichung von der Normalverteilung wird auch als "Skewness" bezeichnet. Auf deutsch sagt man in der statistischen Fachsprache auch: Die Wahrscheinlichkeit von Kursveränderungen am Aktienmarkt ist "linksschief".

Der Skew-Index ist ein Maß dafür, wie stark die "Skewness" ausgeprägt ist. Ein Wert von 100 beim Skew-Index bedeutet, dass die Wahrscheinlichkeit eines extremen Kurseinbruchs so gering ist, wie es die Normalverteilung ergibt. In der Realität liegt der Skew-Index aber immer über 100 Punkten. Das bedeutet: Das Risiko eines extremen Markteinbruchs wird am Optionsmarkt in der Realität als höher eingeschätzt, als es die Normalverteilung nahelegt. Je höher der Skew-Index, desto stärker die Abweichung von der Normalverteilung.

Ein hoher Wert beim Skew-Index bedeutet also, dass ein starker Kurseinbruch als deutlich wahrscheinlicher eingeschätzt wird, als es der Normalverteilung entspricht. Sehen Marktteilnehmer eine höherer Wahrscheinlichkeit für einen extremen Markteinbruch, sichern sie sich auch vermehrt mit weit aus dem Geld liegenden Put-Optionen gegen einen solchen Einbruch ab oder spekulieren gar auf einen solchen Einbruch. Dann steigt entsprechend auch der Skew-Index auf höhere Werte.

Ein hoher Skew-Index bedeutet nicht, dass ein Crash im S&P 500 bevorsteht. Die Wahrscheinlichkeit eines Crashs ist immer unwahrscheinlicher, als dass sich die Kurse nur leicht ändern. Allerdings ist die Wahrscheinlichkeit eines Crashs aktuell deutlich höher, als es die Normalverteilung nahelegen würde oder als es dem historischen Durchschnitt entspricht. Aktive Anleger können einen Mehrwert davon haben. den Skew-Index als Risikoindikator in ihre Überlegungen mit einzubeziehen.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Warum liegt ausgerechnet hier beim Skew Index die Mehrheit richtig ? Unter allen anderen Bedingungen ist die Mehrheitsmeinung im Zusammenhang mit Boersenhandel ein Contra Indikator ! Wenn die Mehrheit der Händler an einen Crash glaubt , halte ich ihn eher fuer weniger wahrscheinlich.

Moin Herr Baron,

diesen Skew-Index habe ich wohl irgendwie im Bauch, denn genauso fühlt es sich momentan in dieser Gegend bei mir an... das Timing ist allerdings schwer auszumachen... Zunächst folgt ein "Hin- und Her macht Taschen leer" um während einer kurzen Pinkelpause plötzlich bei Rückkehr zum Bildschirm einen laaangen Strich nach unten zu sehen... das riechen die doch 10 Meilen gegen den Wind wenn ich mal muss! ;-)