CLOUDFLARE – "Nur" -7 % Earnings-Crash ... eine Kaufchance?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Cloudflare Inc. - WKN: A2PQMN - ISIN: US18915M1071 - Kurs: 95,660 $ (NYSE)

Cloudflare ist ein Unternehmen, das sich darauf spezialisiert hat, das Internet schneller und sicherer zu machen. So verfügt es über ein umfangreiches globales Content Delivery Network (CDN), das den Datenverkehr näher an den Endbenutzer bringt und so die Latenz im Web reduziert. Cloudflare hilft seinen Kunden auch dabei, die Geschwindigkeit und Konsistenz des Datenverkehrs zu optimieren. Zusätzlich bietet das Unternehmen ein Sortiment an Sicherheitstools an, um Kunden vor Distributed Denial of Service (DDoS)-Angriffen zu schützen. Diese Angriffe zielen darauf ab, Netzwerke mit Verkehr zu überfluten und lahmzulegen. Cloudflare verkauft keine physische Firewall-Hardware, sondern hier ist alles cloud-native.

Highlights

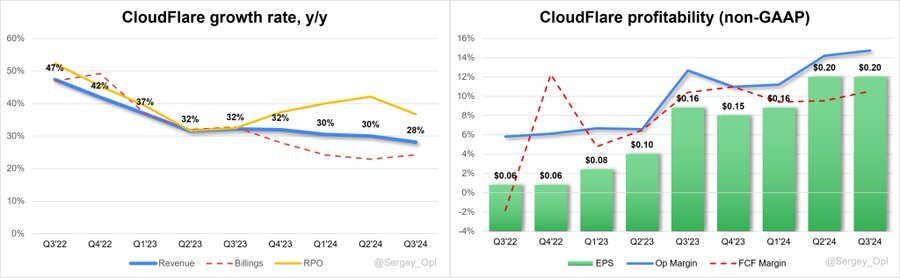

Das Umsatzwachstum rutscht nun erstmal unter 30 % und durch die konservative Umsatzprognose (macht das Management gerne), sollen die Umsätze im Q4 2024 mit "nur" 24,6 % in der Mitte des genannten Korridors wachsen. Ausblick: Q4 2024 Umsatz 451 bis 452 Mio. USD (erwartet: 455,7 Mio. USD) / FY2024 Umsatz 1,661 bis1,662 Mrd. USD (erwartet: 1,66 Mrd. USD)

Die ausstehenden Zahlungsverpflichtungen (RPO) wuchsen YoY um 36,7 % auf 1,5 Mrd. USD. Die in Zahlungstellungen (Billings) wuchsen um 24,2 % YoY auf 447 Mio. USD. Beides zeigt, dass die Umsatzprognose zu konservativ sein könnte. Das Billings- und RPO-Wachstum kann als Indiz für künftiges Wachstumspotenzial gesehen werden. Daher sollte sich das Umsatzwachstum im hohen 20%-Bereich festbeißen. Im US-Markt verzögerten sich einige größere Abschlüsse. Diese Deals bleiben jedoch aktiv und Cloudflare rechnet mit einem Abschluss im laufenden Quartal.

Die Bruttomarge konnte man nochmal um 100 Basispunkte ausbauen auf 77,7 % über dem Zielkorridor (75 bis 77 %). Durch die Kostendisziplin stieg die operative Marge auf 14,8 %, ein Plus von 210 Basispunkte YoY und damit ein neuer Bestwert. Die GAAP operative Marge liegt "nur" noch bei -7,2 % nach -11,7 % im Q3 2023.

Die Aktienanzahl stieg nur leicht um 2,3 % YoY. Die aktienbasierte Mitarbeitervergütung (SBC) macht weiterhin 21,3 % der operativen Aufwendungen aus. Das ist okay. Der freie Cashflow auf Non-GAAP-Basis belief sich auf 45,3 Mio. USD und übertraf die Erwartungen, trotz hoher Investitionen in den Ausbau der Netzwerkfähigkeiten. Aber das bedeutet weiterhin eher eine negative FCF-Marge von 10 %, wenn man die SBCs berücksichtigt.

Die Non-GAAP operative Cashflow Marge baute Cloudflare um 410 Basispunkte auf 26,6 % aus. Die Rule of 40 (Umsatzwachstum in % + Non-GAAP operative Cashflow Marge in %) erfüllt man mit 54,8 % deutlich und balanciert Profitabilität und Wachstum sehr gut.

Trades, die sowohl charttechnisch als auch fundamental Rendite bringen, sind kein Wunschdenken mehr – AktienPuls360 | Fundi & Charting: Best of Both Worlds

Überzeuge Dich 14 Tage unverbindlich von unserem unschlagbaren Angebot

👉 Jetzt 14 Tage unverbindlich ausprobieren

Außerdem gibt es auch einen Instagram & YouTube Kanal. Ich würde mich daher wirklich extrem freuen, wenn ihr auch den Social Media Kanälen von Rocco Gräfe und mir kostenlos folgt.

👉 Zum Instagram-Kanal AktienPuls360

👉 Zum YouTube-Kanal AktienPuls360

Die wichtige DBNER lag bei 110 %, was einem weiteren Rückgang von zwei Prozentpunkten gegenüber dem Vorquartal entspricht. Grund dafür waren verstärkt sogenannte "Pool of Funds"-Deals, die flexiblere und umfassendere Plattformnutzung bieten. Die Flexibilität der neuen "Pool of Funds"-Deals drückt kurzfristig die DBNER und das Wachstum beim kurzfristig ausstehenden Zahlungsverpflichtungen (cRPO), man verspricht sich davon jedoch langfristig Vorteile durch höhere Kundenzufriedenheit und Plattformbindung, es könnte aber kurzfristig zu Schwankungen in den Finanzkennzahlen führen. Der CFO erläuterte, dass solche Verträge häufig monatlich abgerechnet werden und daher weniger sofortige Umsatzverbuchungen ermöglichen, was zu temporären Rückgängen in der DBNRR führt. Die DBNER gibt an, wie viel Mehrumsatz man nach einem Jahr mit einer bestimmten Kundenkohorte macht (unter Berücksichtigung der Churn Rate = Kündigung von Kunden aus der Kohorte). Ergo würde Cloudflare durch sein Up- und Cross-Selling mit seiner bestehenden Kundenkohorte um 12 % im Umsatz wachsen, ohne Neukunden zu gewinnen.

Das Kundenwachstum beschleunigte sich QoQ auf 21,7 % oder 221.540 zahlende Kunden. Die Großkunden (mehr als 100.000 USD jährl. Umsatz) wuchsen weiterhin nahe der 30 % auf 3.265. Cloudflare konnte eine Reihe von Großkunden gewinnen, insbesondere im Bereich Künstliche Intelligenz (AI). Insbesondere im Bereich inferenzbezogener Arbeitsabläufe.

Analysten interessierten sich für den Zeitpunkt, ab dem Cloudflare wieder ein beschleunigtes Umsatzwachstum sieht. CFO Thomas Seifert wies darauf hin, dass die Kapazitätsausweitung erst im nächsten Jahr spürbar zum Umsatzwachstum beitragen dürfte.

Fazit

Die weiter rückläufige DBNER (auch wenn erklärbar) sowie die konservative Umsatzwachstumsprognose stoßen auf. Die Aktie war im Vorfeld sehr stark gelaufen. Normale Gewinnmitnahmen bei weiterhin top Zahlen mit klarem Weg in Richtung Profitabilität. Rücksetzer sind eher Einstiegschancen (Disclaimer: Ich bin investiert). Vorbörslich - 7 % bei 89 USD.

Chart

Kursziele: 109/130 USD

Möglicher Einstieg/Unterstützung: 86,5 (EMA50)/81,7 (EMA200) USD

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.