BITCOIN & Co. - Die Mutter aller Blasen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

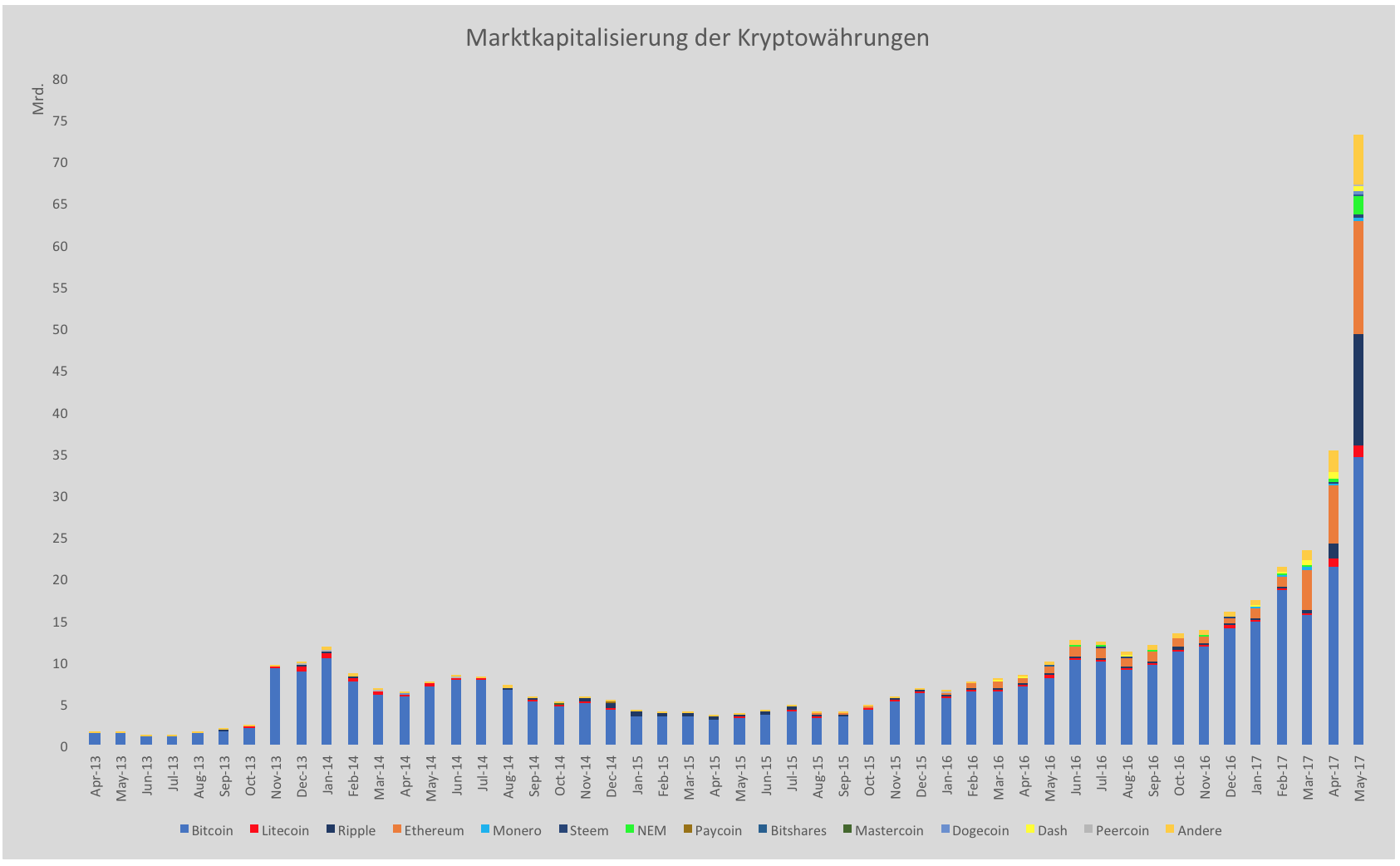

Die Welt der Kryptowährungen besteht schon lange nicht mehr nur aus Bitcoins. Inzwischen gibt es mehrere hundert dieser Währungen. Ungeschlagen bleiben aber Bitcoins. Betrachtet man den Verlauf der Marktkapitalisierung (Grafik 1), dann sind Bitcoins noch immer dominant.

Die Summe aller Bitcoins ist inzwischen mehr als 30 Mrd. USD wert. Wären Bitcoins ein Unternehmen, dann wären sie aktuell so viel wert wie eBay, Electronic Arts oder Twenty-First Century Fox.

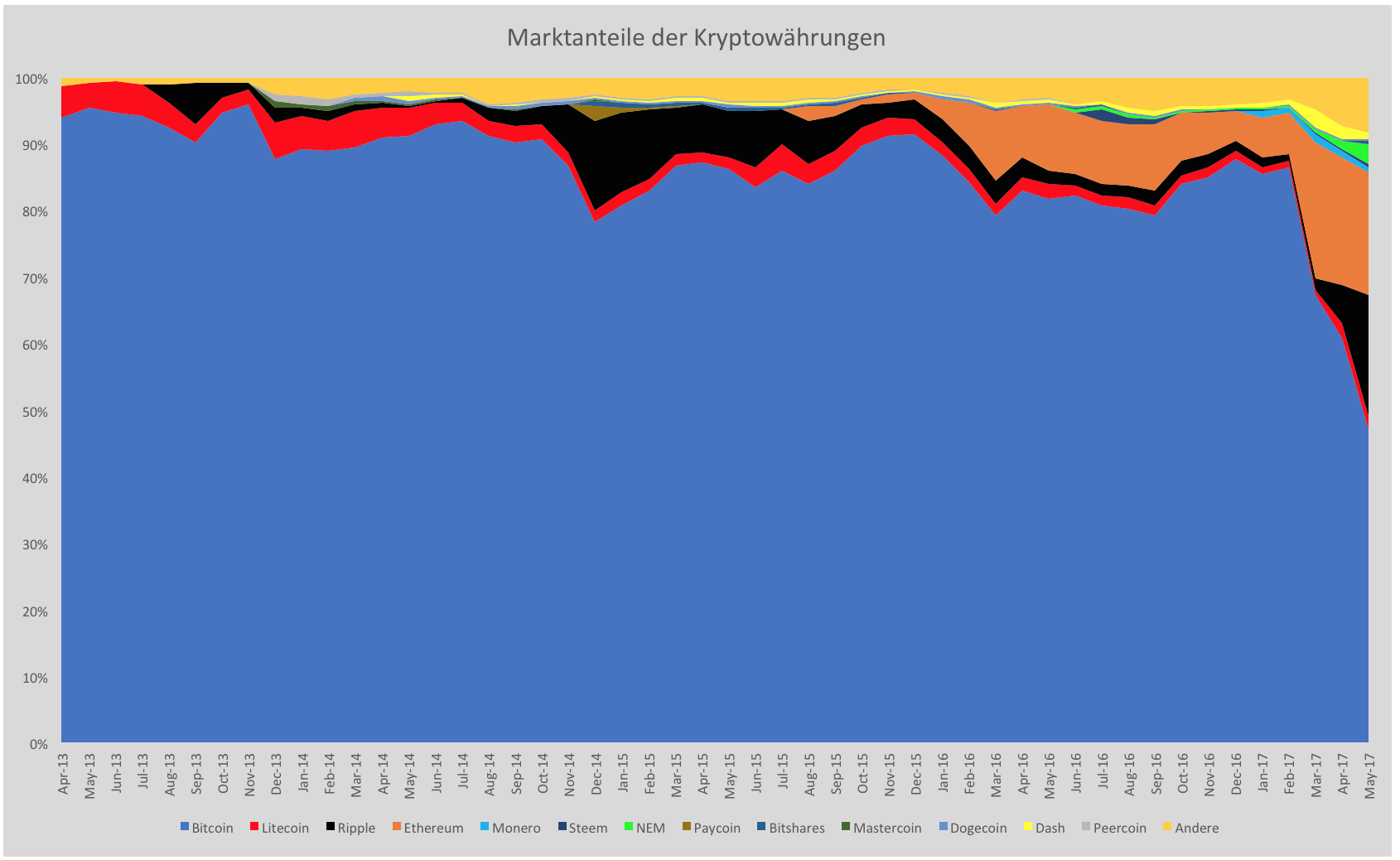

Bitcoins sind nicht mehr allein auf dem Markt. Bis vor kurzem noch dominierten sie den Markt mit einem Marktanteil von 80 % bis 90 %. Seit Anfang 2017 wandelt sich das Bild. Inzwischen machen Bitcoins etwas weniger als 50 % der Gesamtmarktkapitalisierung aller Kryptowährungen aus (Grafik 2).

Alle Währungen zusammen bringen es auf eine Kapitalisierung von 73 Mrd. USD. Das ist in etwa so viel wie Texas Instruments, Mondelez, Allianz, Daimler oder Volkswagen. Dafür, dass die Kryptowährungen absolut gar nichts abwerfen – also keine Dividenden – ist das eine ganze Menge.

Hinter den Währungen steht praktisch nichts; nur der Glaube, dass sie eine Zukunft haben, rechtfertigt eine Aufwertung. Die Kursbewegungen der letzten Wochen haben vermutlich wenig mit den tatsächlichen Zukunftsaussichten zu tun. Diese haben sich ja nicht plötzlich in den letzten Monaten so großartig verändert. Trotzdem stieg die Gesamtmarktkapitalisierung allein in diesem Jahr von 16 Mrd. auf 73 Mrd USD.

Diese Vervielfachung kann man nur als blinde Euphorie bezeichnen. Wer meinen Beiträgen regelmäßig folgt, der weiß, dass ich an die Zukunft von Kryptowährungen glaube. So manche dieser Währungen wird vermutlich sogar den Euro überleben.

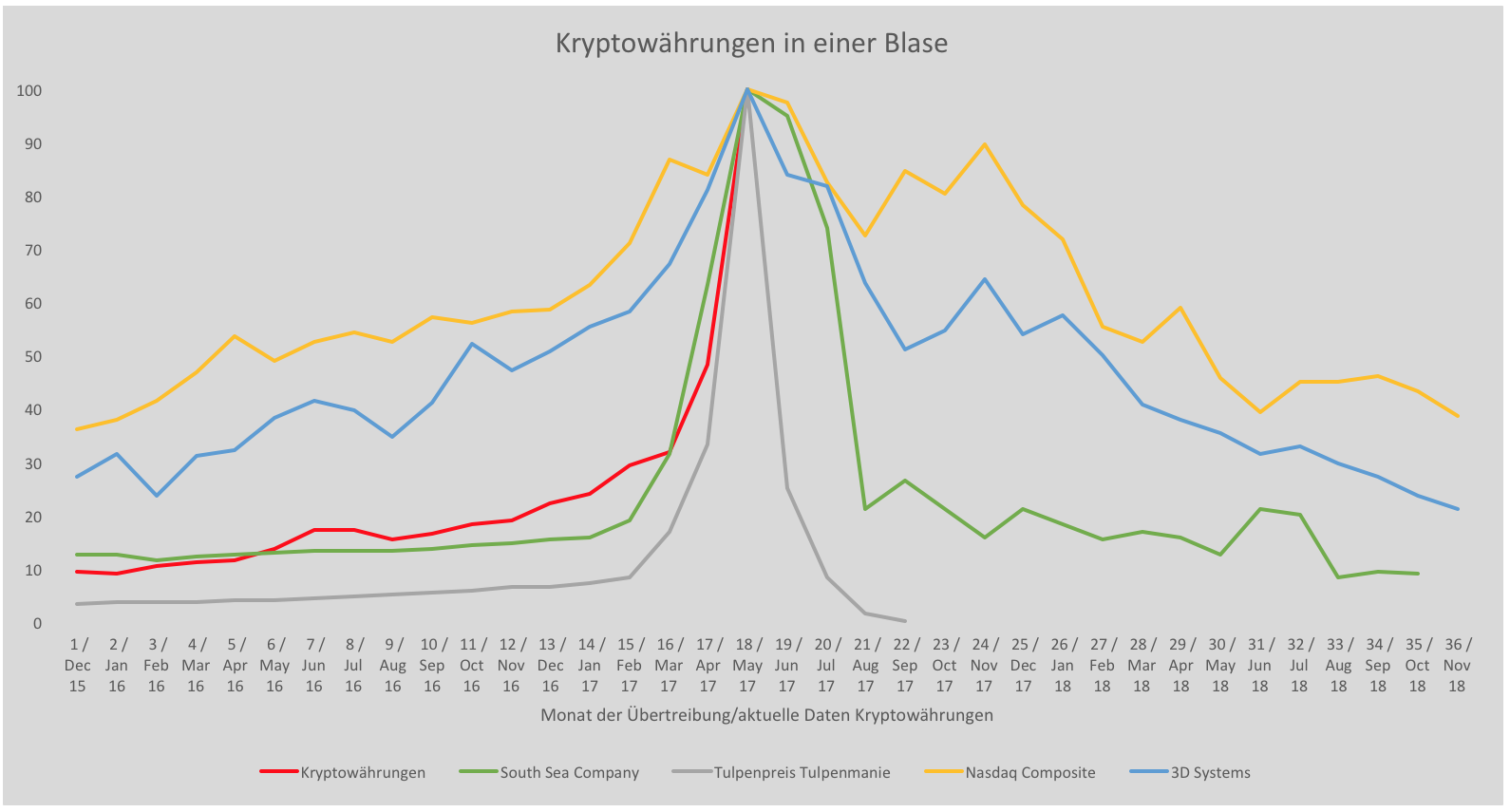

Obwohl ich also ein Anhänger der Technologie bin, muss man nicht lange auf die Preischarts schauen, um die Übertreibung zu erkennen. Grafik 3 zeigt dazu ein paar berühmte Übertreibungen – angefangen von der Tulpenmanie, über die South Sea Bubble bis hin zur jüngeren Geschichte mit der Technologieblase sowie der Blase des 3D-Druck Sektors (stellvertretend durch 3D Systems dargestellt).

Die Blase des neuen Marktes wirkt im Vergleich zur sich jetzt anbahnenden ziemlich moderat. Technologiewerte gewannen innerhalb von anderthalb Jahren „nur“ 150 %. Der 3D Drucksektor brachte es immerhin auf 300 %. Die Aktie der South Sea Company verzehnfachte sich und der Preis von Tulpen stieg innerhalb von nur 4 Monaten um den Faktor 12.

Allen Übertreibungen war gemeinsam, dass die letzte Phase ungefähr 18 Monate dauerte. Die letzten Monate der Übertreibung waren dabei immer die, die am meisten Performance gebracht haben. Lässt das Kaufinteresse erst einmal nach, kollabieren die Preise schnell. Am extremsten erwischte es die Tulpenpreise. Sie fielen praktisch auf null.

Kryptowährungen werden wohl nicht auf null fallen. Eine Korrektur wie sie der neue Markt erlebt hat, kann jedoch jederzeit beginnen. Genaues Timing ist schwierig, daher sehe ich auch davon ab eine Wette auf fallende Kurse einzugehen. Bis sich die Kurse halbieren oder dritteln können sie sich vorher noch einmal verdoppeln.

Die Manie hat inzwischen fast alle Kryptowährungen erfasst. Allein schon deswegen zeichnet sich die Endphase der Übertreibung ab. Manche der Währungen wurden wahrscheinlich nur aus dem Boden gestampft, damit sich jemand möglichst schnell bereichern kann. Dahinter steht kein Konzept und kein Wert – und schon gar keine große Community wie bei Bitcoins und Ethereum. Letztlich ist es die Größe der Community, die langfristig über den Erfolg bestimmt.

Viele Währungen sind im Laufe der Zeit aufgekommen, hatten ihren Ruhm und sind gleich darauf wieder in die Bedeutungslosigkeit verschwunden. Seit Bestehen der Währungen deuten sich allerdings einige Favoriten an, die die bisherigen Marktphasen alle gut überlebt haben. Dazu gehören an aller erster Stelle Bitcoins, gefolgt von Ethereum, Ripple, Litecoin und Dash. NEM und Monero müssen sich erst noch beweisen.

Für mich sind und bleiben Kryptowährungen die Zukunft des digitalen Geldes. Die aktuelle Bewegung hat damit wenig zu tun. Das ist einfach nur blinde, stupide Manie. Eine aktuelle technische Lagebesprechung des Bitcoin finden Sie hier.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Zusammenhänge verstehen

Die Erholung der Weltwirtschaft seit der letzten Finanzkrise basiert auf 5 Maßnahmen

fiskalpolitische Stimulierung Gigantische monetäre Stimulation Erholung der Wertpapiermärkte Eingeschränkte Rückkehr des Vertrauens Erholung der Schwellenländer

Diese Maßnahmen sind nicht von dauern und keinesfalls nachhaltig.

Zu 1.

Die hohen Staatsausgaben und niedrigen Steuereinnahmen nicht nur in vielen EU Ländern (Italien, Frankreich, Griechenland, etc..), auch weltweit führen zu hohen defizieten in öffentlichen Haushalten. Folgen:

Staatsschulden steigen (nicht nur innerhalb der EU, auch in Ländern wie Japan und den USA weiter an) Die Märkte verlieren ihr Vertrauen, dass die Länder ihre steigenden Schulden bedienen können, was deren Bonität beeinträchtigt Sie müssen höhere Zinsen bieten, was die öffentlichen Defizite anschwellen lässt (EU ausgeschlossen) Die oben genannten Punkte sind Gründe weshalb die Zinsen in der EU niedrig halten. Hier zeichnet sich gerade ein anderes Szenario ab: (Inflationsgefahr, da die EZB Zinesn niedrig und die Liquiditätsversorgung hoch halten! Wenn die Inflation weiter fahrt aufnimmt, muss die EZB ihre Zinsen anheben mit erheblicher Gefahr auf finanzielle Instabilität. Warum? Weltweite Großinvestoren verschulden sich in Währungen mit niedrigen Zinsen, um die Hebelwirkung in höher verzinslichen Anlagen realisieren zu können. Investoren müssen ihre Positionen auflösen, was die Kurse in die Talfahrt schicken. Des Weitern führen höhere Zinsen zu geringeren Investitionsneigungen, was wiederum eine Wirtschaftskrise auslösen könnte.

Zu 2.)

Die monetäre Stimulierung ist nicht nachhaltig. Unter anderem, weil die fallenden Zinsen die Preise für riskante Aktiva, also die Übernahmen von Riskien, wieder ansteigen lassen. In den USA, bspw. zeichnen sich, durch die erneute Deregulierung der Finanzmärkte wieder NiNa-Kredite ab (No income no assets). Die nächste Spekulationsblase ist abzusehen (fairerweise nicht mit dem gleichen Ausmaßen). Folgen:

Märkte verlieren ihr Vertrauen.... (sieh oben).

Zu 3.)

Der Kursanstieg an den Märkten wird auch nicht von Dauer sein. Verschieden Kennzahlen (bereits von DENKER und Co. angesprochene), wie das Verhältnis zwischen der Marktkapitalisierung und dem Nettowert (Q Ratio), deuten darauf hin, dass viele Unternehmen an US Börsen überbewertet sind --> Spekulatinsblase! Folgen:

Vertrauen der Märkte fällt, Investoren ziehen ab, was die Kurse auf Talfahrt schickt...

Zu 4.)

Rückkehr des Vertrauens stützt sich zum einen auf

die Rettungspakete der Finanzinstitionen - was leider gottes früh wieder Anreize für die Übernahme von Risiken geführt hat. Und auf der auf Regulierung der Finanzmärkte - was die Vollpfosten der Trump-Regierung gerade wieder aushebeln. Des Weiteren hat die ausstehende internationale Angleichung der der Eigenkapitalsquote (also dem Verhältnis EK zu GK) und der Liquiditätsquote (dem Verhältnis Zahlungsverpflichtung zu flüssigen Mitteln) nicht stattgefunden.

Zu 5.)

Die Erholung der Schwellenländer ist auch nicht nachhaltig. Ihr Wachstum ist abhängig vom Export an Industrienationen, da der Anteil eines Käuferstarken Mittelstandes noch zu gering für inteinsischer Wachstum ist. Folglich, wenn 1.), 2.), 3,) oder 4.) Eintritt fällt der Export der Schwellenländer stark ab.

Um abzuschließen... da das Geld für fisikalpolitisches Pulver zur Rezessionsbekämpfung verschossen ist kann jeder selbst die Schlüsse für sich ziehen und danach handeln. Nur eines sollte man dabei nicht vergessen und zwar die Nächstenliebe.

@Protheus: Bzgl.

Wertaufbewahrungsmittel sagte ich ja: Es kann jeder das glauben, was er möchte.

2013 habe ich diesbezüglich auch Dirk Müller widersprochen (den ich sehr schätze), als er auf Cashkurs von der Bitcoin-Blase berichtete. Und in der Tat ist sie "ganz langsam" geplatzt. Aber wir sehen ja, wie sich der Wert seither entwickelt hat...

Verbleiben wir einfach mit:

Warten wir es ab.

Schöne Grüße

Eins noch zu Google und Facebook:

Die sozialen Netzwerke der Zukunft laufen auf eine Blockchain. Hinter diesen steht kein Unternehmen sonder ein Algorithmus in Form von Smart Contracts. Sie sind dezentral, wie das Internet, kostenlos und unzensiert...

Der Inhalt von YouTube & Co. wird von den Usern erzeugt. Die Milliarden an (Werbe-)Einnahmen aber von den Unternehmen kassiert und an seine Aktionäre verteilt.

Warum sollten User solcher Plattformen daran noch teilhaben, wenn sie für ein regen Austausch dafür mit Kryptogeld belohnt werden können, wie es bei der Blockchain-Plattform steemit.com der Fall ist?

Wie könnte das in Zukunft mit den Werbeeinnahmen funktionieren?

Leider dürfen bei Blockchain-Plattformen nur diejenigen teilnehmen, die die die jeweilige Kryptowährung (in diesem Fall steem) akzeptieren. D.h., wenn Amazon auf dieser Plattform Werbung verbreiten möchte, müssen Sie USD in steems tauschen und die Plattform entsprechend in steems bezahlen. So wird einer Kryptowährung der Wert beigemessen....

@Protheus:

Ein gutes Geldsystem war das der Brakteaten im Mittelalter, das mit der Zeit sogar an Wert verlor.

Doch leider befinden wir uns in einem Schuldgeldsystem mit Zinseszins, das sich im Endstadium befindet.

Einige Indizien sind, in der Geschichte gab es (meines Wissens) noch nie

eine globale Nullzinspolitik, wie wir sie seit Jahren erleben. Negativzinsen auf langjährige Staatsanleihen so viel Vermögen in so wenigen Händen

Ist ein kritisches Level an Vermögensungleichgewicht überschritten, gab es in der Geschichte immer Geldkrisen, Währungsreformen und Krieg.

Gold hat sich in solchen Zeiten auch nicht als Zahlungsmittel bewährt. Jedoch als Wertaufbewahrungsmittel.

Es kann jeder glauben, was er will. Ich ziehe jedenfalls in Betracht, dass zukünftige Generationen den Wert des Goldes - mit all seinen Vor- und Nachteilen - in Frage stellen, wenn ein digitales Gold den selben Zweck der Wertaufbewahrung erfüllt.

2013 war meine Investition in Bitcoin 10% von meinem Goldvermögen. Derzeit haben beide den selben Wert.