Bärenmarkt am Ende?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bisher sah es in diesem Bärenmarkt nach einer Wiederholung der Zeit von 2000 bis 2003 aus. Mit anderen Worten, ein jahrelanger Bärenmarkt, der auch den letzten Anleger zermürbt. Nun gibt es zwei Hoffnungen. Zum einen würde eine sich ausweitende Bankenkrise zu einem Crash führen. Das ist schmerzvoll. Dafür ist der Spuk wenigstens früher vorbei. Ob man das als Hoffnung verpacken sollte, sei dahingestellt.

Der zweite Grund ist eine andere geschichtliche Parallele. Das Problem des Marktes gab es schon einmal. Dabei handelt es sich um die Überbewertung von Schwergewichten. Heute sind es Apple, Microsoft oder Tesla. Vor ziemlich genau 50 Jahren waren es die Nifty Fifty, zu denen etwa Coca-Cola, IBM, Pfizer, Dow Chemical, General Electric oder Philip Morris gehörten.

Bis Ende 2021 war Anlegern keine Bewertung zu hoch. Das durchschnittliche Kurs-Gewinn-Verhältnis lag zum Zeitpunkt, als die Blase ihren Höhepunkt erreichte, bei 45. Der S&P 500 hatte ein KGV von 19. 2021 erreichten die Big-Tech-Firmen ein KGV von 50. Beim S&P 500 lag es ungefähr bei der Hälfte.

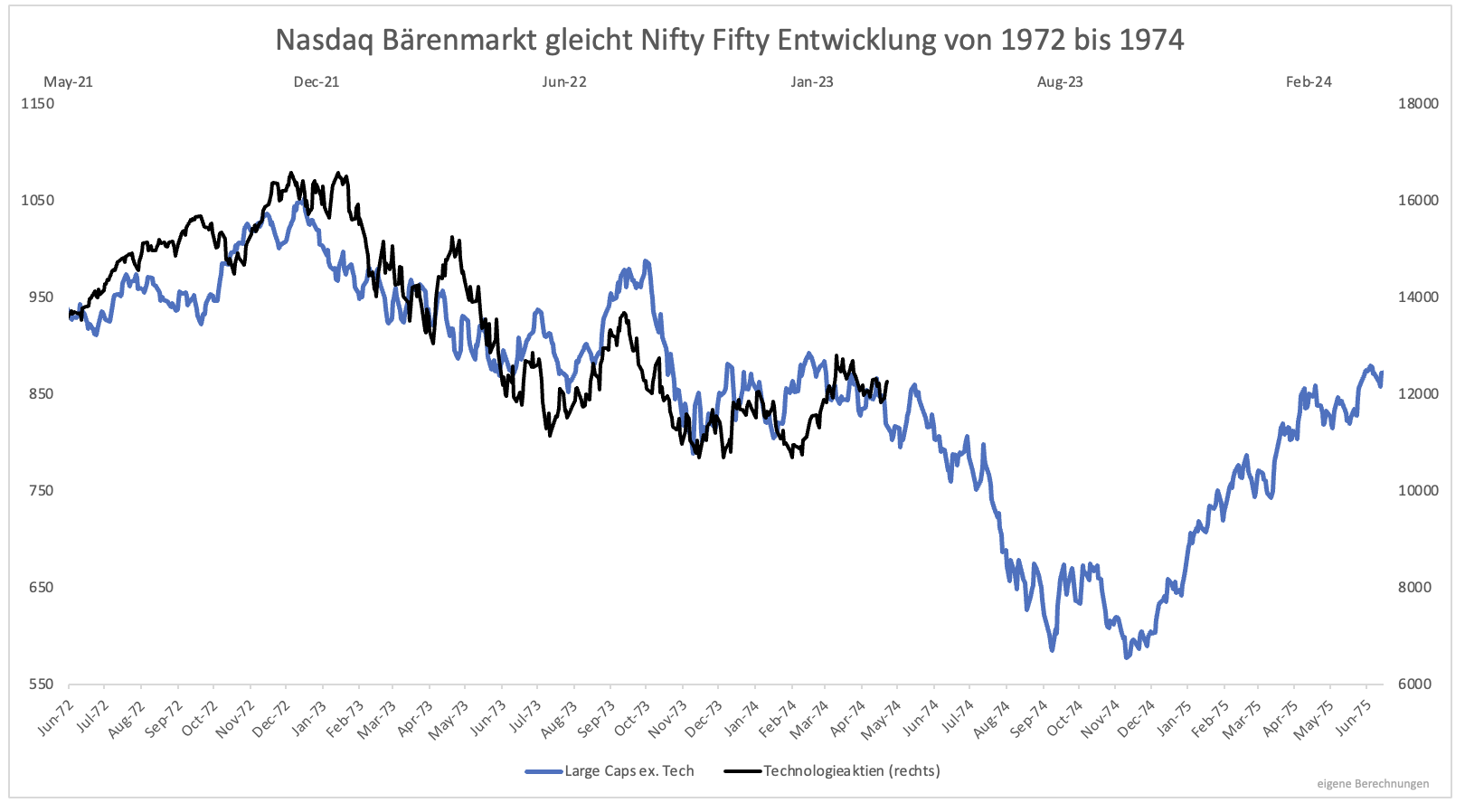

Wenn etwas nach einer Wiederholung aussieht (gleiche Überbewertung, gleicher Anlegerglaube an ewiges Wachstum usw.), ist es vermutlich auch eine. Nicht nur stimmen das Umfeld und Anlegerverhalten, auch der Kursverlauf ähnelt sich stark (Grafik 1). Demnach sollte die letzte Phase des Bärenmarktes bevorstehen.

Etwas unstimmig ist die Entwicklung der letzten Tage. Technologieaktien schlugen sich zunächst trotz neuer Zinsängste ungewöhnlich gut. In den vergangenen Wochen liefen Technologiewerte besser als der Gesamtmarkt. Dies galt sogar in der vergangenen Woche, obwohl die Bank, die unerlässlich für Startup-Hoffnungsträger ist, abgewickelt werden muss. Gerade das sollte den Sektor eigentlich belasten. Tut es aber nicht. Vielleicht wiegt die Aussicht auf ein Ende des Zinsanstiegs schwerer.

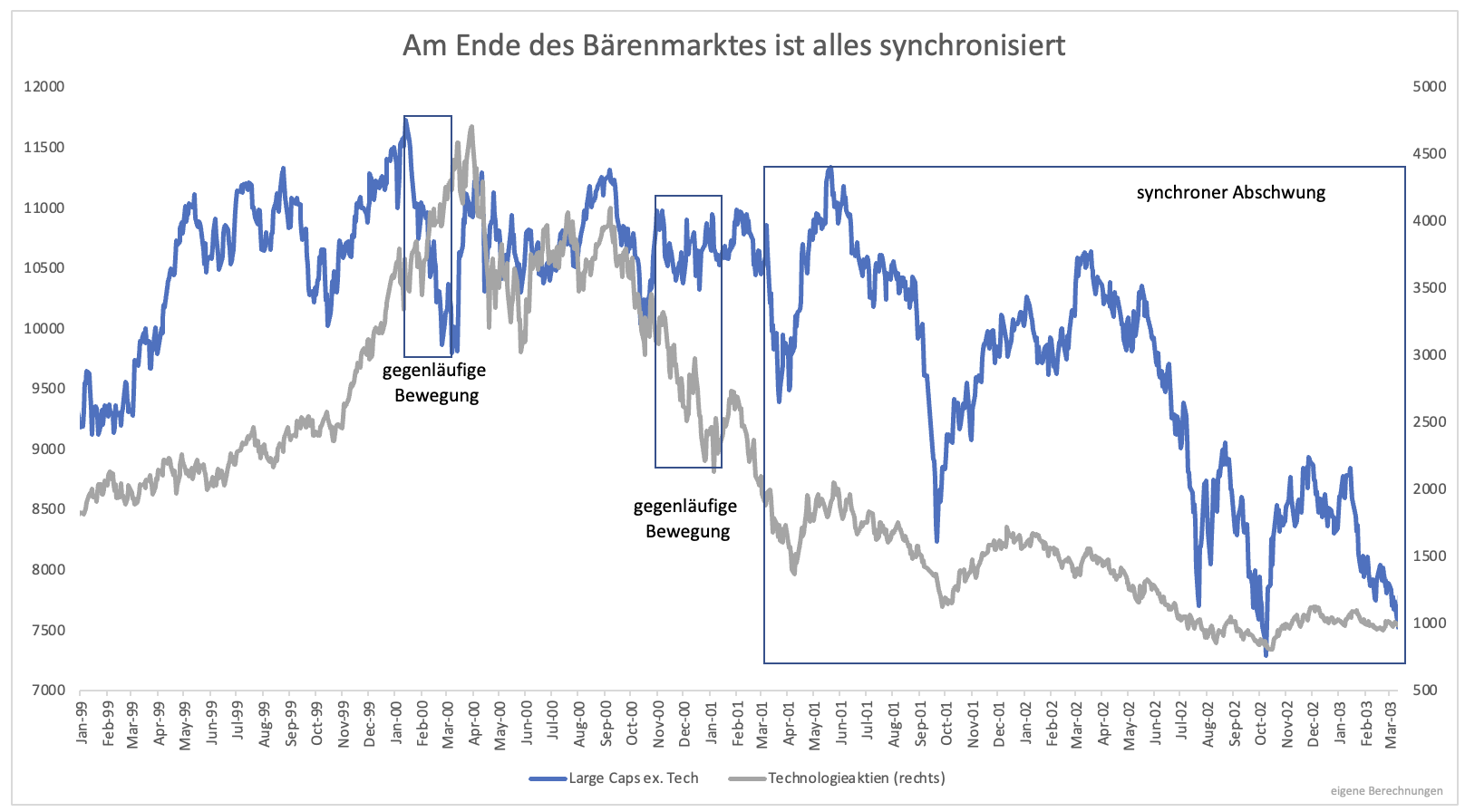

Was unerwartet und merkwürdig klingt, ist eine gute Neuigkeit. In der ersten Phase eines Bärenmarktes wird differenziert. Ein gutes Beispiel ist der Bärenmarkt von 2000 bis 2003. Large Caps (exkl. Technologiewerte) zeigten zum Teil eine gegenläufige Entwicklung im Vergleich zum Nasdaq 100 Index (Grafik 2).

Am Ende eines Bärenmarktes verläuft alles synchron. Das Ausmaß der Bewegung kann sich unterscheiden. Technologiewerte verloren über 80 %, der breite Markt „nur“ 50 %. Die Kursbewegungen verlaufen jedoch im Gleichschritt. Auch dies ist aktuell zu beobachten.

Das alles ist keine Garantie für ein Ende des Bärenmarktes. Was aber in vielen Aspekten einem Ende gleicht, ist vermutlich auch ein Ende. So schön diese Aussicht ist, eine Parallele gibt es (noch) nicht: Das Schlimmste kommt zum Schluss.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.